搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2022-12-23 【字体:大中小】

1、伦敦金

周五(12月23日)亚洲时段,现货黄金震荡微涨,目前交投于1795.52美元/盎司附近,隔夜金价大跌后,市场存在一些超跌反弹调整需求。但市场观望情绪较浓,一方面是为了等待晚间出炉的而美国11月PCE数据和耐用品订单数据,另一方面是即将迎来圣诞节假期。

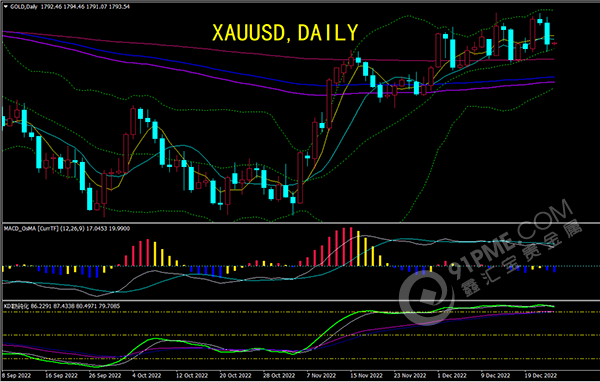

(伦敦金日线图)

美元兑大多数主要货币周四上涨,此前美国数据显示劳动力市场强劲,可能使美联储的鹰派态度持续更久。上周美国初请失业金人数增幅低于预期,表明劳动力市场仍然紧张,而第三季度经济反弹的速度比之前估计的快。

美国上周初请失业金人数增幅低于预期,第三季度经济增长上修至3.2%,前值为2.9%。OANDA高级分析师Edward Moya表示:“黄金下跌,美国经济继续显示出韧性,这可能使美联储的收紧力度比市场消化的要大得多。”

央行加息以抑制通胀之际,金价势将连续第二年下跌,自3月触及高位以来已经下跌超过250美元。现货白银下跌2.3%,至每盎司23.41美元,铂金下跌2%,至977.96美元,钯金下跌近1%,至1675.65美元。

劳动力市场的韧性使美联储继续积极采取政策紧缩行动,美联储上周预计,到2023年底,借款成本至少还要再增加75个基点。今年以来,它已将政策利率从接近零提高了425个基点,到4.25%-4.50%的区间,为2007年底以来的最高值。

美国上周初请失业金人数增加幅度低于预期,这表明劳动力市场仍然紧张。失业人数在 10 月以来的大部分时间里增加,但在 12 月初有所缩减,这也印证了劳动力市场的强势,提高了美联储在应对通胀时可能继续将利率提高到更高的水平并保持一段时间的风险。美联储正试图将从住房到劳动力的各种需求降温,以使通胀回到 2%的目标。

美国商务部周四的报告证实,经济在今年上半年萎缩之后,在第三季度出现了反弹。政府在对国内生产总值的第三次估计中说,上季度国内生产总值(GDP)环比增长年率为 3.2%。这比上个月报告的 2.9%的速度有所提高。第二季度的经济萎缩 0.6%。

尽管如此,明年仍极有可能出现经济衰退,因为劳动力市场的强势提高了更多加息的前景,进一步减少了家庭财富,而家庭财富正被股市和房价的下跌所挤压。消费者也正在耗尽他们的储蓄,而强势美元将损害出口。

美国国债收益率周四涨跌互现,收益率曲线倒置加深,此前数据显示美国上季度经济增长速度快于之前的预估,市场等待周五将出炉的备受瞩目的通胀报告。10 年期美债收益率周四下跌两个基点,至 3.669%。两年期美债收益率周四上涨 5个基点,至 4.263%。分析师警告称,不要对本周的市场走势作过多解读,交易量下降,预计进入圣诞和新年假期后将继续减少,届时许多交易员将离场,或不愿冒险。

韩国央行周五表示,其明年的利率政策将继续以控制通胀为目标。该行表示,尽管未来有巨大不确定性,但通胀有望放缓。自去年年底以来,它已将政策利率分九次提高了 275 个基点,至 3.25%,人们普遍预计它将在今年完成紧缩周期,比其他一些央行要早。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡上涨;MACD顶背离后绿色柱延续,金价多次上破1824附近阻力受阻,KDJ重新结成死叉,金价也回落至5日均线和10日均线下方,短线看涨信号有所减弱,留意200日均线1783.53附近支撑,短线上涨趋势线支撑也在该位置附近,如果失守该支撑,则增加后市看空信号。进一步支撑在12月15日低点1773.56附近,然后是12月5日低点1765.72附近支撑。上方5日均线阻力目前在1801.50附近,收复该位置前,后市略微偏向空头;进一步阻力在周三低点1811.78附近,若能收复该位置,则削弱短线看空信号。今日短线保持低多为主的区间思路。

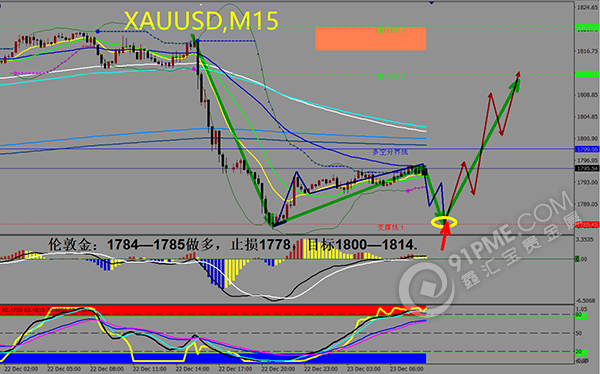

操作思路:

(1)关注1784—1785做多,止损1778,目标1800—1814。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

昨日白银市场早盘开盘在23.952的位置后行情先拉升,日线最高触及到了24.079的位置后行情冲高回落,日线最低到了23.363的位置后行情整理,日线最终收线在了23.554的位置后行情以一根下影线稍长于上影线的大阴线收线,而这样的形态收尾后,今日短线保持低多为主的思路。

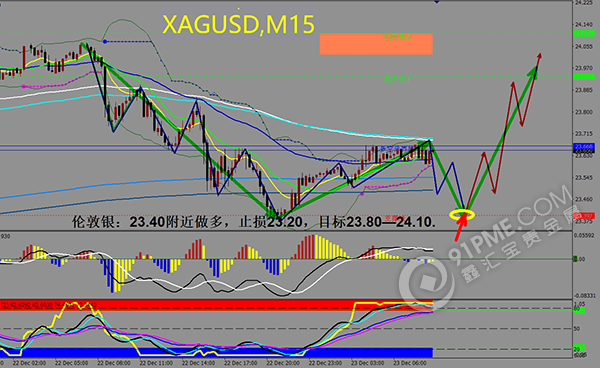

操作思路:

(1) 关注23.40附近做多,止损23.20,目标23.80—24.10。

今日(12月23日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。