搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2017-07-03 【字体:大中小】

“凄凄惨惨戚戚”,第二季度美元创下近七年来最大季线跌幅,并在过去四个月中持续下滑,人气可谓“一落千丈”,对冲基金自2016年5月以来首次转为净看空美元。本周金融市场将迎来非农报告等重磅经济数据,美元可能又将经受严峻考验。

彭博周一报道称,美元经历了自2006年以来的最糟糕开局,对于美元多头来说,上半年的结束并不意味着麻烦已经过去。假如历史可能成为指引,局面对于美元来说可能会变得更加糟糕。

由于适逢独立纪念日假期,美国市场周二将休市,市场本周焦点将集中在周五非农报告上面。对于看涨美元的人士来说,非农报告一直不是什么好消息。

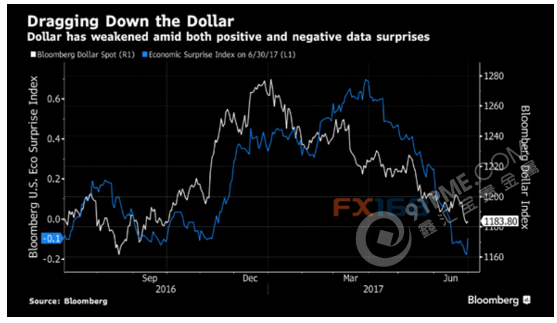

尽管最新几份非农报告——如2月、3月和5月——优于市场预期,但据彭博统计,在过去10次非农报告过后,彭博美元即期指数(BloombergDollarSpotIndex)曾有9次出现重挫。

(图片来源:彭博、FX168财经网)

美国劳工部定于北京时间周五20:30公布6月非农就业报告。根据外媒调查显示,美国6月非农就业人口料增加17.7万,上月为增加13.8万。美国6月失业率料持平于4.3%。

调查并显示,美国6月平均小时薪资月率料增长0.3%,上月为增长0.2%;6月平均小时薪资年率料增长2.6%,上月为增长2.5%。

高盛(GoldmanSachs)策略师MichaelCahill说道:“美元没有对正面的经济数据意外做出反应,但继续因负面的消息而显著走弱。只要这样情况持续,则每次数据公布后,风险都偏于下行。”

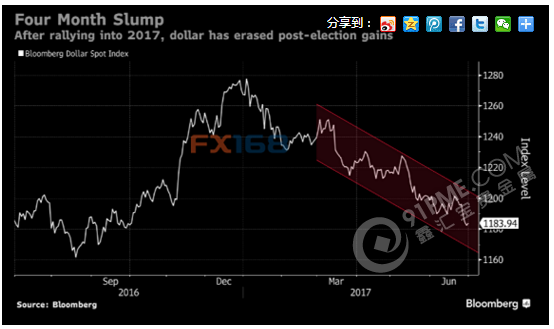

美元以连续四个月下滑——为2011年以来最长周期——结束上半年交易,并抹掉了去年美国大选之后收获的涨幅。

(图片来源:彭博、FX168财经网)

彭博美元指数在今年头六个月下挫6.6%,为自2010年底以来最糟糕的半年度表现。

ICE美元指数在第二季度下跌约4.6%,为2010年第三季度以来最大季度百分比跌幅。

(图片来源:BusinessInsider、FX168财经网)

瑞信(CreditSuisse)策略师AlviseMarino指出,围绕特朗普政府提振财政增长能力的乐观情绪瓦解,这已盖过美联储政策或正面数据带来的影响。

Marino补充道:“货币政策面发生的情况没有那么重要,美元依然受到财政预期瓦解的打压。”

此外,全球其它一些央行突然转向鹰派,这对于美元走势而言可谓“雪上加霜”。投资者提高对欧洲央行、英国央行和加拿大央行收紧货币政策的预期,这削弱了美元的吸引力。

近期一系列疲弱的美国经济数据,令投资者质疑美联储是否能够在今年再次加息,另外,市场怀疑美国总统特朗普能否落实其促增长计划,这些因素原本已拖累美元走低。

因欧洲央行、英国央行和加拿大央行官员暗示收紧货币政策,上周美元兑欧元、英镑和加元下挫逾2%。

WesternUnionBusinessSolutions资深市场分析师JoeManimbo说道:“多家央行官员同时暗示将开始撤走超低利率政策,让这些发出鹰派暗示产生了额外的冲击力。”

Manimbo指出,欧洲和加拿大经济增长不断改善,为欧洲央行和加拿大央行官员的鹰派讲话提供了可能,这也“让市场认识到,美国的货币政策周期并不比其它央行快很多的事实。”

不过以JohnNormand为首的摩根大通(JPMorganChase)分析师团队认为,有一些理由对美元抱有乐观态度。Normand曾在6月23日的一份报告中建议维持做多美元。

摩根大通分析师们指出,相对于全球利率的低估值,市场低估美联储年内再次加息的可能性,以及依然正面的经济增长前景,都是做多美元的有利因素。

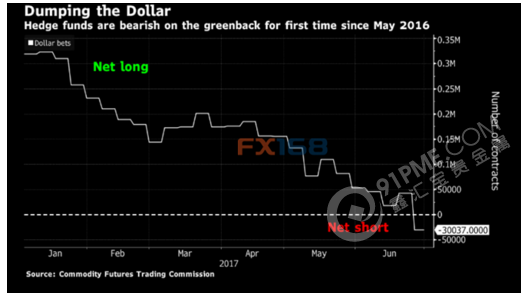

不过对冲基金和其它投机人士并不认同。上周,他们转为净看空美元,为2016年5月以来首现。

根据美国商品期货交易委员会(CFTC)上周五公布的数据显示,美元净空头头寸为30,037份合约。

(图片来源:彭博、FX168财经网)

以下是彭博整理的本周市场关注要点

周一

Markit美国制造业PMI

ISM制造业

营建支出

圣路易斯联储主席布拉德在伦敦讲话

周三

工厂订单

耐用品订单

周四

MBA抵押贷款申请

ADP就业变动

初请失业金人数

贸易帐

旧金山联储主席威廉姆斯、美联储理事鲍威尔、美联储副主席费希尔讲话

周五

非农就业报告

平均小时薪资

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。