搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2020-07-24 【字体:大中小】

1、伦敦金

周四(7月23日)美元指数创2018年9月以来新低至94.58,因投资者预期冠状病毒病例激增将使美国经济复苏难以跑赢其他国家,继续抛售美元;与此同时,欧元兑美元连涨五日,升至2018年10月初以来的最高位。现货黄金刷新2011年9月以来高点至1898.34美元/盎司,不过随着美股下跌,美元指数有所反弹,尾盘回落至1888美元附近。地缘政治风险依然是黄金市场的关注焦点。

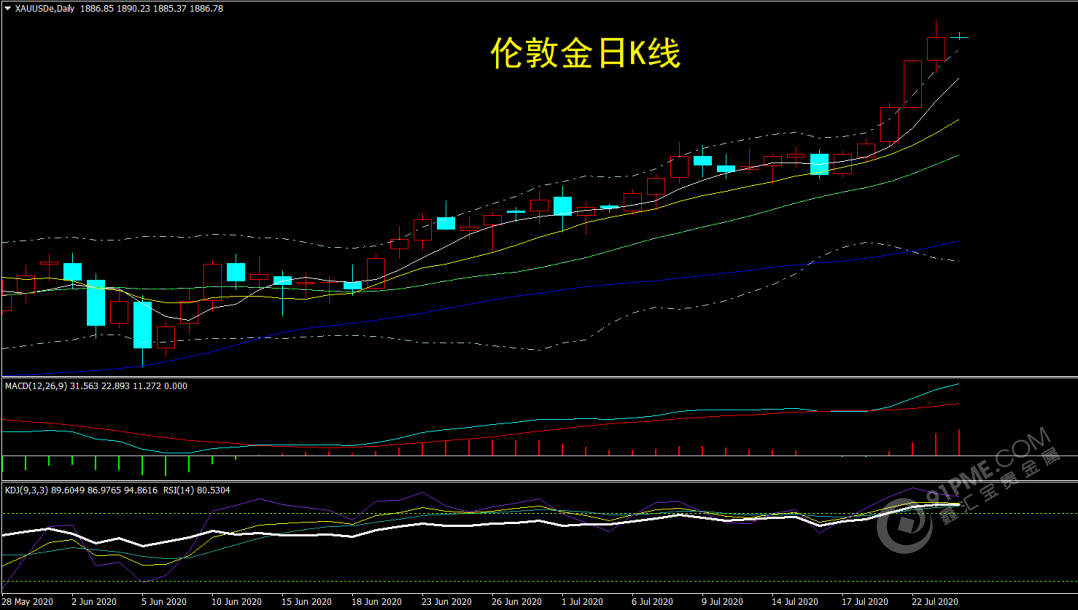

(伦敦金日线图)

国际现货黄金周四(7月23日)继续保持着强劲的涨势,美市盘中一度上破1890美元关口,再创九年新高,本轮牛市黄金已经大涨超过80%,展现出避险需求的旺盛给黄金带来了很强的上行推动,目前距离历史高位1921美元已经不足40美元。虽然中国外交部没有立即回复置评关闭美国驻武汉总领馆的问答请求,但在周三稍早的记者会上外交部已经警告称可能对美国采取报复行动,这令中美紧张关系恐进一步升级,可能成为黄金更大爆发的动力。

最新公布的美国初请失业金人数录得141.6万人,稍高于预期的130万人,表明美国初请失业金人数连续第18周超过百万,并创三周新高。但续请失业金人数降至1619.7万,为连续第6周回落。CNBC评论称,美国上周申请失业救济人数增幅超过预期,冠状病毒疫情继续打击美国经济。上周劳动力市场明显停滞之际,美国的冠状病毒病例正以创纪录的速度增长。

同时,地缘政治风险依然是黄金市场的关注焦点。昨日美国突然要求中国72小时内关闭中国驻休斯敦总领事馆,引爆全球舆论,这也被认为中美关系恶化的最新迹象。尽管对市场的影响看起来不大,但这对全球走势造成严重的不确定性,令市场风险情绪受到明显的抑制。

供需方面也对黄金产生了很大的提振,从供应面来看,受疫情影响,俄罗斯、南美等多个金矿暂停开采。从需求面来看, 金价走高后实物黄金消费不降反增。另外,黄金ETF受到投资者的广泛青睐,据彭博社汇编的数据,今年到目前为止,黄金ETF的持有量增加了28%,超过1.05亿盎司,总价值达到创纪录的1950亿美元。这一趋势相信还会继续下去,随着黄金价格上涨吸引更多人涌入ETF,黄金的反弹可能会延续。

美元走弱也是黄金大幅走高的一个重要驱动力。美元近期走弱对很多人来说是意料之外。传统上,美元在选举年通常表现良好。在过去的12次选举中,美元指数仅有两次下降。不过美国财长努钦发表讲话称,美国希望稳定美元,将保护美元这一世界储备货币。谈及刺激法案,美国财长努钦指出,下一份刺激法案中不包含薪资税减免期。

(个人观点仅供参考,投资有风险入市需谨慎)

黄金日线来看,蓄势后上冲。黄金连续八个交易日的盘整昨天终于被打破,并再次创下新高。目前仍处于强势阶段。从技术层面的角度来看:KDJ重组为金叉,指标高于80,MACD双线粘合,布林带向上运行。5日均线1861为黄金提供支撑。表示黄金多头强劲,并且下一步行动有望继续上破。今日短线保持低多为主的区间思路。

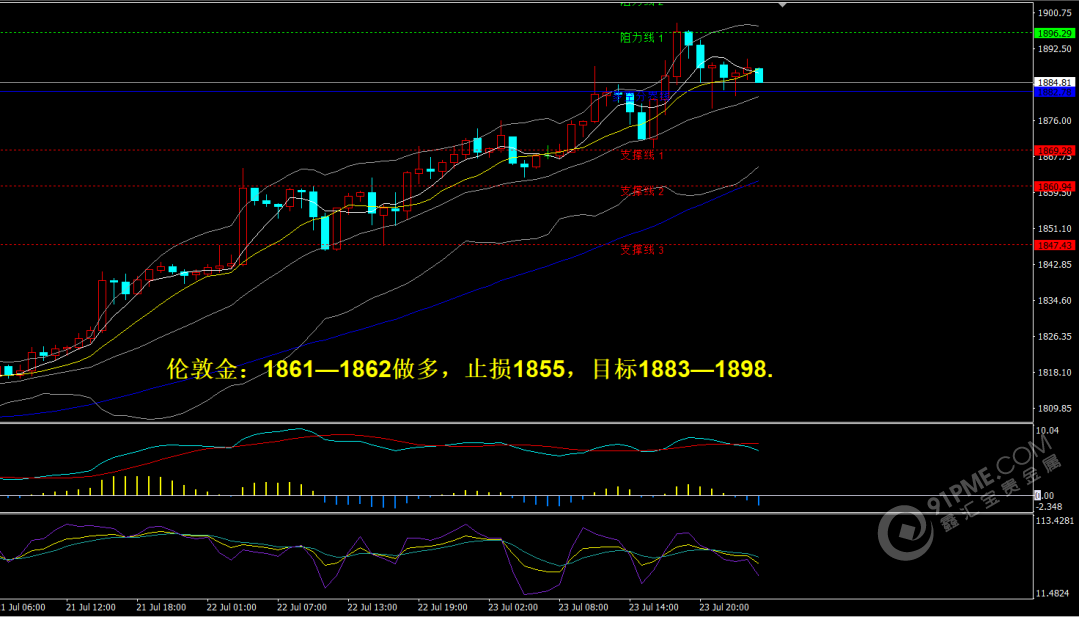

操作思路:

(1)关注1861—1862做多,止损1855,目标1883—1898。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

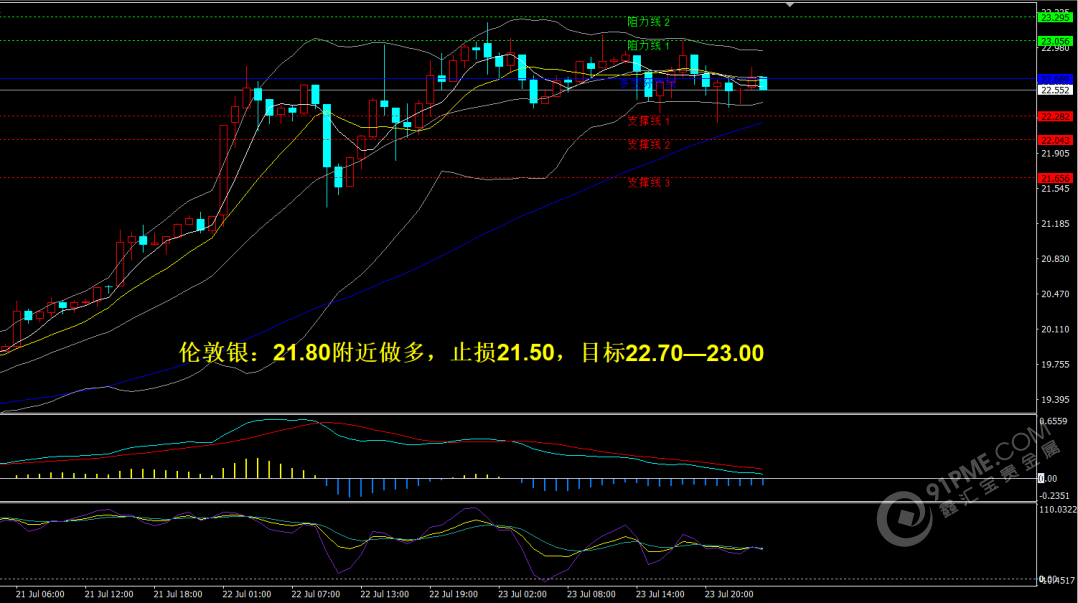

昨日白银市场早盘开盘在21.27的位置后行情回踩21.24的位置后行情强势拉升,日线最高触及到了23.05的位置后行情整理,日线最终收线在了22.98的位置后行情以一根略带影线的饱和大阳线收线,而这样的形态收尾后,今日短线保持低多为主的区间思路。

操作思路:

(1)关注21.80附近做多,止损21.50,目标22.70—23.00。

今日(7月24日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。