搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2020-08-10 【字体:大中小】

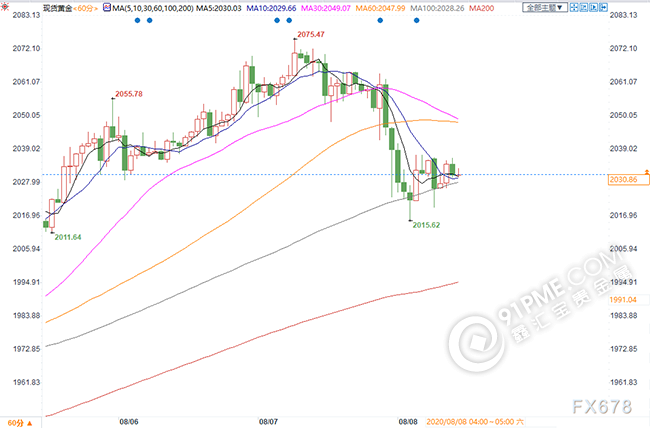

周一(8月10日)现货黄金于2030美元附近震荡,现报2030.93美元,跌幅0.23%。

上周五因美国非农数据好于预期,同时美国两党迟迟未就刺激措施达成一致,因此美元刷新三个交易日高点,黄金一度较日高(同时也是纪录高位)回落60美元。

但是分析人士指出,美元疲软的走势没有改变,因为美国持续宽松和刺激措施将继续打压美元,同时就业数据尽管好于预期,但是较6月大幅下降,说明就业市场复苏已经再度停滞,8月数据可能会进一步走差。

同时此前黄金过快的涨势使得短时间存在回调的空间,但是预计将会出现大量投资者选择低位入多,从长期看黄金仍将进一步上涨。

本周华尔街分析师对于黄金看空和看多的人数相当,暗示短时间黄金走势胶着,预计黄金短时间将在2015-2075区间内震荡。本周关注美国PPI、CPI和零售销售数据

非农数据好于预期助推美元反弹施压金价,但是警惕美元疲软走势仍将持续

美元周五反弹,此前美国7月就业岗位录得增长帮助缓解了投资者对美国劳动力市场的一些担忧,但美元周线连续第七周下跌。

美国劳工部的报告显示,7月非农就业岗位增加176万个。经济学家此前预测,7月新增就业岗位为160万个。6月创纪录增加479.1万个。

Action Economics货币研究主管Ron Simpson在数据公布后的一份报告中写道,“就业报告缓解了市场对就业下行的担忧,使美元在整个纽约交易时段普遍上涨。”

摩根士丹利上周五表示,美元超卖程度目前为逾40年来之最,并称其对美元立场目前由看空转为“战术性中性”。

衡量美元兑一篮子货币的美元指数在报告发布后应声上涨,并触及三个交易日以来的最高水平93.6302。受美元反弹的影响,现货黄金扩大跌幅,最低触及2015.62美元,较历史高位回落近60美元。

不过一些分析师表示,美元指数上周五的反弹可能并不意味着近期疲软的结束。美元指数上周四触及两年最低,尽管周五上涨,但周线仍料下跌0.05%,为连续第七周下跌,也是十年来持续时间最长的一次周线跌势。

华盛顿Western Union Business Solutions高级市场分析师Joe Manimbo表示:“一个月度报告不足以阻止美元下跌。”

根据CFTC最新数据显示,最近一周投机客愈发看空美元,美元净空仓规模有所增加。

美国两党迟迟未就刺激达成一致,特朗普签署行政令,继续关注磋商的进展

由于美国民主党人和共和党人在总体支出规模上有万亿美元的分歧,上周六(8月8日)美国总统特朗普签署行政令,延长失业救助,并推迟征收工资税。特朗普为失业者提供每周300美元(另外100美元由地方各州提供)的联邦救济;这笔资金的上限为440亿美元,按照目前的失业率,可能在一到两个月内耗尽。

美国众议院议长佩洛西8月9日表示,特朗普在新冠病毒纾困方案上的行政行动“荒谬地违宪”,希望与白宫的谈判能尽快恢复。美国财长姆努钦表示,他愿意倾听民主党提出的任何抗疫纾困建议。不过,双方周日接受采访时都没有给出恢复谈判的确切日期。美国国家经济顾问库德洛预计特朗普的失业援助计划不会大幅推迟,也许会因为行政令而上法庭。

虽然本周美国议会已经进入休会期,但投资者仍需留意美国两党对于抗疫纾困救济计划谈判的相关消息。

Tradition Energy市场研究主管Gary Cunningham表示,“美国国会似乎拿不出下一轮刺激计划,这正令人们对美国经济复苏产生疑虑。”

由于市场对于美国两党最终达成一致持怀疑态度,这使得避险资金流入美元,对黄金构成压力。这是因为美国持续的刺激推高了通胀,是近期持续打压美元并提振金价的关键因素。随着刺激方案迟迟未达成一致,美元短时间贬值的风险有所下降,因此避险属性小幅回升。

但是从长期看,随着美国经济下行压力加剧,美国国会如果未能给美联储的措施提供足够的支持,将迫使美联储实施更多的刺激措施以支撑经济,这将进一步施压美元并提振金价。

非农数据较6月大降,暗示就业市场复苏停滞,8月数据可能进一步走差

尽管美国7月就业数据好于预期,这部分缓解了市场的担忧情绪。

但是相比于6月,美国7月就业岗位增长大幅放缓,突显出对政府额外救助的迫切需要,因感染人数反弹有可能扼杀刚刚起步的经济复苏。

三菱日联金融首席经济学家Chris Rupkey表示:“就业复苏的根基非常不稳,如果没有额外财政刺激措施为失业者提供保障,经济可能会面临一条非常坎坷的道路,如果这个国家不得不继续背负大规模失业这个沉重的负担前行,将无法实现可持续经济增长。”

非农就业岗位继6月创纪录增加479.1万后,上月又增加了176.3万。扣除新增政府岗位,就业岗位增加146.2万个,低于6月473.7万的增幅。由于与地方和州政府教育岗位相关的季节性异常,以及为进行2020年人口普查临时招募人手,人为推高了7月政府就业岗位。

经济学家此前预测,7月新增就业岗位为160万个。虽然7月增幅超出了上述预期,但2-4月期间工作岗位累计减少2200万个,目前仅恢复了930万个。

经济学家认为,7月可能是企业复工复产后重新雇用工人这一因素带动就业增长的最后一个月。占个人收入20%的每周600美元的额外失业补助于上周五到期。数以千计的企业已经用尽了政府提供的帮助支付工资的贷款,经济学家估计,政府的这项救助计划在高峰期挽救了大约130万个工作岗位。

就业增长放缓挑战了美国股市对经济实现V型复苏的预期。经济学家认为经济复苏将呈U型或W型。

值得一提的是,7月数据好于预期主要在于调查期在7月上半个月,而美国疫情蔓延则是7月下半月,因此疫情对于就业的冲击可能要在8月数据中有所体现。考虑到7月公布的数据已经显示出疲软的迹象,预计8月的数据可能再次走差,进而提振金价。

疫情持续蔓延打压经济复苏前景,本周关注美国PPI、CPI和零售销售数据

疫情持续蔓延也对金价构成支撑,因为疫情的反弹削弱了近期经济复苏的迹象。

最新数据显示,美国病例总数突破500万,印度感染人数超过200万;澳大利亚单日新增死亡病例创纪录;巴西死亡病例超过10万例。

从美国来看,企业破产正在加速,特别是零售行业的企业。新增感染人数在全国范围内飙升,迫使西部和南部一些受影响最严重地区的政府要么宣布企业再次关闭,要么暂停重启计划,工人们再次被迫呆在家中。西部和南部的就业岗位占全国的三分之一以上。服务需求受到疫情的打击最重。

本周需要继续关注美国的经济数据以寻找疫情对于经济的影响,包括周二和周三分别公布的美国7月PPI和CPI数据,还需要关注周五公布的零售销售数据。PPI和CPI数据将一定程度上反映美国的物价走向,这和消费支出所推动的通胀上涨有关。而目前市场对于7月零售销售数据的预期是1.7,远低于前值7.5,凸显出在6月解除封锁措施后市场的消费支出未能得以延续,市场也需要保持关注。

不过疫苗相关的消息可能会扭转市场的情绪。有消息称,Moderna和辉瑞疫苗临床试验有望最快11月份得到结果,而此前牛津大学相关人员则表示9月可能会得到相关的结果。如果疫苗取得了突破性的进展将极大的缓解市场的不确定性,这也会对黄金构成压力。

分析师认为黄金在当前价格水平上出现回调是健康的

尽管上周五黄金一度回落60美元,但是多数分析师认为黄金在当前的价格水平上出现回调是正常的。

LaSalle Futures Group高级市场策略师查理·尼多斯(Charlie Nedoss)表示:“市场回撤并释放一些空间是健康的。”

随着各国央行继续印钞来支持全球经济,黄金被认为是抑制通胀的最可靠选择。

StoneX分析师Rhona O'Connell表示:“主要的中央银行正在通过提供经济刺激和支持来维持稳定。这意味着有大量的流动性正在寻找一个归宿。黄金是一个,股票是另一个。另一个因素是实际利率较低,这打消了黄金不支付任何收益的说法,因为政府目前债券没有任何收益率。"

黄金价格在没有适当回落的情况下迅速上涨。对此,Nedoss表示:"金价可能很容易测试其10日移动均线切入位2011美元,然后回升。由于大量投资者离场观望,需要等待回调后进入黄金市场,因此预计所有价格回调都可以被视作是买点。”

“我们看到买家在这些回调中突然冒出来,黄金的低点正在逐步的抬升,这是涨势加速的迹象。很多人只是坐着等待,未来几年的货币政策将使利率保持在接近零的水平,美国和全球将推出大规模的刺激计划,这将导致美元贬值。正是这种货币政策推动了黄金的上涨。”

后市前瞻

8月10日(周一)

国际假期预告:日本山之日,东京证券交易所休市一天

① 16:30 欧元区8月Sentix投资者信心指数

② 22:00 美国6月JOLTs职位空缺

8月11日(周二)

① 16:30 英国6月三个月ILO失业率

② 17:00 欧元区8月ZEW经济景气指数

③ 17:00 德国8月ZEW经济景气指数

④ 20:30 美国7月PPI年率

8月12日(周三)

① 10:00 新西兰联储公布利率决议,发表货币政策声明

② 11:00 新西兰联储主席奥尔召开新闻发布会

③ 14:00 英国第二季度GDP年率初值

④ 20:30 美国7月未季调CPI年率

8月13日(周四)

① 09:30 澳大利亚7月季调后失业率

② 19:30 欧洲央行公布7月货币政策会议纪要

③ 20:30 美国截至8月8日当周初请失业金人数

④ 20:30 美国截至8月1日当周续请失业金人数

8月14日(周五)

① 07:30 澳洲联储主席洛威出席众议院经济常设委员会会议

② 09:30 国家统计局发布70个大中城市住宅销售价格月度报告

③ 10:00 中国1-7月规模以上工业增加值年率

④ 10:00 中国7月社会消费品零售总额年率

⑤ 20:30 美国7月零售销售年率

⑥ 22:00 美国8月密歇根大学消费者信心指数初值

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。