搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2021-04-30 【字体:大中小】

周五(4月30日),美国十年期国债收益率小幅上涨,继续扩大前一日涨幅。本周的联邦公开市场委员会会议进一步降低了美国国债的吸引力。盛宝银行周四在一份报告中表示:美联储(FED)犯政策错误的可能性正呈指数级上升,令美国国债变得愈发脆弱。投资者只剩下一个选择:在风险债券范围内考量信用和期限风险以做出明智地选择。高收益公司债券是唯一能够提供足够高收益率以缓冲不断上升的通胀,同时在国债收益率飙升时降低利率敏感性的工具。

美联储坚持通胀是暂时的或引发市场恐慌

对于金融市场来说,美联储(FED)本周的会议影响广泛。鲍威尔认为通胀将是暂时的,这应该会令市场恐慌,因为没有任何因素支持这一观点。相反,美联储臃肿的资产负债表和空前规模的预算刺激,预示着未来通胀力量将持续存在。

著名经济学家弗里德曼认为,通货膨胀一直是一种货币现象,货币政策的效果存在滞后性。因此,新冠疫情爆发以来,广义货币供应量的指数级增长将引发通胀。然而,货币政策反应的滞后可能导致央行犯下政策错误,市场将为此付出沉重代价。

在近代史上,美联储犯下了一个政策错误,最终导致了大衰退(Great Recession)。美国和欧洲的过度宽松货币政策造成了宏观经济失衡,最终导致了2007-2008年的全球金融危机。当时,有关部门没有考虑到其宽松政策带来的宏观经济风险。这次我们也可以这么说。股票估值处于令人难以置信的高位,每隔一周股票市场就会创下新高。然而,高估值并不反映信贷空间因杠杆率飙升而恶化。

盛宝银行认为,当前的经济环境充满挑战,不仅仅是因为资产比以前风险更大、更昂贵。更重要的是,有史以来第一次,市场缺少避险资产。利率仍处于超低水平(实际利率为负),无法为通胀上升提供缓冲,也无法为市场崩溃提供任何上行空间(美国国债收益率不会降至零以下)。

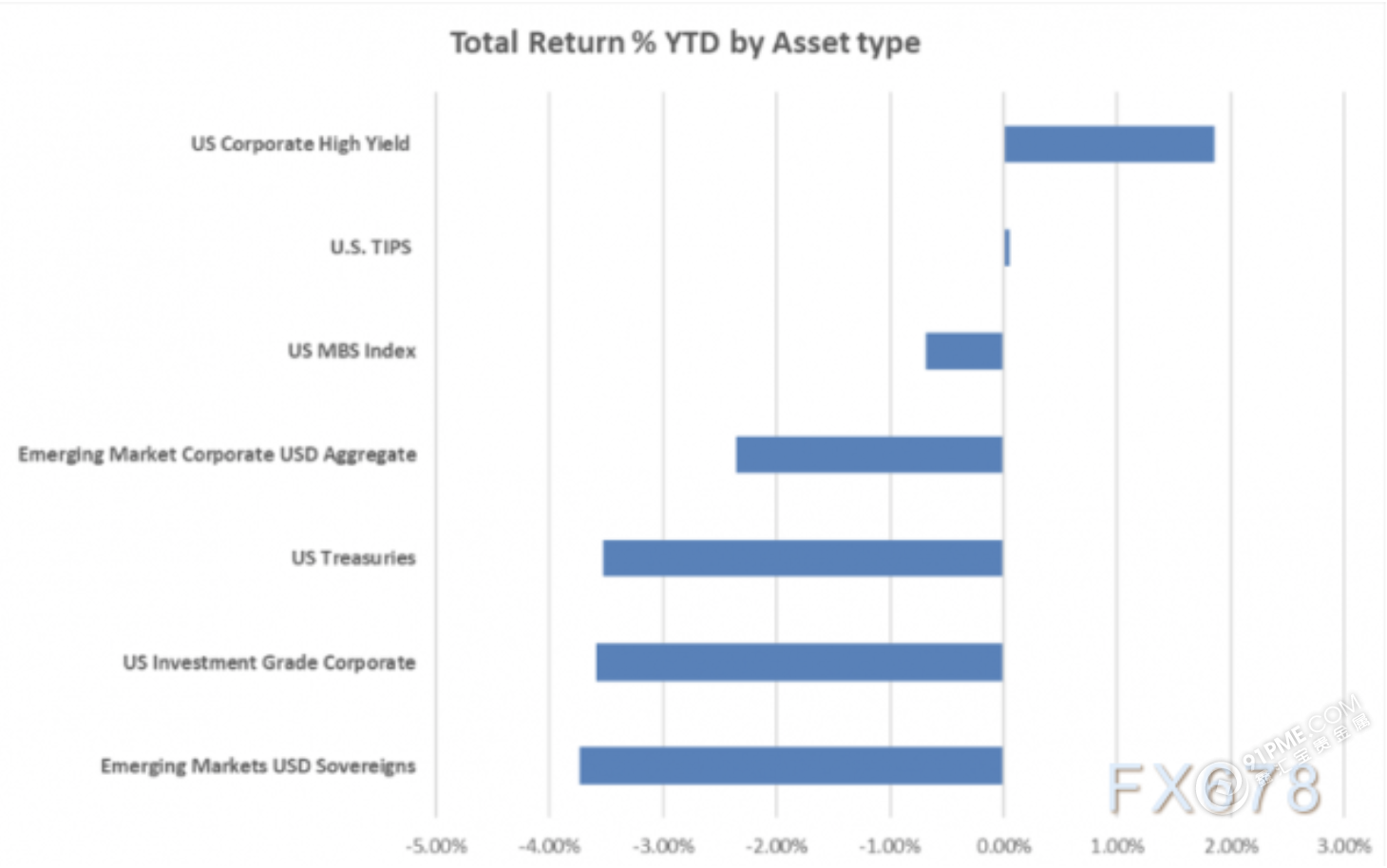

因此,下面的图表可以看出。自今年年初以来,唯一提供正回报的资产是高收益公司债券和通货膨胀保值债券。这是因为债券投资者的唯一选择是在风险最高的资产中寻找庇护。风险债券是唯一能够提供足够高的收益率来缓冲通胀压力的债券。与此同时,通货膨胀保值债券可以对冲通胀风险。

今年至今各类资产回报率:

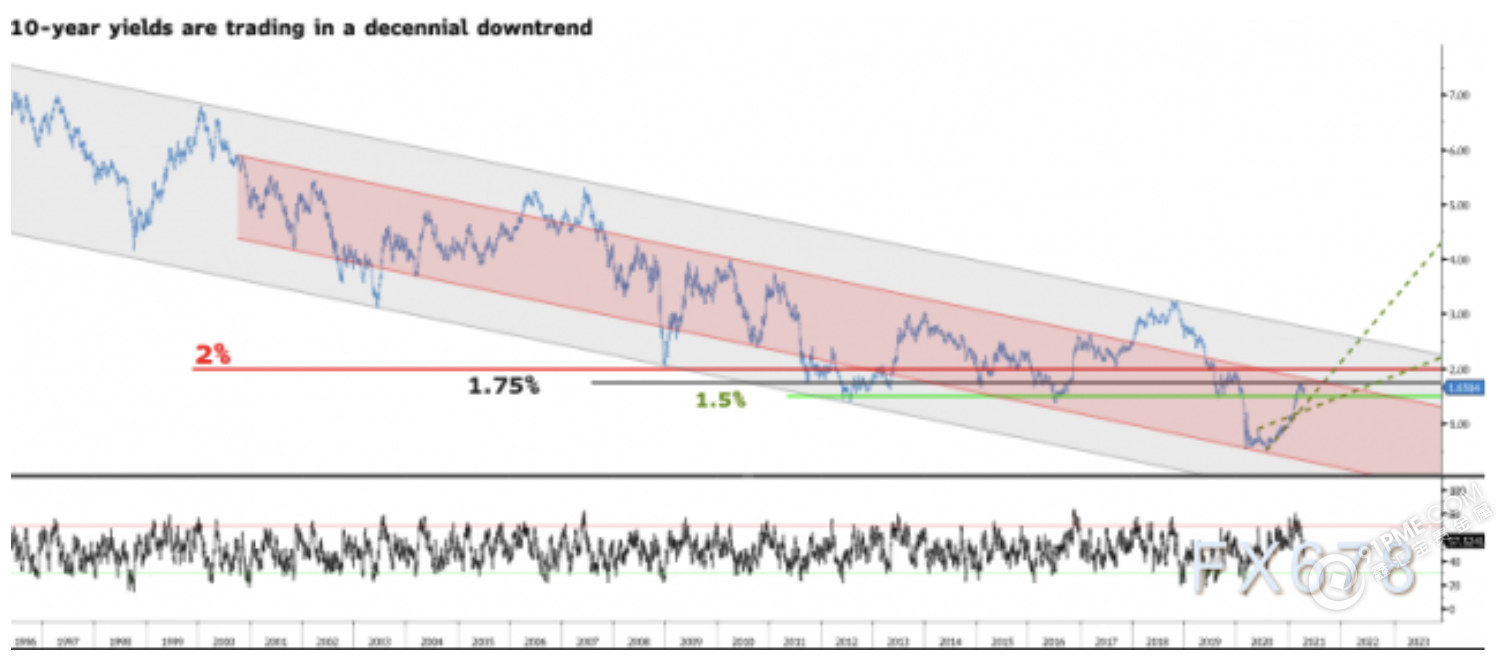

美国国债上行空间有限,下跌风险更大

鲍威尔维持货币政策不变,并略微改善了经济前景,这让美国国债变得极其脆弱。随着经济好转和通胀压力变得更加明显,美国国债收益率将恢复上涨。盛宝银行认为,到夏季,10年期美国国债收益率可能达到2%。在这个水平上,美国国债收益率将遇到强劲阻力。最大的问题是,当收益率达到2%时会发生什么?股市是会下跌,还是会经受住收益率的上涨?如果股市出现大规模抛售,美国国债收益率可能回落至关键水平以下。不过,更大的可能性是,在市场回调期间,宏观经济形势继续改善,从而推动收益率进一步走高。

在这种情况下,持有美国国债没有意义。即使10年期美国国债收益率跌破1%,其上行空间仍然有限,因为美联储多次表示不会容忍负利率政策(NIRP)。然而,下跌是无限的,因为根据通胀预期,收益率可以上升到远高于2%。

美国十年期国债处于下行趋势:

盛宝银行认为,与新兴市场相比,美国高收益企业更值得关注,因为后者将手经济复苏带动更大。此外,风险企业债券的收益率远高于新兴市场主权债券。高收益公司债券提供4%的收益率,期限不超过4年。为了在新兴市场主权债券领域获得同样的收益率,则需将期限延长至8年,从而使投资组合更容易受到利率敏感性的影响。

两种资产都不是没有风险的。事实上,企业和新兴市场主权领域的杠杆水平都越来越高。这就是为什么有必要精心挑选和放心地持有他们的债务直到到期。目标是在不发生违约的情况下锁定足够高的收益率。然而,随着美国国债收益率的上升,可以预计到这些资产将重新定价。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。