搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2022-10-04 【字体:大中小】

1、伦敦金

周二(10月4日)亚欧时段,现货黄金高位窄幅震荡,守住了隔夜大部分涨幅,隔夜数据显示美国制造业踩下刹车,美元和美债收益率大幅走弱,帮助金价大涨近40美元,录得近半年最大单日涨幅。全球最大的ETF——SPDR的持仓增加了3.19吨,为近一个半月来最大增持,暗示机构和专业投资者的中长线逢低买盘已经开始涌现。

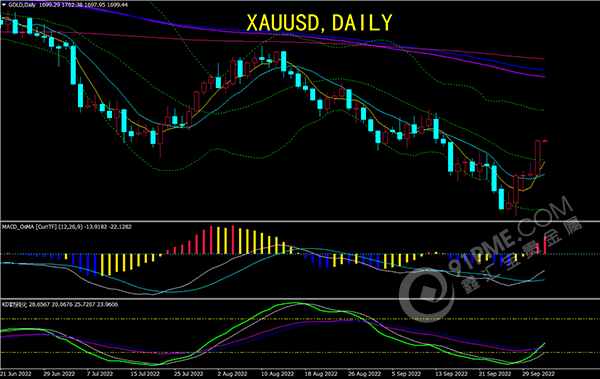

(伦敦金日线图)

美元兑其他主要货币周一回落,英镑兑美元周一跳涨,此前英国表示将放弃取消最高所得税税率的计划,美元兑其他主要货币也下跌。媒体报导这一政策逆转后,英镑兑美元触及9月22日以来最高,在那之后一天,财政大臣夸滕提出了包括减税和监管措施的新“增长计划”,政府将通过大规模发债来为这些措施筹资。此举引发市场震荡。

数据显示,美国9月制造业活动增速为近两年半最慢,因新订单萎缩,可能的原因是利率上升导致商品需求降温。供应管理协会(ISM)表示,美国制造业采购经理人指数(PMI)9月降至50.9,低于预期,但仍高于50,表明制造业仍在扩张。Hogan表示:“经济数据流实际上比预期的要差。以一种非常违反直觉的方式,这对股市来说可能是个好消息。(虽然)良好的经济数据,强劲的读数一直是抛售的催化剂,但这是我们第一次真正看到一些负面消息成为催化剂。”

美国三大股指周一收盘上涨逾2%,因弱于预期的制造业数据导致美债收益率大降,在第四季首个交易日提升股市的吸引力。美国股市在今年的震荡交投中连续三个季度下跌,这段时期市场的特点是多国央行加息以抑制处于历史高位的通胀,以及担忧经济放缓。

在美元和债券收益率下跌的提振下,金价周一跳涨超过2%,因为近期价格走低吸引了投资者,也引发了白银的反弹,并录得自2008年底以来的最佳单日表现;白银急涨8.5%,至每盎司20.62美元,为8月中以来最高。

美国指标10年期国债收益率降至超过一周的低点,支持对非孽息黄金的需求。 美元回软为黄金提供了一些喘息的机会,黄金价格自上周滑落至2020年4月以来的最低点后走出了小反弹行情。钯金跳涨3.6%至2,236.14美元。铂金升4.7%至每盎司899.46美元。

俄罗斯国防部发言人科纳申科夫3日通报称,俄军在哈尔科夫地区的库皮扬斯克等地打击了乌军第14机械化旅,在尼古拉耶夫和安德烈耶夫卡地区击退了乌军的进攻,在赫尔松地区打击了乌军第24机械化旅。俄军在顿涅茨克地区击退了乌军的进攻,打击了乌军第56摩托化步兵旅第21营。此外,俄军在顿涅茨克地区和赫尔松地区打击了多个乌军弹药库。

国际货币基金组织(IMF)主席格奥尔基耶娃周一表示,如果各国政府的财政政策与货币政策收紧相一致,全球经济衰退是可以避免的。她表示,在货币政策收紧的背景下,财政政策不能无所作为,因为生活成本危机正在极大地打击社会的某些部分。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:单边下跌后反弹;MACD金叉,KDJ金叉,5日均线上穿10日均线结成金叉,金价顶破了21日均线和1680关口的双重阻力,也初步顶破了9月21日高点和9月1日低点1688.71附近的双重阻力位,目前该位置已经转化为初步支撑所在,在失守该位置前,金价后市偏向延续反弹走势,进一步阻力参考1807-1614跌势的50%回撤位1710.89附近阻力,关键阻力在55日均线1723.13附近,61.8%回撤位阻力在1733.72附近。下方21日均线也已经转化为强支撑所在,若回落至20日均线1680关口下方,则削弱短线看涨信号,5日均线支撑在1675.56附近,10日均线支撑在1661.76附近,若意外回落至该位置下方,则增加金价重回跌势的风险。今日短线保持低多为主的思路。

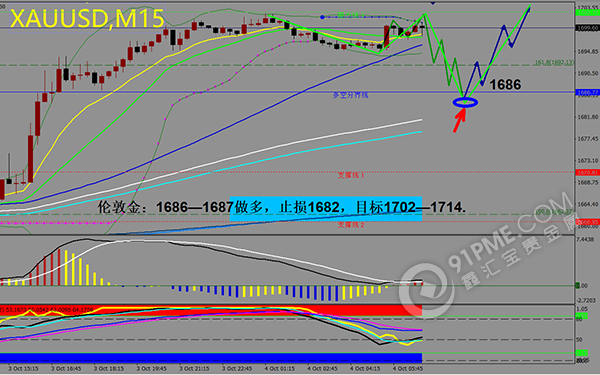

操作思路:

(1)关注1686—1687做多,止损1682,目标1702—1714。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

昨日白银市场强势拉升,早盘开盘在19.033的位置后行情小幅回踩19.003的位置后行情强势上行,日线最高触及到了20.704的位置后行情整理,日线最终收线在了20.683的位置后,日线以一根基本饱和大阳线收线,而这样的形态收尾后,日线破位压力,今日的行情延续做多,日内短线保持低多为主的思路。

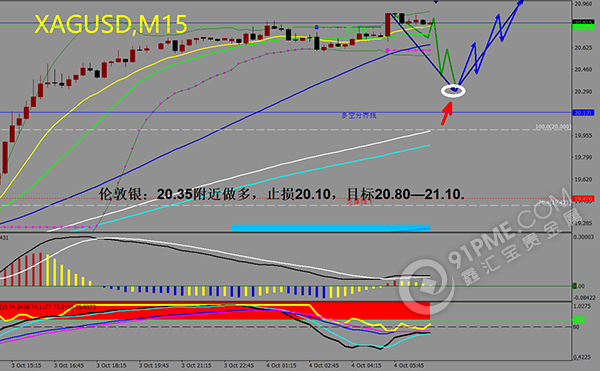

操作思路:

(1) 关注20.35附近做多,止损20.10,目标20.80—21.10。

今日(10月4日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。