搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2023-02-10 【字体:大中小】

1、伦敦金

周五(2月9日)亚洲开市,美元周四全面下跌,与美债收益率走低的走势一致,因为投资者坚持认为,在通胀已经开始得到控制的情况下,美联储不会进行比所需的更多的加息了,金价下跌;油价回落,石油基础设施似乎在土耳其和叙利亚部分地区地震造成的严重破坏中幸免,且美国库存增加,投资者担心美联储加息。

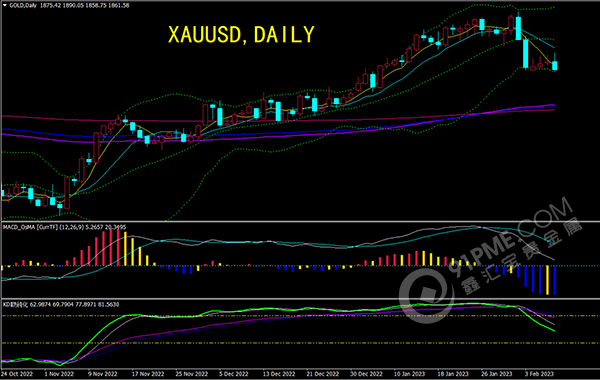

(伦敦金日线图)

美元周四全面下跌,与美债收益率走低的走势一致,因为投资者坚持认为,在通胀已经开始得到控制的情况下,美联储不会进行比所需的更多的加息了。另一方面,瑞典克朗大涨,此前该国央行加息,并预测将进一步加息,还表示希望该国货币走强,这使美元的困境雪上加霜。高于预期的美国初请失业金人数进一步加剧了美元的跌势,因为该报告表明劳动力市场疲软,可能有助于降低通胀。

数据显示,截至2月4日的一周,美国初请失业金人数增加1.3万人,经季节调整后为19.6万人。接受路透调查的经济学家曾预测最近一周的申请人数为19万。旧金山的外汇咨询公司Klarity FX执行董事Amo Sahota说,“美联储主席鲍威尔本周接受采访时有机会将螺丝拧得更紧。他没有,这本身就说明了问题。他决定坚持自己的说法,不惊动市场,并将通胀开始下降作为理由。所以市场正在接受这一说法。”

在美联储推出一代人以来最激进的紧缩政策的背景下,美国劳动力市场依然坚挺。尽管越来越多的裁员蔓延到科技公司之外,但许多企业,尤其是小企业,仍在努力招人,而另一些企业则在留住他们拼命争取来的员工。

鲍威尔曾在周二和上周表示,通胀放缓,或整体价格上涨速度已经开始下降。里奇蒙联邦储备银行主席巴尔金(Thomas Barkin)周四对美联储关于经济放缓的言论进行了补充。他说,紧缩的货币政策“明确地”使美国经济放缓,允许美联储在进一步加息时“更谨慎地”采取行动。

一些美联储决策者周三表示,有可能进一步加息,里奇蒙联邦储备银行主席巴尔金称,在美联储研究货币政策对经济的影响之际,且如果通胀继续放缓,“更谨慎地引导是合理的”。期货市场的定价显示,预计美联储的指标利率将在7月达到5.1%左右的峰值,比上周预测的峰值高出约25个基点。 指标10年期美债收益率坚挺,对黄金构成了压力。 现货白银下跌1.2%,至每盎司22.06美元,铂金下跌1.4%,至956.84美元,钯金下跌1.4%,至1626.29美元。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:单边上涨后回调;金价在1960关口附近初步见顶后回调,随后受到1860关口附近获得支撑,虽然连续三个交易日反弹,但整体反弹力度较小,K线都留下了上影线,暗示上方卖压较强,仍需提防金价延续短线回调走势。短线继续留意1860关口附近支撑,若失守该支撑,则可能会进一步试探布林线下轨1840.42附近至,也可以参考55日均线1844.12附近支撑。进一步强支撑在1827.94附近,该位置是1615-1960涨势的38.2%回撤位。由于KDJ也接近发出短线超卖信号,在失守1860关口前,金价仍存在进一步反弹机会,初步阻力在隔夜高点1886.12附近,进一步阻力在1900整数关口,10日均线阻力也在该位置附近,若能能收复该位置,则增加短线看涨信号,进一步阻力参考21日均线1911.90附近。如果金价不能顶破1900关口附近阻力,则需要提防金价重回跌势的可能性。

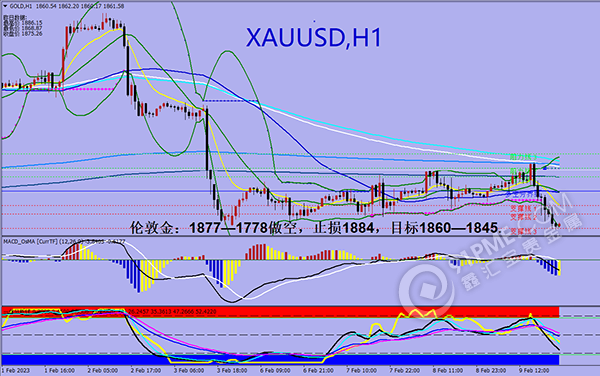

操作思路:

(1)关注1877—1878做空,止损1884,目标1860—1845。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

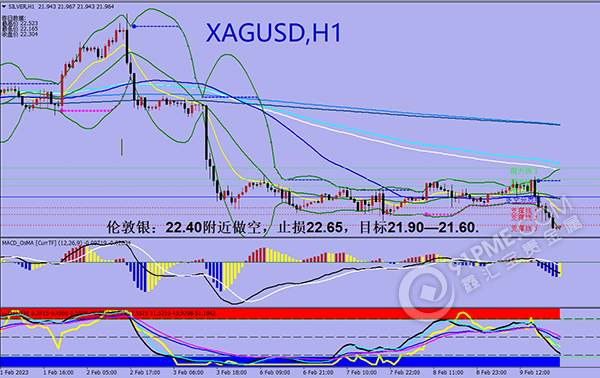

白银市场昨日开盘在22.16的位置后行情直接拉升,日线最高触及到了22.529的位置后行情回落,日线最终收线在了22.294的位置后行情以一根上影线很长的倒锤头形态收线,而这样的形态收尾后,今日的行情延续区间,今日短线保持高空为主的思路。

操作思路:

(1) 关注22.40附近做空,止损22.65,目标21.90—21.60。

今日(2月10日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。