搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2023-09-06 【字体:大中小】

1、伦敦金

周三(9月6日)亚欧时段,现货黄金小幅下跌,在本月关键经济数据和美联储利率决定公布之前,少数公司向市场出售数万亿美元的债券,导致美国国债下跌。由于石油价格上涨加剧了人们对通胀的担忧,美国股市下跌,美元触及三月份以来的最高水平。黄金跌至一周低点,现货黄金收跌0.7%,至每盎司1925.81美元,日线级别实体大阴。

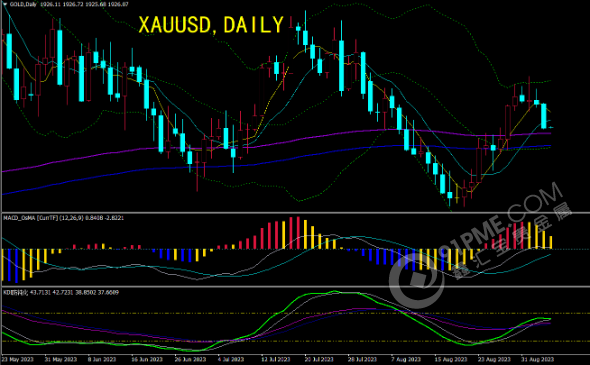

(伦敦金日线图)

美国债券受到冲击,10年期国债收益率接近4.3%。在季节性经济放缓和近期美股国债利率飙升之后,周二至少有40家企业在全球高级债券市场上进行了融资活动。彭博社汇编的数据显示,在这40家企业中,大约一半选择在美国市场发行新的债券,共计超过360亿美元。这使得美国债券市场成为当天交易数量和每日供应量最繁忙的市场,这也是今年迄今为止的最繁忙交易日。

公布的数据显示,欧元区7月生产者物价指数(PPI)连续第七个月下滑,较上年同期亦大幅下滑,这或会令欧洲央行感到些许安慰。欧元区7月PPI指数月度下降的主要原因是钢铁、糖或木材等中间产品价格下降1.2%,能源成本下降0.9%。资本货物(如机械、工具或建筑物)和耐用消费品价格上涨0.2%,而非耐用消费品价格则上涨0.1%。除此之外,能源成本同比大幅下降,中间产品价格也有所下跌。资本、耐用品和非耐用品的价格则都至少上涨了4%,不过这些价格上涨自2022年底以来一直在稳步放缓。

由于借贷成本上升、商业信心减弱以及家庭财务状况紧张,服务供应商发现8月客户支出出现逆转,这些都抑制了销售机会。经过过去6个月的温和复苏,服务业企业现在明显感受到利率上升对客户需求的影响。对更广泛商业环境的担忧也抑制了8月的支出,企业暗示,英国经济增长放缓和通胀居高不下正在给前景带来压力。最新调查显示,积压工作以三年多来最快的速度减少,这进一步表明企业产能压力有所减轻。服务供应商似乎已经温和地停止了员工招聘,新增就业岗位降至3月以来的最低水平。不过8月的调查数据提供了一个信号,表明竞争压力加剧有助于压低整个服务经济的产出费用通胀,因为最新一轮价格上涨是两年来最慢的。

澳洲联储利率决议:经济前景存在重大不确定性;前景存在重大不确定性。海外的服务价格通胀令人惊讶地持续存在,澳大利亚也可能出现同样的情况。在劳动力市场依然紧张的情况下,货币政策效果的滞后性以及企业的定价决策和工资如何应对经济增长放缓也存在不确定性。家庭消费前景也依然不确定,许多家庭的财务状况都受到了痛苦的挤压,而一些家庭则受益于房价上涨、大量储蓄缓冲和更高的利息收入。在全球范围内,由于房地产市场持续面临压力,亚洲大国经济前景的不确定性增加。

美国7月工厂订单月率录得-2.1%,为2022年11月以来最大降幅。而美联储官员沃勒警告市场别匆忙预测美联储已经结束加息,美元指数闻言上涨,金银和非美市场回落,今日的基本面主要关注20:30的美国7月贸易帐。随后看21:45的美国8月Markit服务业PMI终值和22:00的美国8月ISM非制造业PMI。明日凌晨关注2:00的美联储公布经济状况褐皮书。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡反弹;MACD金叉,KDJ金叉,5日均线连续上穿10日均线、200日均线、21日均线和55日均线,虽然上周五受到100日均线压制,但仍守在55日均线上方,目前甚至还处于5日均线上方,在失守55日均线前,短线依然偏向多头,有望再度试探100日均线1953.52附近阻力,若能顶破该阻力,则有望进一步涨向布林线上轨1962.46附近阻力。如果进一步上破,则有望看向近期高点1987.34附近位置。不过,由于KDJ也发出了短线超买信号,金价此前也受到了100日均线阻力压制,也未能有效突破前期跌势的38.2%回撤位1948.31关键位置,如果金价回落至55日均线1930.93下方,则削弱后市看涨信号;10日均线支撑目前在1926.54附近,强支撑参考200日均线1914.90附近为,21日均线支撑也在该位置附近,如果失守该支撑,则增加后市看空信号。

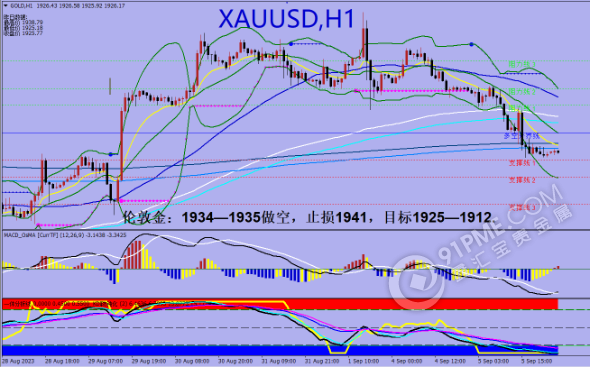

操作思路:

(1)关注1934—1935做空,止损1941,目标1925—1912。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场昨日开盘在23.984的位置后行情小幅拉升给出23.999的位置后行情一路震荡回落,日线最低到了23.461的位置后行情低位区间震荡,日线最终收线在了23.519的位置后行情以一根下影线稍长的大阴线收线,而这样的形态收尾后,日内短线保持短线高空的思路。

操作思路:

(1) 关注23.80附近做空,止损24.00,目标23.40—23.00。

今日(9月6日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。