掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2017-11-29 【字體:大中小】

黃金今年以來表現強勁,投資者將黃金視為對沖投資風險、抗通脹、抗通縮、抗系統性風險的神器。

他們認為,黃金流動性好、沒有負債、儲存方便,這些優點使得黃金好於紙幣,更有價值。

然而,事實上有足夠的理由反駁以上觀點。黃金不過是一種具有金融屬性的投機品而已。

首先,黃金能否對抗通脹?

從曆史表現來看,金價與通脹走的相關性並不高。

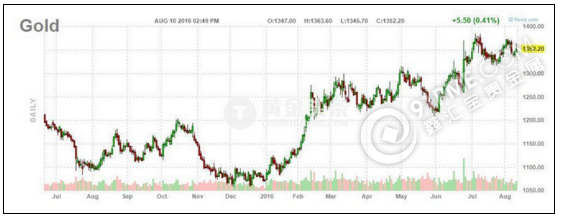

2008年金融危機過後,投資者預期通脹回回升,金價因此獲得提振。

但是,後來通脹並未出現,金價隨即從1900美元/盎司高點跌到去年的1050美元/盎司。

在英國,過去四百年間,金價並沒有隨著通脹起來而出現大幅買盤。

比如在1675-1695期間和1752-1776年期間通脹都大幅上升,但是金價表現平平。

盡管隨著時間延續,金價也在不斷走高,但是一般沒有人會持有黃金那麼持久。

其次,黃金能否對沖通縮?

這個比較難以測驗,由於曆史上處於通縮的時間很少,尤其是1971年,美元與黃金脫鉤後。

Goldbugs認為,在大蕭條期間,黃金是很好的對沖品種。當時,羅斯福將金價從20.67美元/盎司提到了35美元/盎司,漲幅為70%,美元貶值了70%左右。同期,道瓊斯指數暴跌了90%,房價跌幅超過50%。

但是這種現象具有一定的偶然性,大蕭條期間,金價上漲的主要原因是政府行政決定。

曆史上看,在英國,自17世紀以來,每次出現通縮,都引發了黃金的買盤,比如,1658-1669年間、1929-1933年間,消費量分別漲了42%和251%。

在美國,一共經曆了三次通縮,其中1929-1933年間、1814-1830年間,消費量分別增加了44%和100%。

主導黃金的真正因素——簡單而短暫的市場情緒

Duke大學福科商學院教授CampbellHarvey認為,金價上漲的原因實際上就是由於上漲本身引起的,就像房地產泡沫,在上漲的時候持續上漲,人們被不斷的吸引到這個市場推動價格上漲。

這就是說,金價的上漲可以歸功於一種自我強化現象。

人們可能並不知道何為通脹、通縮或者系統性風險,但是人們可以感知到這些情況的發生,進而買入黃金。

比如,2015年8月,標普500大幅下滑,同時人民幣大幅貶值;去年底到2016年2月中旬,市場再次陷入動蕩,金價上漲。

而5月的回落主要與,美聯儲加息有關,這又是一個短期的情緒占據了上風。

總的來說,系統性的研究顯示,金價並不是對沖通脹、通縮或者系統性風險的優良工具。黃金通常由短期的情緒所主導,進而引發一輪自我強化的走勢。不同的時期,主導人們情緒的理論依據也會不同,具有一定的隨機性。

現在,處於對沖通縮而買入黃金或許可以行得通,但是美國通脹的走強可能在未來成為這一理論的潛在威脅。

本文作者為seeking alpha專欄作家Share holders Unite

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。