搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2023-02-21 【字体:大中小】

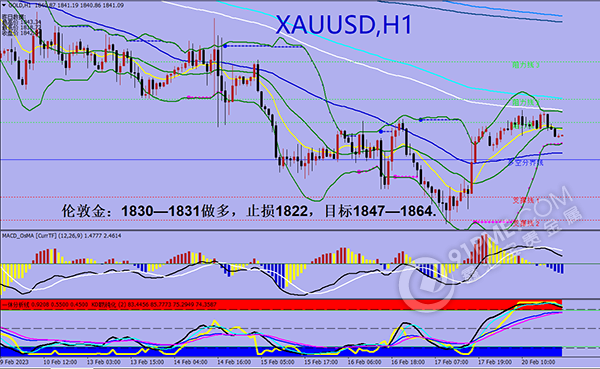

1、伦敦金

周二(2月21日)亚洲时段,现货黄金窄幅震荡,虽然地缘局势等因素仍吸引逢低买盘,也有一些周末前仓位调整,在上周金价连续四周收跌之后,本周金价开局维持震荡走势。市场担心美联储将不得不采取,更多激进的措施才能将通胀率降至 2%。美联储大幅加息的预期升温使得金价短期承压,交易者依然看好金价长期前景。

(伦敦金日线图)

美元兑欧元和英镑周一下跌,市场在美国长周末前重新调整仓位,并等待关于美联储计划如何继续应对仍然高企的通胀的线索。几位美联储决策者本周表示,联储可能不得不继续提高利率,以推动通胀恢复到理想水平。这种鹰派发言,加上比预期更火热的经济数据,促使一些银行预测今年还要再加息三次。

许多投资者原本预计美国经济面临硬着陆,将迫使美联储放松鹰派姿态。但现在看来该情景不太可能发生,一连串红火的数据提高了市场对美联储继续加息的预期,并推动资金流出黄金。从技术上看,黄金跌破1850美元后可能会打开通往1800美元的大门。

与联邦政策利率挂钩的期货市场定价显示,交易员现预计到夏季美联储将再加息75个基点,使指标利率目标区间达到5.25%-5.5%。一周多以前,金融市场并未预期政策利率峰值会超过5%。期货交易员也削减了对今年晚些时候降息的押注,这与美联储决策者的看法更加接近,后者认为在2023年根本不会放松政策。

在最近的美国数据公布之后,欧洲投资银行瑞银集团(UBS)表示,预计美联储将在3月和5月的会议上分别加息25个基点,这可能会使联邦基金利率达到5%-5.25%区间。然而,与美国同行形成鲜明对比的是,瑞银估计美联储将在今年9月的会议上降息。在最新的美国数据公布前,摩根大通预测美国指标利率6月底前将在5.1%达到峰值。在最新数据公布前,接受路透调查的大多数经济分析师预计,美联储未来几个月至少还会升息两次,并有可能继续升息,不过他们当中没有人预计今年会降息。

美国10年期公债收益率周五触及三个月高位后略有回落,但仍处于近六周高位附近,市场认为美联储更有可能在通胀阻击战中把利率在更长时间内保持在高位,10年期美债收益率上周五稍早触及11月初以来最高的3.929%,盘尾报3.826%。两年期美债收益率上周五收报4.621%,盘中稍早曾触及4.677%,也是11月初以来的最高水平。周一美国债券市场休市。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡;MACD死叉,KDJ重新结成金叉,短线走势变数较大,鉴于上一交易日录得带长下影线的小阳线,暗示下方支撑较强,1615-1960涨势的38.2%回撤位1827.92附近关键支撑失而复得,短线金价存在一些反弹机会,初步阻力在55日均线1854.91附近,10日均线阻力也在该位置附近,若能收复该位置,则增加短线看涨信号。进一步阻力参考1860关口,2月14日高点阻力在1870.45附近。在顶破55日均线前,金价仍有重回跌势的风险,初步支撑在日内低点1837.18附近,进一步支撑在1827.92附近,上周五低点支撑在1818.81附近,12月5日低点支撑在1809.85附近。

操作思路:

(1)关注1830—1831做多,止损1822,目标1847—1864。

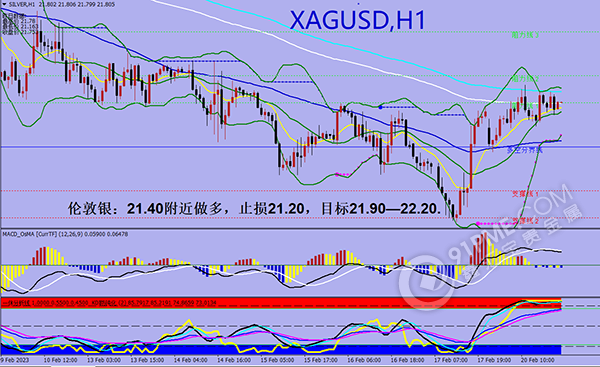

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场上周开盘在21.972的位置后行情小幅拉升给出22.081的位置后行情快速回落,日线最低到了21.157的位置后行情尾盘快速拉升,周线最终收线在了21.706的位置后行情以一根下影线极长的锤头形态收线,而这样的形态收尾后,周线超跌反弹信号,今日短线保持低多为主的思路。

操作思路:

(1) 关注21.40附近做多,止损21.20,目标21.90—22.20。

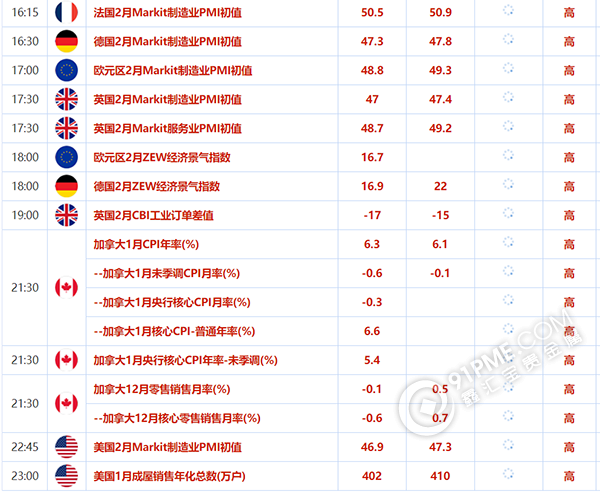

今日(2月21日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。