搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2024-01-02 【字体:大中小】

1、伦敦金

周二(1月2日)亚市盘中,现货金银小幅震荡,由于市场预计2024年将进行一系列降息,这可能会抑制美元需求和国债收益率,并提振黄金需求,因此存在潜在的上行空间。各国央行的持续购买以及ETF购买的预期反弹可能是黄金的额外上行触发因素。此外,也看到了中国黄金市场的强势。这可能意味着随着进入中国新年,需求会增加。

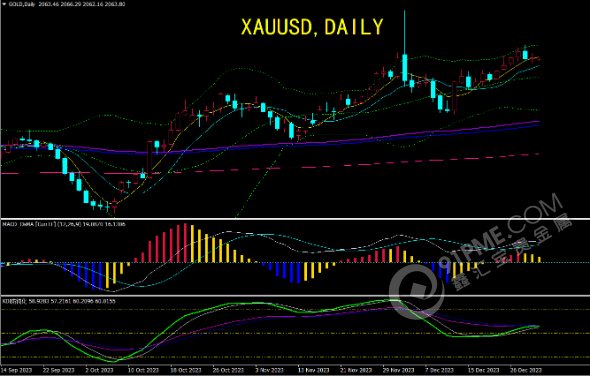

(伦敦金日线图)

纽约黄金期货2023年上涨约13.5%,北京时间30日凌晨,纽约黄金期货价格周五收跌,但全年涨幅逾13%,录得2020年以来的最大年度涨幅。市场对美联储最早明年3月份降息的预期令金价得到提振。在2023年,纽约黄金期货最低曾逼近1800美元,最高曾达到创纪录的2135.40美元。投资者预计明年黄金价格将创下历史新高,因为市场普遍预计美联储的政策将发生鸽派转向、地缘政治风险将持续存在、以及央行的购买黄金行动,都将支撑黄金市场。

大多数人预计央行明年将开始降息。这应该会抑制美元的走强。事实上,随着市场进入2024年,可能会看到美元大幅走软。这将消除持续到2023年大部分时间的黄金主要逆风。此外,也看到了中国黄金市场的强势。这可能意味着随着进入中国新年,需求会增加。尽管美联储官员试图收回降息预期,但自美联储实际上屈服于通胀以来,金价一直在上涨。12月12日,金价跌至1980美元的低点。从那时起,金价随后一度攀升至2080美元。

在当前的国际政治局势中,地缘政治紧张局势的加剧以及美联储2024年可能采取的降息政策,都给全球经济带来了极大的不确定性。这种不确定性为黄金价格的上涨提供了支撑。同时,粘性通胀的问题也让投资者们将目光投向了黄金,作为对抗通胀的有效工具。

考虑到通胀可能带来的货币价值下跌风险,投资者们纷纷选择黄金作为保值和增值的手段,进一步推高了黄金的需求和价格。从更长远的角度来看,专家们普遍认为,由于地缘政治等因素的影响,黄金价格在未来一段时间内仍将保持高位运行。黄金作为避险资产的价值在市场动荡时期得到了充分体现。对于投资者而言,适当地配置黄金敞口,不仅能有效地降低投资组合的风险,还能实现资产的多样化配置。

美国回购基准利率升至历史新高 年末融资市场再现动荡,与隔夜回购协议交易相关的关键参考利率升至逾五年前该利率推出以来的最高水平。随着年底融资市场再现大幅波动,纽约联邦储备银行周五公布的数据显示,有担保隔夜融资利率(SOFR) 12月28日升至历史最高位5.40%,前一天为5.39%。这是该基准2018年4月推出以来的最高水平。年末资金短缺持续数日之后,美国短期利率周五压力缓解。根据ICAP,作为美国融资市场的一项关键指标,隔夜一般抵押品回购协议利率12月最后一个交易日开盘报5.625%,随后跌至5.45%。接下来又回升至5.50%。但仍低于12月29日回购品种前一交易日的水平。

美国11月个人消费支出价格指数(PCE)的涨幅低于预期,这表明潜在的价格压力正在减轻。这一趋势可能会进一步巩固金融市场对美联储在明年3月降息的预期。最新数据显示,美国11月核心PCE物价指数年率增长3.2%,低于预期的3.3%。此外,核心PCE物价指数月率增长0.1%,同样低于预期的0.2%。与此同时,个人支出月率增长0.2%,低于预期的0.3%。这些数据表明,美国经济在第四季度初似乎经历了一些困难,但现在正在恢复一定的增长速度。美联储明年2月降息的概率为16.5%。全球债市狂欢,两个月涨幅有望创纪录新高。

(个人观点仅供参考,投资有风险入市需谨慎)

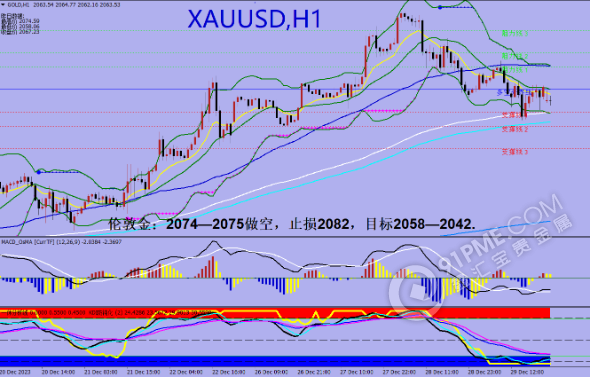

技术层面上,通过对黄金小时图的观察,昨日行情先涨后跌在上方2088一线受阻回落晚间到达2064一线,短期MACD目前已经进入零轴下方运行进行着修整的走势。然从日线图上来看,金价仍然以下方120日和年线的支撑做依托,整体呈上涨趋向未变。下方的支撑区域上移至2040-2060美元之间,更强的支撑在2020美元。若跌穿2020美元,或会削弱黄金的看涨前景。

操作思路:

(1)关注2074—2075做空,止损2082,目标2058—2042。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

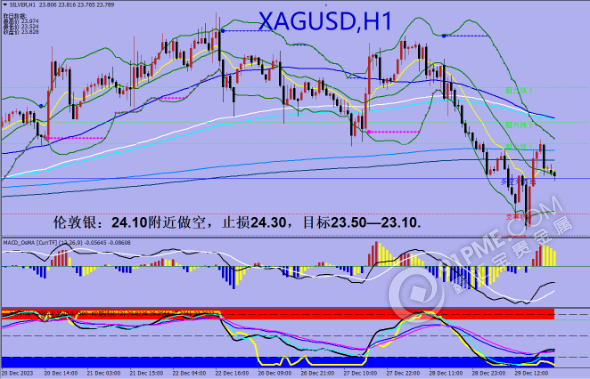

白银市场上周开盘在24.357的位置后行情先拉升,周线最高触及到了24.611的位置后行情震荡回落,周线最低到了23.532的位置后行情尾盘拉升,周线最终收线在了23.776的位置后,周线以一根上下影线等长的中阴线收线, 而这样的形态收尾后,日内短线保持高空的思路。

操作思路:

(1)关注24.10附近做空,止损24.30,目标23.50—23.10。

今日(1月2日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。