搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2024-02-22 【字体:大中小】

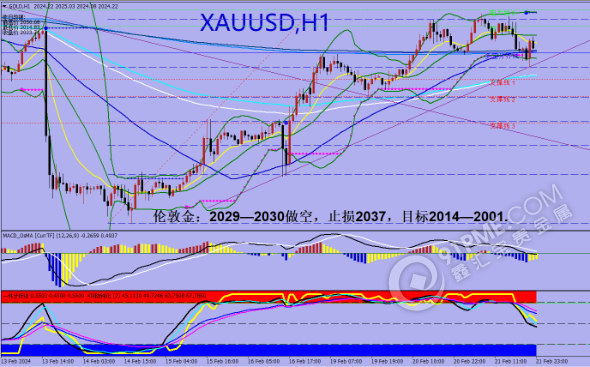

1、伦敦金

周四(2月22日)亚洲时段,现货黄金小幅震荡,隔夜黄金小幅下跌,美联储会议纪要显示,市场人士普遍认为,近期的通胀数据和12月公布的点阵图增加了降息可能早于预期的可能性。公开市场部门的一级交易商调查和市场参与者调查显示,联邦基金利率的模式路径与去年12月相比变化不大,但显示提前降息的可能性增加。

(伦敦金日线图

美联储会1月议纪要指出,金融环境温和缓和,但仍与去年夏天的情况大体相同,比加息周期开始时要紧得多。在两次会议期间,名义国债收益率的下降集中在收益率曲线的前端。工作人员的模型显示,短期收益率的下降主要是由于预期政策利率路径走低,并集中在预期实际利率上,而预期通胀几乎没有变化。通胀衍生品的定价继续表明,通胀的短期路径与今年晚些时候重返2%相符。

美联储会议纪要:市场人士认为早于预期降息的可能性增加,2月22日讯,美联储会议纪要显示,市场人士普遍认为,近期的通胀数据和12月公布的点阵图增加了降息可能早于预期的可能性。公开市场部门的一级交易商调查和市场参与者调查显示,联邦基金利率的模式路径与去年12月相比变化不大,但显示提前降息的可能性增加。

美联储会议纪要:外国总体通胀率继续下降。然而,不同国家和行业的下降速度各不相同,商品价格的放缓速度普遍超过服务价格的放缓速度。美联储会议纪要:第四季度外国经济增长依然低迷。在发达的外国经济体,过去两年货币政策显著收紧、高通胀率侵蚀实际家庭收入以及去年欧洲能源冲击带来的影响,继续给经济活动带来压力。

美联储工作人员指出,华尔街的普遍共识是,量化紧缩的放缓将从7月开始,尽管确切的开始日期有相当大的不确定性。量化紧缩结束后,美联储债券投资组合将“略高于12月调查时的水平”。 美联储工作人员认为,在两次会议期间,名义国债收益率下降,市场暗示到2024年联邦基金利率的预期路径向下转移,因为市场参与者认为,总的来说,货币政策沟通表明,政策的限制性明显低于预期。在此期间,广泛的金融状况指标有所缓解,但工作人员的相关指标认为,金融状况对增长的推动力仍然有限。

由中国的额外刺激措施将提振全球增长的希望和美国国债收益率上升引发的最新乐观情绪,可能会阻止交易员看多黄金。未来几天美国经济日历上没有重大事件,但下周将公布1月个人消费支出数据。这份报告将揭示近期的通胀动态,并为美联储的下一步行动提供洞见。关于通胀的讨论表明,FOMC参与者还没有准备好宣布他们在达到2%目标的斗争中取得了胜利。虽然会议前的近期趋势非常积极,但美联储官员认为,最近部分通胀情况的改善“反映了几个系列的特殊走势”。换句话说,他们希望在降息之前看到更多的证据。

美联储1月会议纪要显示,美联储工作人员认为,在美国国内信贷市场,大多数企业、家庭和市政当局的借贷成本在两次会议期间略有下降,但仍处于高位。而现有信用卡账户的利率几乎没有变化。工商贷款和小企业贷款的利率在会议期间有所上升。企业、家庭和市政当局继续普遍获得信贷。然而,小型企业的信贷供应继续收紧。在1月份的高级贷款主管意见调查(SLOOS)中,银行报告称,在第四季度,向各种规模的企业提供的工商贷款的标准和条款都有所收紧。

(个人观点仅供参考,投资有风险入市需谨慎)

技术层面上,昨日黄金市场早盘开盘在2018的位置后行情先回落给出2014.9的位置后行情震荡拉升,日线最高触及到了2031的位置后行情整理,日线最终收线在了2027.19的位置后,日线以一根带上影线的中阳线收线,显示黄金多头又开始踊跃起来。从4小时走势图来看,短期内金价可能会进一步回升,特别是如果金价继续突破周一高点的话。技术指标在接近超买后已向下修正,但仍远高于中线,看跌力度有所减弱。与此同时,20周期SMA在当前金价水平下方坚定地向上移动,该均线在2005.20美元/盎司附近提供动态支撑。日线图上的技术指标均有自超卖区域掉头向上摆动的迹象,若随后能彻底企稳于布林带通道中轨线水平2025美元之上,则黄金有望进一步向上延续反弹的路径。

操作思路:

(1)关注2029—2030做空,止损2037,目标2014—2001。

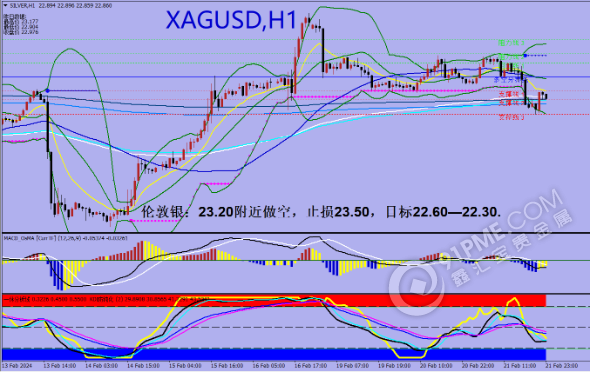

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场昨日开盘在23.383的位置后行情小幅拉升给出23.433的位置后行情承压震荡回落,日线最低到了22.925的位置后行情整理,日线最终收线在了22.952的位置后行情以一根略带影线的大阴线收线,而这样的形态收尾后,日内短线保持区间高空的思路。

操作思路:

(1)关注23.20附近做空,止损23.50,目标22.60—22.30。

今日(2月22日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。