搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2025-02-11 【字体:大中小】

1、伦敦金

周二(2月11日)亚市早盘,延续创纪录涨势,受避险需求推动,美国总统特朗普的新关税威胁加剧了贸易战和通胀担忧。华盛顿政经圈掀起惊涛骇浪。特朗普总统拟于48小时内签署两项重大关税行政令:首先对所有进口钢铁铝材加征25%"金属保卫税",其次将推出针对各国关税的"镜像反击"计划。这场蓄谋已久的贸易攻势,犹如投掷向全球市场的深水炸弹,引发各国紧急应对,金融市场暗潮涌动。

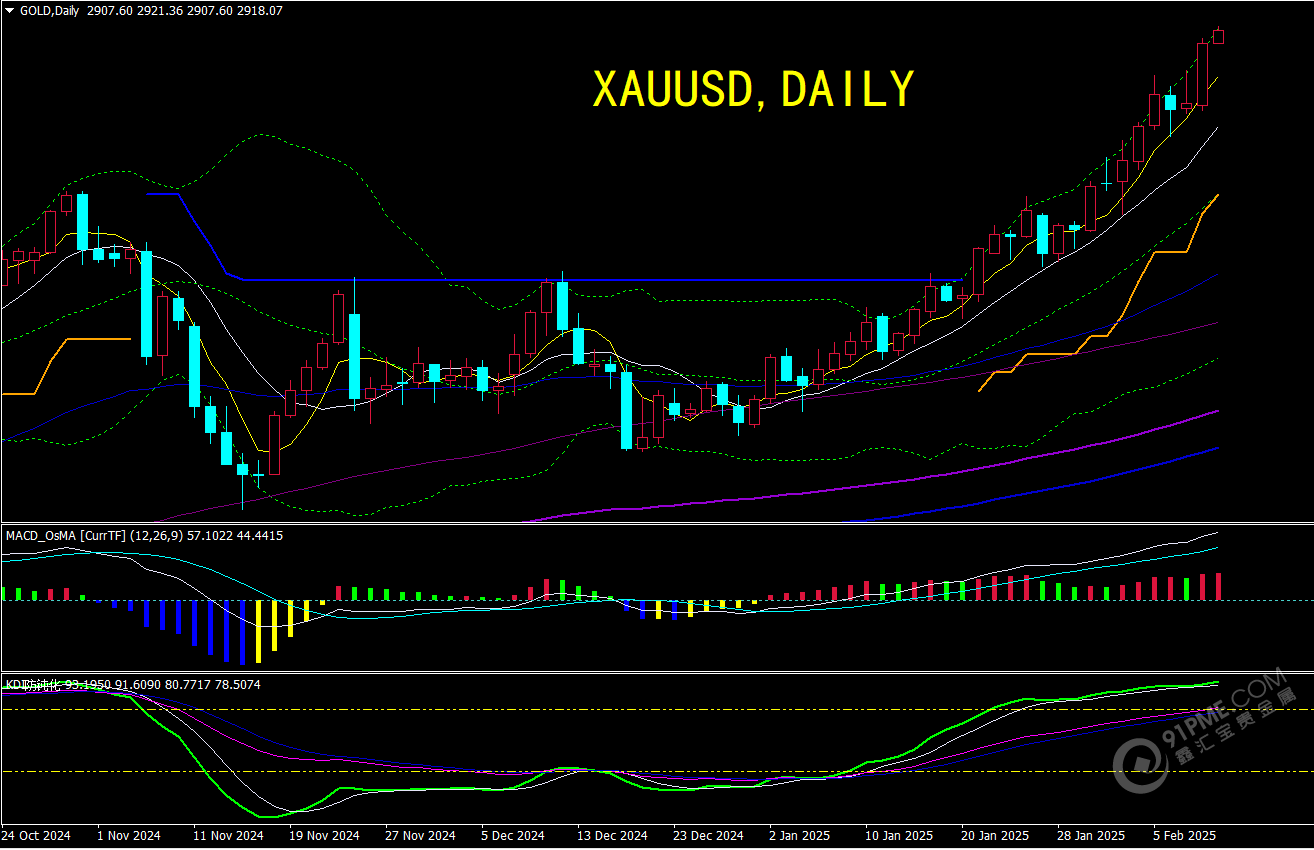

(伦敦金日线图)

华盛顿政经圈掀起惊涛骇浪。据媒体披露,特朗普总统拟于48小时内签署两项重大关税行政令:首先对所有进口钢铁铝材加征25%"金属保卫税",其次将推出针对各国关税的"镜像反击"计划。这场蓄谋已久的贸易攻势,犹如投掷向全球市场的深水炸弹,引发各国紧急应对,金融市场暗潮涌动。据知情人士透露,美国总统特朗普预计将在周一晚些时候或周二签署一项关于关税的行政命令,此举可能会增加多边贸易战风险。特朗普2月9日表示,他将在现有关税的基础上对所有进口到美国的钢铁和铝再征收25%的关税,本周晚些时候还将宣布进一步的一系列对等关税,这招致了贸易伙伴的报复警告。

钢铁关税新政将形成"关税叠加效应",在现行关税基础上再筑高墙。美国钢铁协会数据显示,2023年全美进口钢铁超2500万吨,其中加拿大(25%)、巴西、墨西哥三国占据半壁江山。更引人注目的是原铝进口格局——加拿大凭借水电优势独占79%市场份额。政策宣布后美国钢铁和铝制造商的股票上涨,欧洲和亚洲钢铁制造商的股票下跌。

特朗普团队同步推进"对等关税"核武器:计划将欧盟汽车关税从2.5%拉升至10%对等水平,皮卡关税维持25%形成不对称优势。WTO数据显示,美国当前平均关税2.2%看似温和,但针对特定商品的"精确打击"更具杀伤力。印度为缓和局势,已在莫迪-特朗普峰会前释放降税信号,试图化解被美方指控的"12%高关税壁垒"困局。

这场金属关税风暴或将引发三重冲击:美元指数可能先扬后抑——初期受避险资金追捧震荡走高,但随着报复性关税削弱出口竞争力,后市或回吐涨幅。金价则迎来双重利好:地缘贸易风险溢价叠加制造业成本推升通胀预期,伦敦金有望突破3000美元/盎司。更深远的影响在于全球供应链重构,跨国企业或将加速"近岸外包",推动贵金属在工业与金融属性间形成共振上涨格局。

美元指数开盘时曾攀升至接近108.50,随后迅速回落至约108.10并趋于平稳,美元回调进一步助推以美元计价的白银价格上行。部分市场观点认为,特朗普的关税威胁更像是一种谈判筹码,使得避险资金重新流向包括金银在内的贵金属。

市场对美国总统特朗普关税言论的担忧持续发酵,同时,美国经济数据强化了美联储维持高利率的预期,黄金的避险属性和抗通胀特性共同推动金价走高。全球市场避险情绪升温,投资者对特朗普关税政策可能带来的经济不确定性保持警惕。此前,特朗普宣布计划对所有钢铁和铝进口征收25%关税,并表示将对所有国家实施对等关税政策。这一言论加剧了市场对全球贸易紧张局势的担忧,促使资金流入黄金等避险资产。此外,市场关注本周即将公布的美国CPI数据以及美联储主席鲍威尔的国会证词,预计这两项事件将为黄金走势提供进一步指引。

尽管上周五公布的美国非农就业数据整体向好,但市场仍然对未来通胀形势保持警惕。数据显示,美国1月非农就业人数增加14.3万,低于市场预期的17万,但前值被上修至30.7万。此外,美国失业率意外降至4.0%,表明就业市场依然稳健。薪资增长方面,1月平均时薪环比增长0.5%,同比上升4.1%,薪资增速超出市场预期,这进一步强化了美联储维持高利率的理由。

美联储官员近期的表态也印证了市场对高利率政策延续的预期。明尼阿波利斯联储主席卡什卡利表示,若通胀数据良好且劳动力市场保持韧性,他可能支持进一步降息,但目前美联储仍在“观察”阶段。而芝加哥联储主席古尔斯比指出,美国政府的政策不确定性使得经济前景更难预测,这也导致市场更加关注避险资产。另一方面,美联储理事库格勒认为,美国经济仍然健康,但通胀回落的进程并不均衡。在这样的背景下,市场对美联储短期内降息的预期进一步降温,美元指数小幅走强。然而,尽管美元有所上行,黄金仍然维持强势,这表明避险需求依旧主导市场情绪。

本周市场的关注焦点将是美联储主席鲍威尔的国会证词以及美国1月CPI数据。若通胀数据强于预期,将进一步强化美联储维持高利率的立场,从而对美元形成支撑,短线可能对黄金构成一定压力。但从长期趋势来看,市场对全球经济不确定性的担忧依然存在,黄金的避险需求仍可能持续。短期内,金价在2900美元附近的表现将是市场关注的关键,若能有效突破,该轮涨势或将延续。

全球贸易摩擦和经济前景的不确定性提升了市场对白银的需求。从长远来看,若国际局势恶化,白银有望持续受到资金青睐。同时,市场密切关注美联储主席鲍威尔本周二、三在国会作证以及美联储维持4.25%-4.50%利率区间的政策动态,若表态偏鸽,可能进一步利好贵金属;反之则对白银构成压力。全球市场多重因素交织,推动白银作为避险资产呈现上行动力。特朗普威胁对所有进口钢铁和铝产品加征25%关税,并计划对“不公平贸易行为”国家实施对等关税,引发全球贸易紧张,促使资金流向安全资产,白银因此受到追捧走强。

从宏观经济层面来看,2024年9月18日,美联储宣布自疫情以来首次降息,此后联邦基金利率累计下调100个基点,同时美国债券收益率也相应下降。以10年期美国国债为例,其收益率曾在2023年10月22日创下近五年的高点4.92%,而目前已回落至4.24%。这一降息政策使得宽松的货币环境逐步显现,进而对白银与黄金市场形成利好。

与此同时,在国际政治经济层面,美国总统特朗普最近的举措也对贵金属市场产生了显著影响。特朗普威胁对所有进口钢铁和铝产品加征25%关税,并计划对那些存在“不公平贸易行为”的国家实施对等关税,这一强硬姿态迅速引发全球贸易紧张局势,促使市场资金大量流向避险资产。尤其是在特朗普于2月1日对加拿大和墨西哥实施25%关税之后,黄金现货市场和金条市场均受到额外提振。彭博社报道显示,金价指数正迎来连续第五周的上扬,主要原因在于特朗普的关税威胁激发了全球市场对贸易格局的担忧,进而增加了对安全资产的需求。此外,特朗普关于减税和移民改革的承诺也引发市场对美国财政状况恶化和通胀再燃的忧虑,进一步强化了贵金属的避险属性。

除了美国国内因素之外,全球贸易摩擦、地缘政治风险以及经济前景的不确定性,均对白银和黄金价格形成支撑。多国央行加速增持黄金,以及亚洲地区对实物黄金的热情,均表明全球市场正加大对贵金属资产的配置力度。分析人士普遍认为,若国际局势继续恶化,或新的经济风险事件发生,金价有望进一步攀升,甚至可能提前突破每盎司3000美元这一历史阻力位。特朗普表示,下周美国将对所有对美加征关税的国家实施报复性关税。针对加拿大和墨西哥的关税威胁虽后续被推迟,但新一轮的相互关税措施将特别影响欧盟对美出口,从而推高美国进口的医药、化工、机械和汽车产品价格。

此外,市场对于美联储降息预期也出现了反复。原本市场曾预期美联储将继续降息,但受1月份工资增长快于预期、失业率低于预期的影响,降息节奏有所放缓。本周即将公布的美国消费者价格指数(CPI)和生产者价格指数(PPI)报告,将为市场提供更多关于美国通胀走势的重要信息。总体来看,尽管美元近期出现波动,但宽松货币政策和避险需求仍为黄金和白银价格提供了强劲的基本面支撑,推动金价和银价不断向上攀升。

(个人观点仅供参考,投资有风险入市需谨慎)

从技术角度来看,现阶段技术指标显示,MACD指标和相对强弱指数(RSI)均已超过超买水平,表明市场上行动能强劲,但同时也提示短期内可能出现一定的震荡调整。支撑方面,若金价出现回调,关键支撑位可能落在2850美元左右。

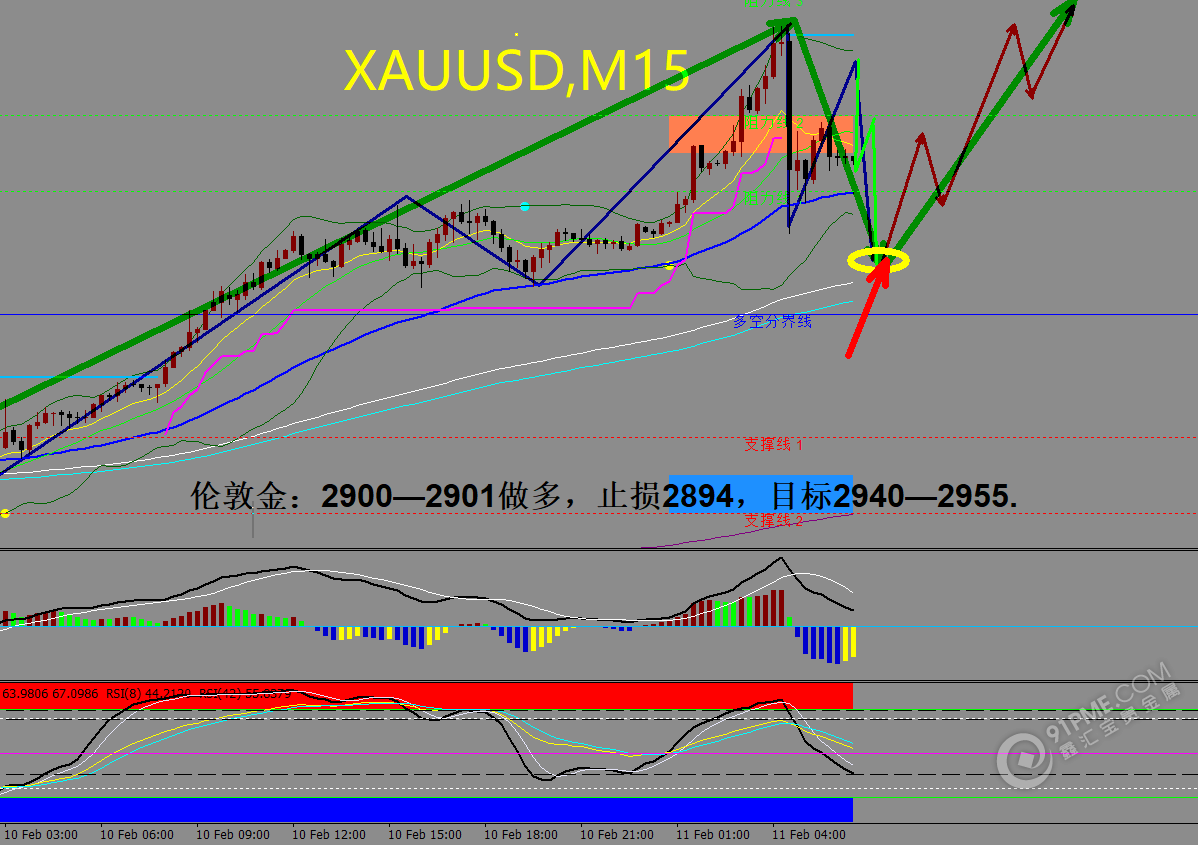

操作思路:

(1)关注2900—2901做多,止损2894,目标2940—2955。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场昨日开盘在31.792的位置后行情先回落,日线最低到了31.645的位置后行情快速拉升,日线最高触及到了32.328的位置后行情尾盘回落,日线最终收线在了32.034的位置后行情以一根上影线稍长于下影线的中阳线收线,而这样的形态收尾后,日内短线保持区间低多的思路。

操作思路:

(1)关注31.50附近做多,止损31.30,目标32.30—32.80。

今日(2月11日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。