掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2023-07-24 【字體:大中小】

1、倫敦金

周一(7月24日)亞洲時段,現貨黃金窄幅震蕩,上周五金價下跌,為日線連續三個交易日下跌,因美國就業數據向好,打壓了美聯儲接近結束加息周期的預期,美元指數持續反彈至逾一周高位,對金價壓制明顯。目前金價正考驗100日均線附近和1960關口的雙重支撐。

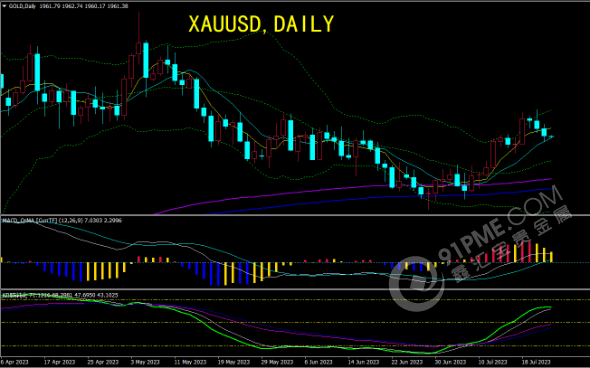

(倫敦金日線圖)

美元指數扭轉此前兩周,因本周公佈的美國經濟數據顯示,上周初請失業金人數意外下降,勞動力市場持續吃緊,可能導致美聯儲在更長時間內維持較高利率。到目前為止,美國就業市場並未出現重大混亂,失業率仍處於接近曆史最低水平,並且正在以高於大流行前的速度創造新的就業機會和薪資增長。美聯儲擔心,家庭收入增加可能導致通脹長期高位運行。美聯儲官員有理由繼續保持謹慎,因為他們強烈希望避免重蹈20世紀70年代的覆轍。當時美聯儲過早地放鬆了遏製通脹的努力,結果卻看到物價上漲速度隨後再次加速至兩位數水平。

市場越來越傾向於認為,美聯儲將在7月加息後結束本輪緊縮周期。因為,除美國就業市場表現出韌性,大部分美國經濟數據並不支持美聯儲在7月份之後更多加息,尤其是汽油價格廣泛下跌,二手汽車需求依然疲軟,美國通脹在6月份明顯降溫,這提振了黃金買家信心。除了6月份消費者價格上漲步伐放緩之外,有關進口價格和生產商投入成本的報告均弱於預期,尤其是生產者價格指數表明消費者通脹可能會繼續放緩。進口價格的下降對於美聯儲來說非常重要,美聯儲希望商品價格下降可以抵消服務業通脹。

美聯儲官員堅持保持加息選項的主旨是,不讓投資者有空間認為央行已經完成對抗通脹的鬥爭,從而導致實際金融狀況變得寬鬆。但美聯儲無法一廂情願地認為,即將在7月底的加息依然不是本輪加息周期的絕唱,因為已經發布的數據不支持這樣的想法。經濟學家通常認為,貨幣政策的影響在利率調整後的18至24個月左右達到峰值。但美聯儲官員使用“前瞻指引”來標記政策路徑,這意味著市場利率在本輪加息周期啟動(2022年3月)之前就已經開始了調整。

美國就業市場發出了微妙信號。例如:雖然餐飲和住宿行業的勞工數量仍比大流行前的峰值低幾個百分點,但該行業對實際國內生產總值的貢獻自那時以來已經有所增加——它正在用更少的錢做更多的事,可能不需要2019年雇工規模水平。金價上漲還與多國央行持續增持有關。根據世界黃金協會發布的最新調查數據,除土耳其、德國等部分國家外,今年5月全球央行仍在持續買入黃金。

本周將迎來一個超級周,央行方麵,將迎來美聯儲利率決議、歐洲央行利率決議和日本央行利率決議,數據方麵,將迎來美國二季度GDP數據、美國6月耐用品訂單數據、美國6月份PCE數據,投資者需要提前做好風險規避安排。

周一亞市,美元指數窄幅震蕩震蕩,目前交投於101.08附近,距離上周五創下的逾一周高點不遠。上周四出爐的美國初請失業金人數低於市場預期,也打壓了美聯儲本周釋放鴿派論調的可能性,美元指數持續反彈,上周五最高觸及101.19,為7月12日以來新高,收報101.09,漲幅約0.26%,為連續四個交易日上漲。美聯儲和歐洲央行將於本周召開會議,市場預計二者均將加息25個基點。投資者將重點關注美聯儲主席鮑威爾在周三利率決議公佈後的發言,以尋找聯儲是否可能繼續加息的線索。

美國國債收益率周五小幅下跌,但周線仍小幅上漲,此前公佈的一係列經濟數據發出相互矛盾的信號,讓人難以判斷美聯儲是否已接近加息周期尾聲。10年期國債收益率上周五下跌1.1個基點,至3.842%。與此同時,對利率敏感的兩年期國債收益率上周五上漲1.1個基點,至4.850%。兩年/10年期國債收益率差尾盤報負100.9個基點,這段收益率曲線出現倒置,這是預示經濟將陷入衰退的一個關鍵信號。

有關美聯儲在7月25-26日會議後可能采取的貨幣政策路徑,過去一周出爐的經濟數據向市場發出了的相互矛盾的信號。國債收益率上周四急升,之前美國勞工部公佈的數據顯示,截至7月15日當周,初請失業金人數為22.8萬人,較前一周有所下降,且為5月中旬以來的最低水平。其他數據反映了更為負麵的經濟狀況,例如全美不動產協會(NAR)周四公佈的數據顯示,6月成屋銷售環比下降,而房價卻升至有記錄以來第二高。

儘管信號相互矛盾,但市場參與者仍然關注最新的通脹數據,這或許對美聯儲決定是否在未來幾個月進一步加息最為重要。市場普遍預計美聯儲將在下周的會議上宣布加息25個基點。7月13日,10年期國債收益率跌至10日低點,之前公佈的數據顯示,6月生產者物價基本持平,且生產者通脹率為近三年來最低。7月12日公佈的通脹數據顯示,美國消費者通脹也回落。周一(7月24日),在美聯儲會議前,市場將關注標普全球的美國製造業和服務業采購經理人指數(PMI)初值,這是兩項針對製造業和服務業狀況的調查。

整體來看,雖然地緣緊張局勢有所惡化,對經濟衰退的擔憂也給金價提供一些支撐,但美元的指數的反彈動能強勁,上周衝高回落後金價看漲信號減弱,且在強阻力位附近金價出現了一些見頂信號,美聯儲本周鴿派的可能性也有所下降,投資者需要金價加速下跌的可能性。

美國六月消費者物價指數(CPI)上漲速度為2021年8月以來最慢。這提供了一個跡象,表明通脹正在以比華爾街經濟學家甚至美聯儲預期更快的速度下降,從而市場上對於7月將是美聯儲本輪加息周期最後一次的預期驟然升溫。為此,美元指數在距離15個月低點不遠的地方交投。美元走軟令黃金對海外買家而言變得不那麼昂貴,而美元利率升息有望停止亦有利於黃金。

自6月底觸及逾三個月低點以來,金價已上漲約5%。可以清晰地看到,金價近期的逆轉在很大程度上是受美聯儲升息即將完成的預期推動。話雖如此,由於美國經濟的彈性仍充滿了韌性,貨幣政策的迅速逆轉尚不至於很快發生。美元利率相當一段時間內還會保持在高位。本周,美聯儲7月議息會議將要登場,隨後美聯儲主席鮑威爾還會在周三的會後新聞發布會上發表講話。

加息25個基點應該早已在消化之中,投資者的注意力應該是更多地落在鮑威爾將有何種表態。如果美聯儲讓市場相信本月後不會進一步升息的預期,這可能有助於金價多頭重返2000美元關口。然而,如果美聯儲給加息即將結束的想法潑冷水,可能會促使金價進一步回吐近期的漲幅。

(個人觀點僅供參考,投資有風險入市需謹慎)

日線級別:震蕩上漲;金價周四遭遇逾兩個月高點和2079-1892跌勢的50%回撤位的雙重阻力位壓制後回落,在十字星後錄得帶上影線的陰線,暗示上方賣壓較強,KDJ初步形成死叉,短線見頂信號有所增強,下方初步支撐在100日均線1960.49附近,如果失守該支撐,則增加短線看空信號;進一步支撐參考55日均線1955.72附近位置,周一低點支撐在1945.67附近,強支撐在21日均線1936.57附近,6月23日高點支撐也在該位置附近,若進一步失守該支撐,則增加中線看空信號。由於MACD金叉良好運行,在失守100日均線前,後市多頭仍有一定的機會,初步阻力參考日內高點1973.67附近位置,進一步阻力參考1980關口,若能收復該位置,則削弱短線看空信號;關鍵阻力參考周四高點1987.34附近位置,若能頂破該阻力,則增加短中線看漲信號;進一步阻力參考2000關口和61.8%回撤位2008.04附近位置。

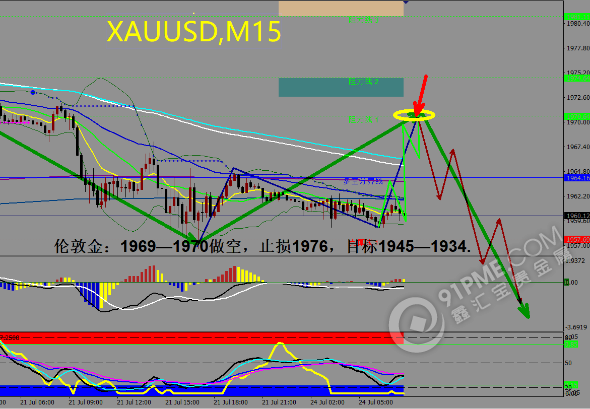

操作思路:

(1)關注1969—1970做空,止損1976,目標1945—1934。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

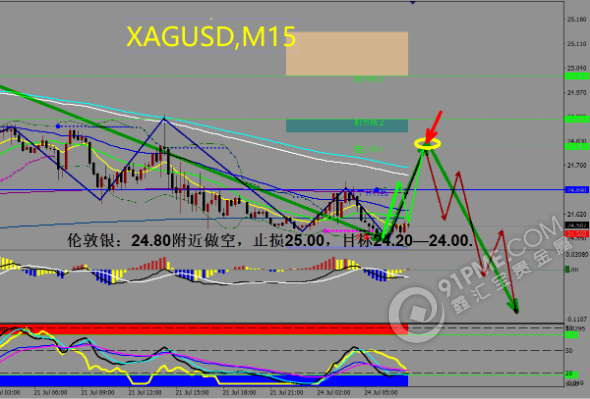

上周白銀市場周初開盤在24.903的位置後行情先回落給出24.587的位置後行情強勢拉升,周線最高觸及到了25.274的位置後行情強勢回落,周線最終收線在了24.603的位置後周線以一根上影線很長的倒錘頭形態收線,而這樣的形態收尾後,今日短線保持短線高空的思路。

操作思路:

(1) 關注24.80附近做空,止損25.00,目標24.20—24.00。

今日(7月24日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。