搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2023-09-25 【字体:大中小】

1、伦敦金

周一(9月25日)亚欧时段,现货黄金震荡下跌,美联储上周宣布按兵不动,维持利率不变,但鲍威尔暗示可能会进一步升息,摩根士丹利首席经济学家称,尽管如此,但他仍强烈认为本轮加息行动已经结束。另外,美国联邦政府可能陷入停摆,这将进一步推升停止加息的可能性。

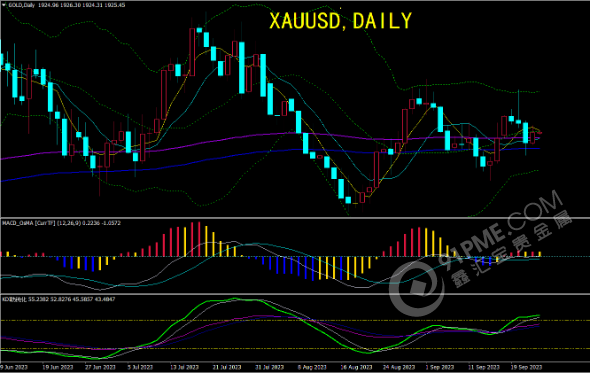

(伦敦金日线图)

美元保持在六个月高位附近,主要由于美国长期利率预期上升,指标10年期公债收益率攀升至16年高位,且全球股市可能录得一个月来最差一周表现。追踪美元兑六大主要货币的美元指数周五上涨0.16%,至105.55。该指数有望维持约0.2%的周涨幅,这是数周以来的第十次上涨。此外,在调查数据显示法国9月份经济活动的下滑速度比预期要快之后,欧元兑美元下跌0.19%,至1.0642美元。

黄金价格的新一轮下跌主要源于美元再度获得上涨动能,美联储在本周的货币政策决议中展现的立场比市场预期更为鹰派。全球最大经济体的央行已释放出信号,它们将把利率维持在抑制通胀所需的高位,尽管为期两年的全球政策收紧已见顶。传统上,投资者购买黄金是为了对冲经济不确定性,但利率上升往往会给没有利息的黄金带来压力。

美国联邦储备委员会周三决定将利率维持在5.25%至5.5%的水平,但强调只要有必要,就会将利率维持在这一水平,以将通胀率拉回2%。美联储的强硬立场已推动10年期美国国债收益率升至2007年以来的最高水平,超过4.47%。这一情况使得以美元计价的美国债券更具吸引力,从而提振了美元。

根据芝加哥商品交易所(CME)的FedWatch工具进行的市场预测显示,美联储(Fed)明年之前再次加息的可能性为45%,而2024年上半年加息的可能性约为42%。此外,交易商也消化了日本央行维持超低利率的决定的结果,同时对英国和欧元区公布的重要采购经理人指数(PMI)数据进行了评估。

由于利率前景的不确定性持续存在,金价本周横盘整理。美联储维持利率不变,但为进一步收紧政策留有余地。与其他七国集团经济体不同,美国凭借强劲的劳动力市场和乐观的消费者支出而保持弹性。

尽管标普全球9月份初步 PMI 报告疲弱,但金价仍难以找到方向。制造业PMI降至48.0,符合预期,略高于前值47.9。经济数据长期以来一直在收缩,低于50.0的数字本身就被认为是经济活动的收缩。追踪占美国经济三分之二的行业的服务业 PMI 降至 50.2,而预期为 50.6,之前发布为 50.5。

与此同时,在美联储(Fed)周三宣布货币政策后,投资者对利率峰值仍不确定。由于美国经济的韧性,这使得人们对美联储再次加息的预期依然存在,贵金属的上行空间受到限制。由于核心通胀持续下降,黄金看起来也得到了很好的支撑。

全球对于黄金的需求仍然很大,俄罗斯、阿拉伯国家、新加坡及波兰、匈牙利等前东欧国家都在购买黄金。黄金在非西方国家具有更大的重要性。在过去20年中,全球两大黄金消费国中国和印度进口了35000吨黄金。

美国众议院议长麦卡锡的盟友众议员格雷夫斯表示,共和党正在考虑一项为期14至60天的临时资金法案。众议院共和党人下周将推进四项拨款法案,但是距离政府资金用完只有7天的时间,议员们需要通过一项短期措施,以避免政府关门。此前共和党人提出了一项为期31天的持续决议案,该决议将削减国内开支,并包括一项边境法案,但遭部分反对。现在,众议院共和党人正在竞相起草一份新的持续决议案,以便在本周获得足够的支持。正在讨论的修订后的临时法案将把国内开支暂时削减27%,而最初的方案将削减8%;包括一项移民和边境安全法案,并成立研究削减福利的债务委员会。

美国银行利率策略师表示,美国10年期国债收益率可能会达到4.75%,而随着趋近年底,风险情绪的走弱和金融环境的收紧将推低该收益率。,美联储不会在短期方面采取太多行动,因此长期利率或将继续上升,直到实体经济放缓和金融环境收紧方面出现明确的负面反馈。他们认为,当前的环境非常有利于美债收益率曲线趋陡,因为长期利率上升至足够具有限制性的水平,以及美联储看跌期权受到考验,短期利率上涨。此外,美国银行预计交易员将继续押注美联储将在2024年降息50-75个基点。

美国9月Markit综合PMI初值录得50.1,略低于8月份的50.2,表明整个私营部门的活动普遍停滞。数据显示,推动经济放缓的是服务业,服务业企业的商业活动增长速度是最慢的。企业经常指出,高利率和通胀压力导致客户需求疲软,拖累了整体产出。一些公司还提到,随着市场状况恶化,客户订单被取消。随后,低迷的需求环境引发了9月份新业务的更快下滑。收缩速度是自2022年12月以来最大的,服务提供商引领了低迷。

尽管销售环境低迷,但美国企业9月份的招聘活动有所增加。就业创造速度加快至5月以来的最快水平,整体表现稳健。事实上,就业增长速度是过去一年来最快的,一些报告称,员工留任率正在改善。企业还指出,与近几个月相比,填补职位空缺的难度更大。制造业和服务业的招聘步伐都在加快,后者表明招聘活动明显增加。

高盛每周交易员报告发现,美国股市迎来自2020年3月以来最大的空头,商业地产沦为抛售重地。高盛分析师托尼·帕斯夸里洛(Tony Pasquariello)警告,大多数发达市场的利率正在创下周期高点,美联储鹰派加息正冲击风险市场。美国股市上周普遍下跌,标普500指数最终下跌2.9%,原因是债券收益率触及新高,这是对明年修订后的点阵图的反应,该图意味着联邦公开市场委员会(FOMC)此前表示的降息幅度较小。债券代理、优质增长和低贝塔股票表现优于大盘,而非盈利科技股、最短股票和高零售情绪股票则表现最差。

纵观利率空间,在上周美联储FOMC立场更加鹰派的推动下,SOFR期货价格大幅走低。2024年降息预期中值仅为50个基点,而之前的预测为100个基点,这可以说是委员会最鹰派的意外,并且12月23至24日SOFR期货利差在宣布后上涨20个基点。UST曲线后端在接近周末时受到严重打击,曲线急剧变陡。对冲基金在国债期货中的大量空头头寸最近引起了一些关注,隐含回购利率上周继续走低。

(个人观点仅供参考,投资有风险入市需谨慎)

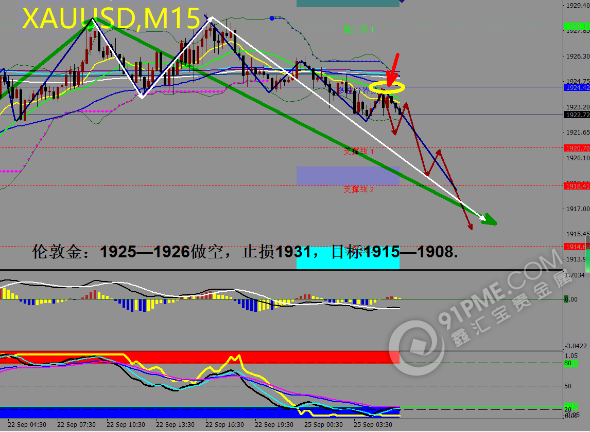

日K线图来看,随机指标处于中轴的钝化状态,暂时多空趋势不明;BOLL横向运行,区间收缩在1945-1895的区间;另外,在日K之中,档位回踩的支撑位置是1915附近的位置,是多空趋势分水岭的位置;上方的压力位置1945的位置,也是其中一个多空趋势分水岭的位置,这两个位置,要牢记在心;4小时图之中,随机指标目前趋向死叉,偏空向下运行,BOLL中轴暂时压制,因此,日内短线上,可能先走震荡回撤向下的走势。因此,日内的短线上,可以采取短线沽空的思路处理;4小时BOLL的横向区间转换为1938-1918的区间;区间之中,形态偏震荡向下;

操作思路:

(1)关注1925—1926做空,止损1931,目标1915—1908。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

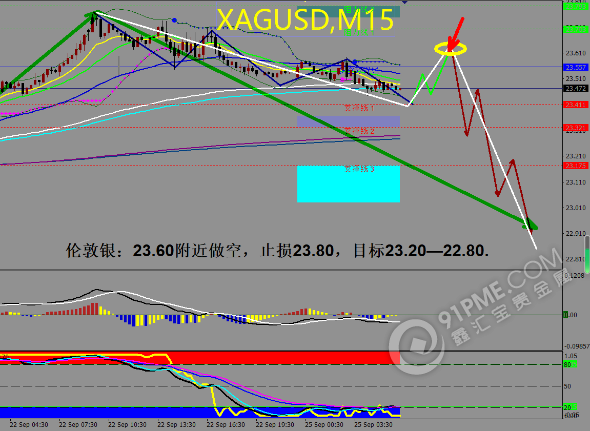

白银市场上周延续了前一周的启明星趋势上行,周初开盘在21.018的位置后行情先拉升给出23.587的位置后行情受到基本面影响强势回落,周线最低到了22.78的位置后行情二次拉升,周线最高触及到了23.767的位置后整理,周线最终收线在了23.521的位置后,日线以一根上下影线较长的中阳线收线,而这样的形态收尾后,日内短线保持短线高空的思路。

操作思路:

(1) 关注23.60附近做空,止损23.80,目标23.20—22.80。

今日(9月25日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。