搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2024-04-25 【字体:大中小】

1、伦敦金

周四(4月25日)亚市盘中,现货黄金小幅震荡,随着全球经济不确定性继续影响市场,黄金价格面临关键时刻。在最近的下跌之后,黄金价格正在测试关键支撑水平,投资者密切关注美国经济数据,以了解美联储的利率政策路径。让我们深入探讨推动黄金价格波动和塑造其近期前景的关键因素。

(伦敦金日线图

周三,黄金价格在测试关键的2310美元支撑水平后出现了小幅反弹,这主要是受到弱于预期的采购经理人指数(PMI)数据的刺激。然而,对美国经济和美联储货币政策立场的担忧仍然在投资者情绪中蔓延。狭窄的交易范围反映了市场上谨慎乐观的态势,投资者在等待进一步的明确信号。美国经济数据成为市场焦点。随着美国经济数据即将公布,投资者开始紧张地等待着新的线索。特别是即将发布的美国国内生产总值(GDP)和个人消费支出(PCE)数据,将成为市场关注的焦点。这些数据将为投资者提供有关美联储货币政策立场的重要线索,进一步影响金价的走势。

尽管黄金价格目前处于窄幅震荡中,但市场情绪仍然受到短期经济数据的影响。投资者需要密切关注即将公布的美国经济数据,并注意可能的市场反应。虽然金价短期可能会受到一些波动的影响,但更广泛的趋势表明,对避险资产的需求仍然存在。在没有重大催化剂的情况下,黄金价格可能会在2300美元至2350美元的范围内徘徊。然而,即将公布的美国经济数据可能为价格突破提供必要的推动力。随着市场预期美联储可能在9月前进行一次降息,投资者密切关注消费者通胀和经济弹性的指标。

黄金价格在短期可能会继续受到市场情绪和经济数据的影响,但投资者应保持谨慎,并理性评估市场动态。尽管金价可能会出现一些波动,但长期投资者应考虑利用短期回调寻找买入机会。随着市场焦点逐渐转向美国经济数据,投资者应时刻保持警惕,以应对市场的不确定性。目前,市场焦点集中在美国经济数据上,以寻找新的交易机会。观察黄金的日线图,可以看出金价正在逐渐靠近重要的21日简单移动平均线(SMA),该线位于2318美元/盎司。周二收盘时,金价已成功站稳于这一关键水平之上。

领先指标14日相对强弱指数(RSI)目前在中线上方呈现平稳态势,接近56.50的水平。这一迹象表明,只要21日移动均线能够保持稳定,黄金的反弹趋势仍有可能持续。在金价上升的过程中,首个关键阻力位出现在周二的高点,即2334美元/盎司。一旦金价突破这一水平,将测试2350美元/盎司这一重要的心理价位。此后,多头势力可能会将目光转向位于2360-2365美元/盎司附近的静态阻力区域。

然而,若黄金空头重新占据市场主导,金价持续跌破21日移动均线的支撑位,那么下一个关键的支撑区域将位于周二低点,即2291美元/盎司。在此情况下,黄金多头的最后防线可能是位于4月初的低点,接近2265美元/盎司的水平。

尽管黄金在短期面临不确定性,但银价有望表现强劲,这主要是由于投资流入的增加和市场结构性赤字的存在。随着工业需求持续增长和矿产生产增速放缓,银作为一种贵金属和工业商品的吸引力预计将增强。澳新银行的分析师预测,银价的表现将在未来几个月超过黄金,凸显了市场供需动态的基本面。

(个人观点仅供参考,投资有风险入市需谨慎)

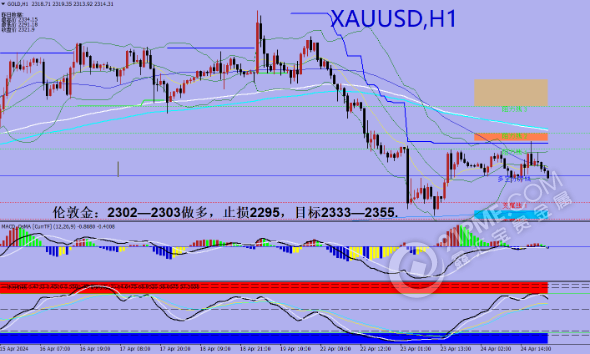

技术层面上,继周一出现大阴之后,周二日线继续录得下影线较长小幅阴线,随着跌幅扩大加剧日线5日均线向下交叉排列,维持短期高位死叉表现,显现黄金仍处在获利调整回落之中。小时线显示,短期金价触底反弹当前金价再度企稳于小时线技术指标支撑压力位价格区间,小时线指标呈收窄形态,当前反弹逐步完成小时线超卖修正走势,但短期反弹并未带来明显短期多头强度持续。当前须密切继续留意2300整数关口的撑持力度,若最终失守,黄金将会进一步扩大下调的幅度。

操作思路:

(1)关注2302—2303做多,止损2295,目标2333—2355。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

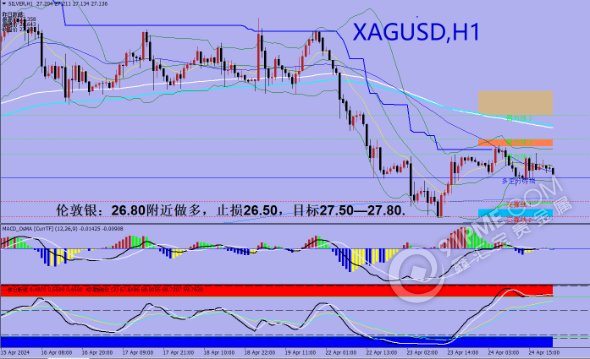

白银市场昨日开盘在27.161的位置后行情先拉升给出27.357的位置后行情快速回落,日线最低到了26.646的位置后行情尾盘强势拉升,日线最高触及到了27.377的位置后行情整理,日线最终收线在了27.289的位置后行情以一根下影线极长的锤头形态收线,而这样的形态收尾后,日内短线保持区间低多的思路。

操作思路:

(1)关注26.80附近做多,止损26.50,目标27.50—27.80。

今日(4月25日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。