搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2024-11-13 【字体:大中小】

1、伦敦金

周三(11月13日)交易日,现货黄金小幅震荡,金价仍处于守势,目前交易价格略高于10月10日以来的最低水平。在对特朗普预期中的扩张性政策持乐观态度之后,美元在四个月高点附近站稳脚跟,并继续削弱商品。此外,受特朗普关税和企业减税可能促通胀的希望提振,美债收益率上升,这是另一个黄金承压的因素。

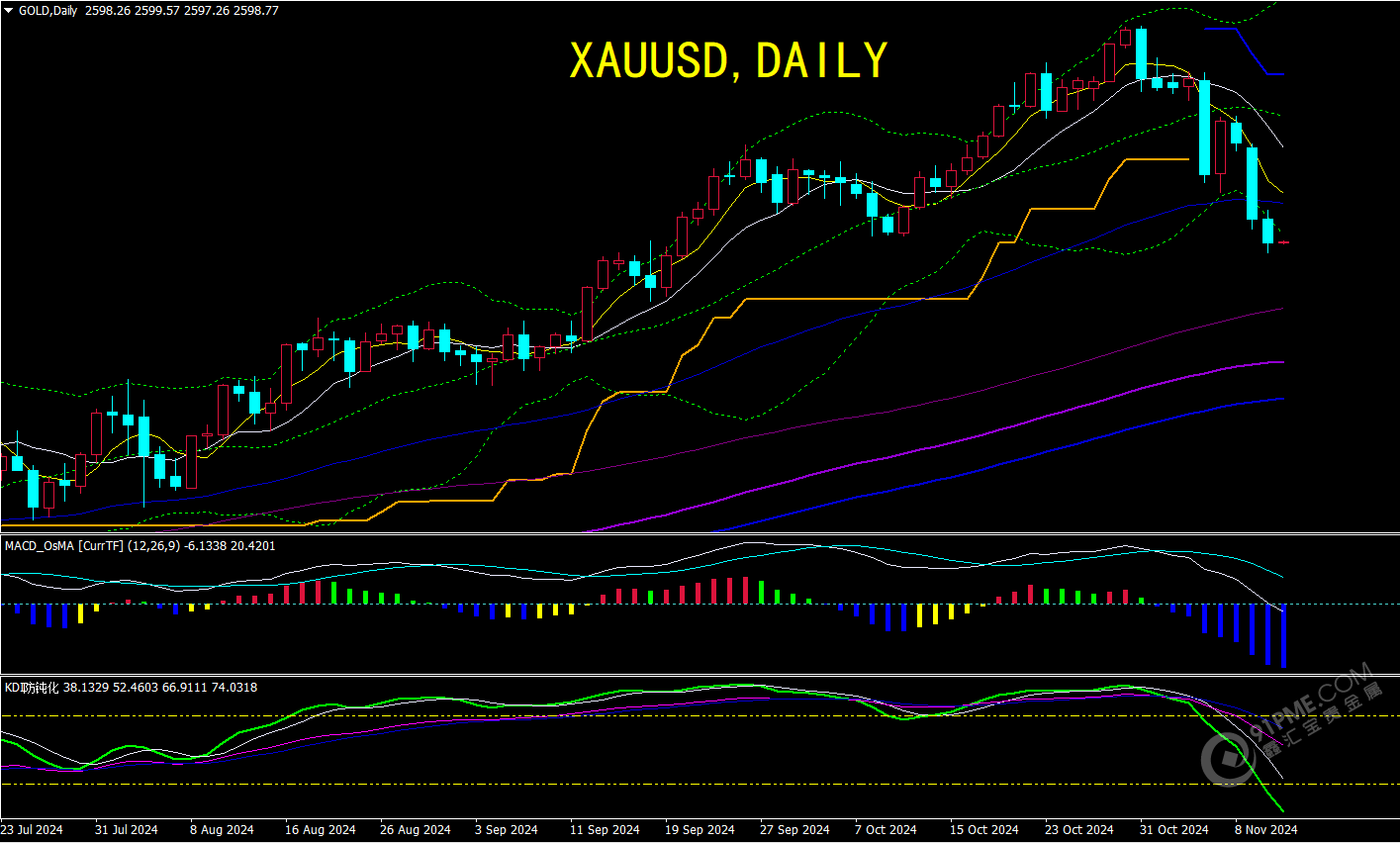

(伦敦金日线图)

两位美联储官员周二表示,美联储的政策利率继续对坚韧的劳动力市场以及通胀起到抑制作用,这一观点似乎支持继续降息。这两位官员都暗示,尚不能判断降息的速度和幅度。明尼亚波利斯联邦储备银行主席卡什卡利表示,“我认为,我们仍处于适度紧缩的立场,但最终经济将引导我们,决定我们需要在进一步降息问题上走多远”;

早些时候,里士满联储主席巴尔金表示,目前的利率水平“限制性有所减弱”,并表示他可能会看到需求上升、央行需要专注于遏制通胀的情况,以及企业开始裁员、联储需更多地转向保护就业市场的其他情况,巴尔金表示:“由于经济目前处于良好状态,利率已脱离近期峰值,但距离历史低点也有段距离,无论经济如何发展,美联储都能够做出适当的反应” ;

美联储上周将政策利率调降25个基点至4.50%-4.75%的区间。目前短期借贷成本比两个月前低了75个基点。9月,美联储决策者预测12月再次降息25个基点,明年还会有四次类似幅度的降息,使政策利率达到3.25%-3.50%的区间,此后发生的很多事情可能会让美联储的下一步行动变得复杂;

美联储偏爱的通胀指标个人消费支出(PCE)物价指数9月同比上升2.1%,略高于目标,但剔除能源和食品价格的基础通胀持于高位,近期几乎没有取得进展的迹象。月度就业增幅有所下降,但4.1%的失业率以历史标准来看仍处于较低水准。决策者正在关注进一步疲软的迹象或保持韧性的迹象,如果数据疲软,将意味着需要进一步降息。在美联储12月17日至18日会议之前,他们还会拿到一份月度就业报告,美国劳工部周三将发布10月消费者物价指数,分析师预计情况会比较相似。

,对特朗普政策可能影响全球经济的担忧,为避险金价提供了一些支撑。在本周美国消费者通胀数据公布之前,交易员可能也避免大举押注。除此之外,包括美联储主席鲍威尔在内的一系列有影响力的FOMC成员的讲话将被视为降息路径的线索。反过来,这将在推动美元需求方面发挥关键作用,并有助于确定金价的近期走势。

从技术角度来看,隔夜跌破50日简单移动均线(SMA)被视为看空交易者的新导火索。此外,日线图上的振荡指标一直在获得负面牵引力,仍然远离超卖区,这表明金价阻力最小的路径是下行。也就是说,隔夜的暴跌在2600美元关口前停滞不前,这是6月至10月反弹的38.2%斐波那契回撤位,应该是关键点。如果金价跌破上述价位,应该会为近期从历史高点回落的延续铺平道路,并将金价拉至2540-2539美元的汇合点。如果突破100日移动均线,将再次确认金价近期已见顶。

另一方面,2632-2635美元区域现在似乎是一个直接的障碍,在该区域上方,一轮空头回补可能会将金价推高至2659-2660美元的静态阻力位。如果金价持续走强,应该会为金价向2684-2685美元区域迈进铺平道路,从而迈向2700美元关口和2710美元的供应区。一些后续买盘将表明,近期的修正性下跌已经走到尽头,市场倾向将重新转向看涨交易者。

(个人观点仅供参考,投资有风险入市需谨慎)

技术面来看,日线级别,金价跌破了55日均线2633.43关键位置,也初步跌破了布林线下轨,MACD即将下穿零轴,若不能快速回升至55日均线2633.43上方,后市金价偏向沿布林线下轨向下运行,短线留意2600关口支撑,中线留意100日均线2535.05附近支撑。

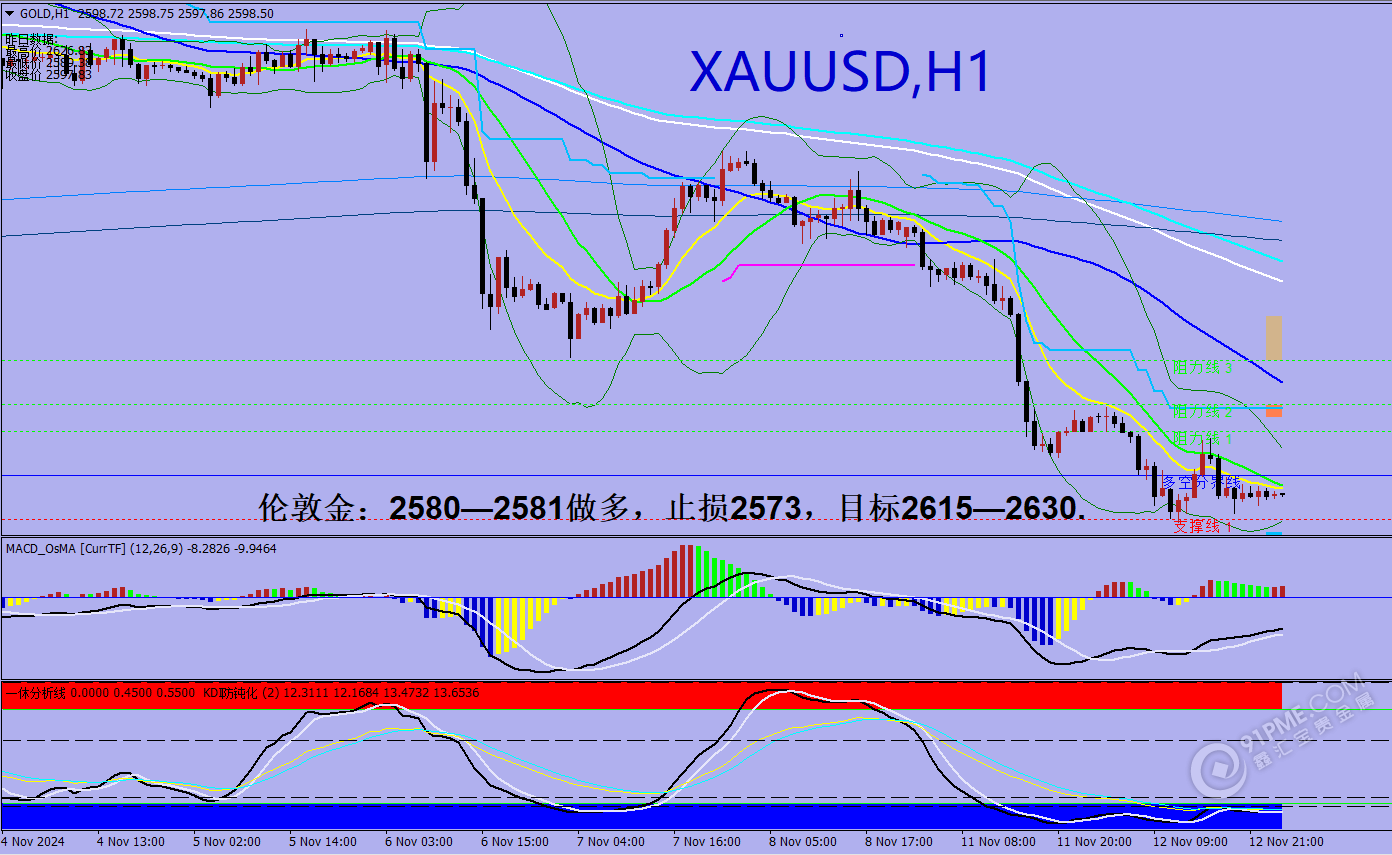

操作思路:

(1)关注2580—2581做多,止损2573,目标2615—2630。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

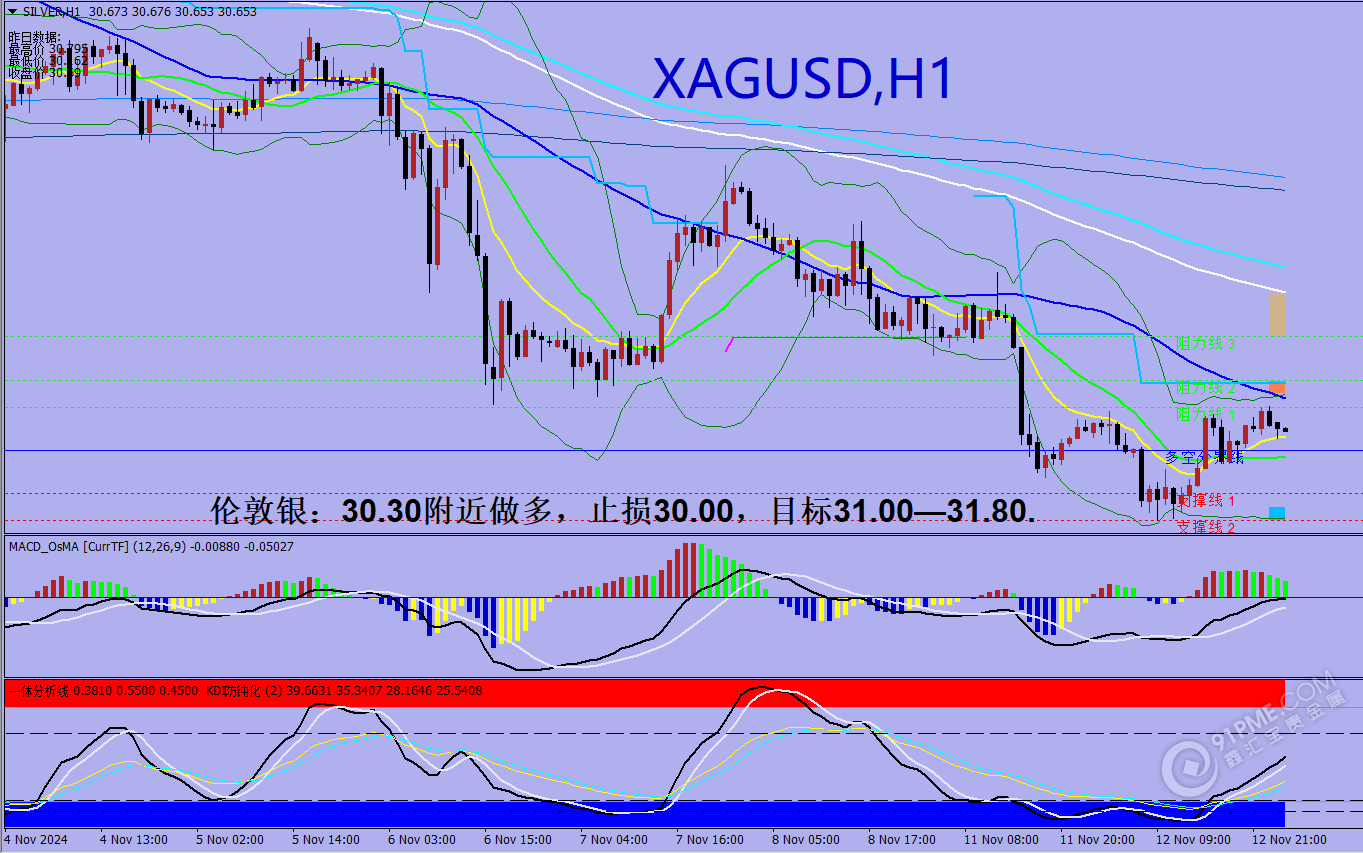

白银市场昨日开盘在32.25的位置后行情小幅拉升给出31.561的位置后行情强势回落,周线最低到了30.39的位置后行情整理,日线最终收线在了30.637的位置后行情以一根上影线稍长于下影线的大阴线收线,而这样的形态收尾后,今日有延续回落压力,日内短线保持区间低多的思路。

操作思路:

(1)关注30.30附近做多,止损30.00,目标31.00—31.80。

今日(11月13日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。