搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2024-12-16 【字体:大中小】

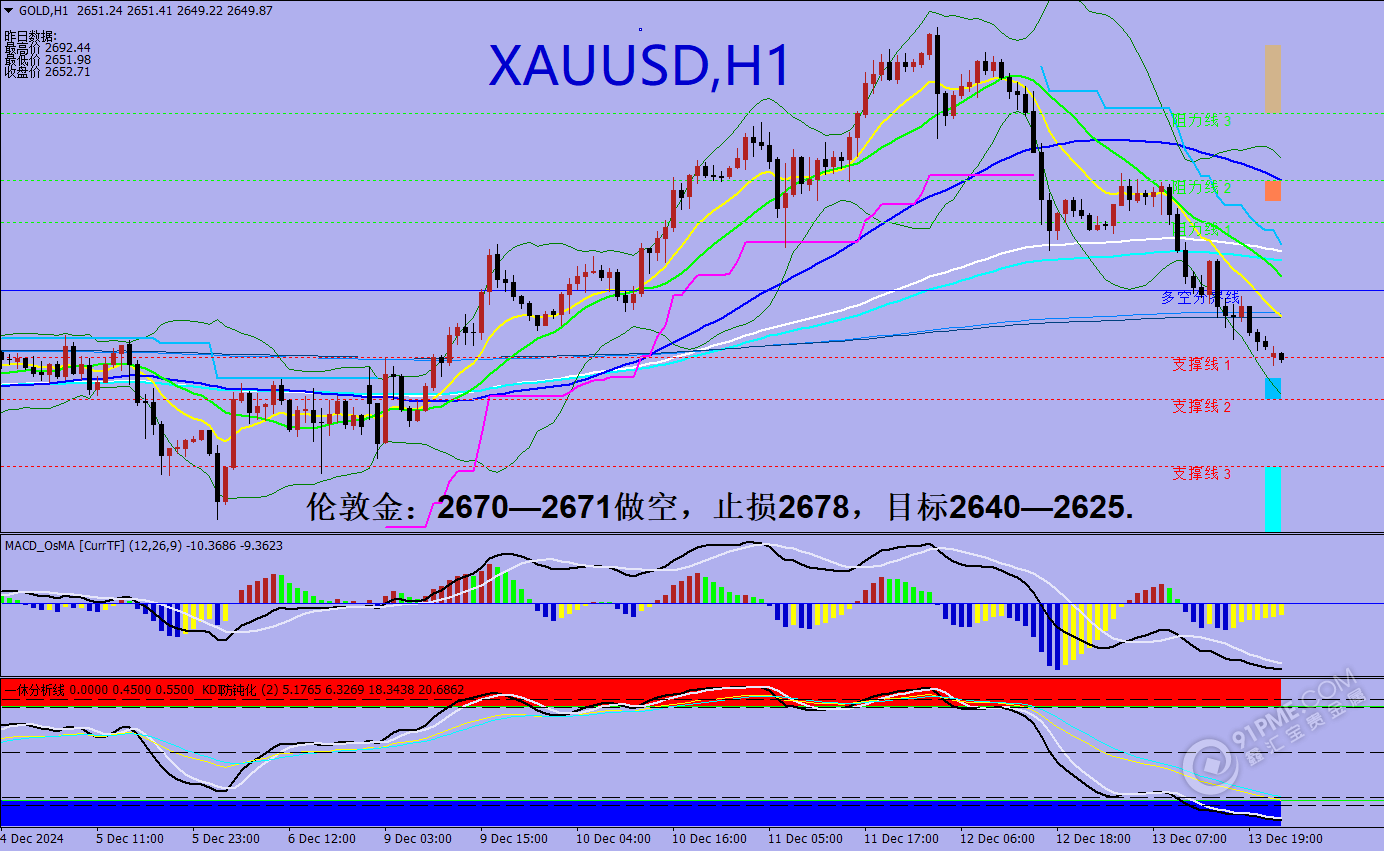

1、伦敦金

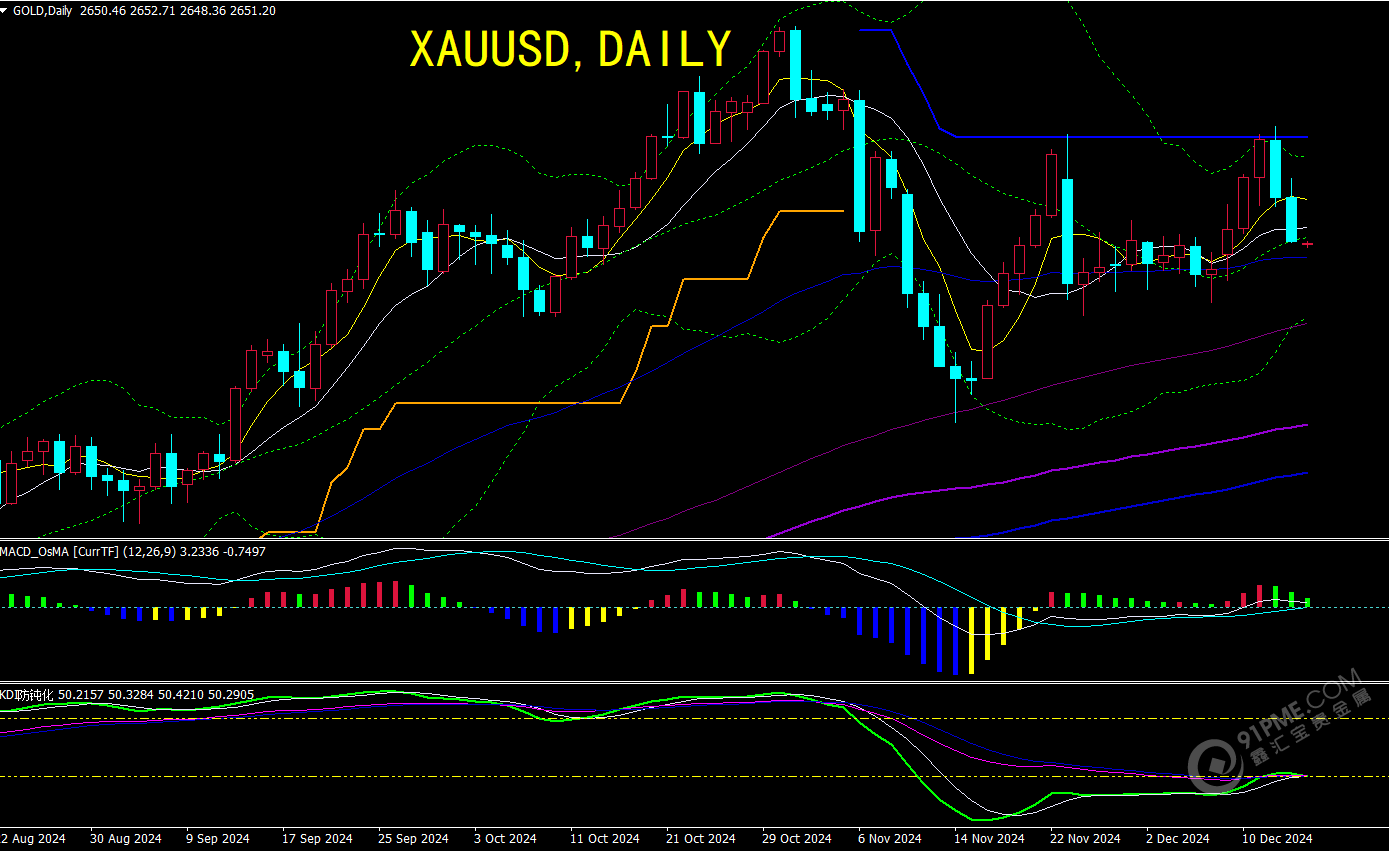

周一(12月16日)亚市早盘,现货黄金窄幅震荡,目前交投于2650.30美元/盎司附近。金价在上周四创下逾五周来新高2726.05后出现获利了结,上周五延续跌势,最低触及2646美元附近,为近一周新低,美债收益率持续走高,并刷新近三周高点,令金价继续承压。技术来看,金价短线仍有回调风险,但2605-2666是前期震荡区间,也是一个密集成交区,需要予以留意。

(伦敦金日线图)

上周召开政策会议的主要央行当中,欧洲央行降息25个基点,加拿大及瑞士央行降息50个基点,澳洲央行虽然维持指标隔夜拆款利率不变,但也扬弃了鹰派立场,释出可能放宽政策的讯号。本周市场目光将转向美联储利率决议。上周美国公布的通胀及劳动市场数据虽然没有扭转美联储下周降息预期,但市场认为美联储立场可能将略偏鹰派,释出1月暂停降息的讯号,以评估通胀前景及劳动市场的强韧程度。

上周四的美国数据显示,就业市场正在逐步降温,符合预期,而生产者物价通胀率有助于强化市场目前的设想,即美联储将在12月18日减息,但2025年的减息步伐将放缓。根据CME的FedWatch工具,市场完全预期美联储将在即将召开的会议上降息,降息可能性高达 97%,但1月份再次降息的可能性仅为24%左右,3月份最有可能再次减息。

10年期美国国债收益率上周五升至三周高点,市场预计美联储将于本周降息25个基点,但将发出暂停降息的信号,美联储正在努力应对通胀率高于2%年目标的情况。三个月和 10 年期国债利差自 2022 年 11 月以来首次转为正--国债收益率曲线中的这一部分备受市场关注。美联储决策者表示,近期价格压力的上升是通胀下降的崎岖道路的一部分,并不是通胀下降趋势的逆转。但分析师们表示,随着当选总统特朗普将于1月上任,他们也可能会对价格压力的再次上升保持警惕。

美联储会议结束后,美联储首选的通胀指标--个人消费支出价格指数将于周五公布。总体和核心 PCE 数据预计将显示,11 月份物价分别上涨 0.2%,全年涨幅分别为 2.5%和 2.9%。10 年期国债收益率上周五上涨 7.9 个基点,报 4.403%,为 11 月 22 日以来最高。对美联储利率政策高度敏感的两年期国债收益率上周五上涨 5.5 个基点至 4.241%,为 11 月 27 日以来最高。

市场更多注意力集中在将随决议发布的最新经济预测上。这些预测将包括美联储官员对2025年甚至2026年还将进一步降息多少的最新预测,官员必须考虑多项因素:通胀率比预期更具粘性、劳动力市场稳健、美国大选结果可能改变全球贸易和移民格局、以及持续的地缘政治风险。由于需要评估的因素众多、多重新风险浮现、加上大量不确定性,许多分析师预计,美联储周三的政策声明、美联储主席鲍威尔的会后新闻发布会以及最新预测传递出的总体信息将偏向鹰派,比起几个月前,美联储可能更接近停止降息的位置,或者至少非常不愿意承诺更多进一步降息。除了美联储利率决议,本周除了11月美国零售销售数据,投资者需要重点关注。另外,投资者需要继续留意地缘局势相关消息。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡;目前正测试一个月高点2721附近阻力,后市有进一步上涨机会,也有转跌风险,但由于MACD和KDJ金叉,失守5日均线2682前,后市机会偏向多头。进一步阻力参考11月6日高点2749.61附近位置,11月1日高点阻力在2762.13附近。如果金价回落至5日均线2682.45下方,则增加短线下行风险,55日均线支撑目前在2669.30附近。4小时级别:单边上涨;强阻力位附近出现“吞没”看空顶部信号,KDJ顶背离后死叉,MACD也轻微顶背离,金价短线有见顶风险,初步支撑参考2700关口,如果试试该位置,则增加短空看空信号;较强的支撑参考布林线中轨2681.20附近位置,2613-2726涨势的38.2%回撤位也在该位置附近,如果试试该位置,则增加见顶信号。如果多头坚守在布林线中轨上方,则后市金价仍有机会继续震荡上攻。上方初步阻力参考5均线2710.23附近位置,关键阻力参考2720附近位置,如果能够站稳该位置,则增加后市看涨信号。

操作思路:

(1)关注2670—2671做空,止损2678,目标2640—2625。

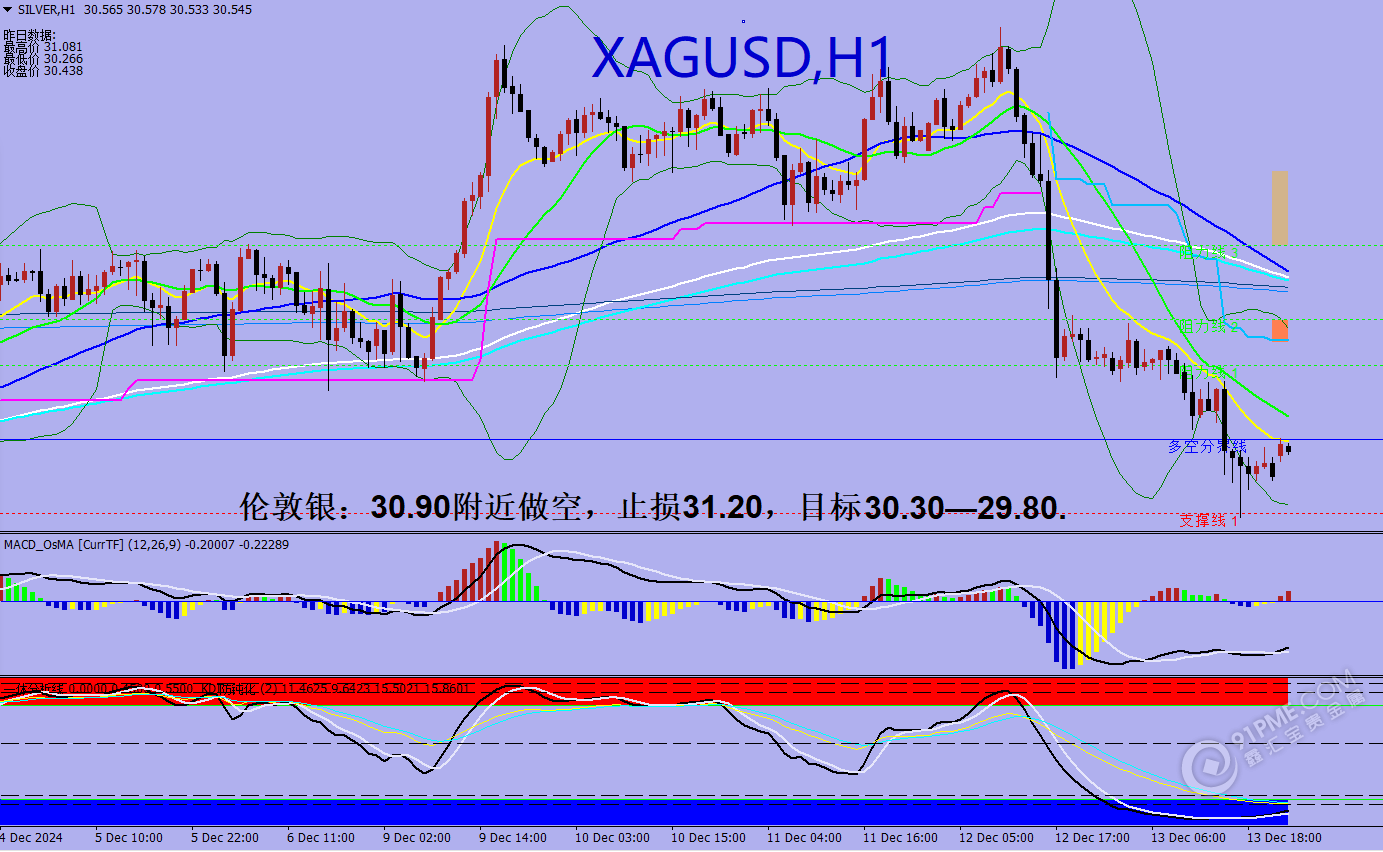

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场昨日开盘在31.902的位置后行情先拉升,日线最高触及到了32.336的位置后行情承压回落,日线最低到了30.866的位置后行情整理,日线最终收线在了30.962的位置后行情以一根上影线很长的大阴线收线, 而这样的形态收尾后,日内短线保持区间高空的思路。

操作思路:

(1)关注30.90附近做空,止损31.20,目标30.30—29.80。

今日(12月16日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。