掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2018-01-11 【字體:大中小】

周四(1月11日)亞市早盤,現貨黃金在1320美元關口下方維持窄幅整理的走勢,隔夜亞洲某官員認為美國國債吸引力減弱,隨後兩位美聯儲官員也發表了偏鴿派的言論,令美指承壓,金價則一度觸及近四個月高位,隨後小幅回落。伴隨著債市疲弱引發市場不安,黃金市場未來或將迎來春天。不過短期來看,投資者已將目光轉向本周將公佈的美國CPI和零售銷售數據。

中國可能考慮放緩購買美國公債令美元承壓,金價觸及四個月高位

周三(1月10日),現貨黃金盤中一度飆升至四個月1327.77美元。因據外媒消息,中國可能考慮放緩或暫停購買美國國債。此消息一出便引發美債收益率急漲,美元和美股遭到拋售。

據萬得報道:知情人士稱,亞洲某官員認為美國國債吸引力減弱,建議放緩或停止購買美國國債。

若亞洲市場減少對美國國債的購買,美國國債的國際價格必然下降,由此帶來美國同類資產的下跌,進而使得國際外匯市場上美元的需求下降,令美元承壓,利好非美貨幣和黃金。

市場人士指出,作為美國最大的債權國之一,如這一消息屬實,勢必會給市場帶來重大影響,同時也引發了對美聯儲縮表進程的憂慮。該報導推動美國公債收益率升至10個月高位,並打壓美元走低。

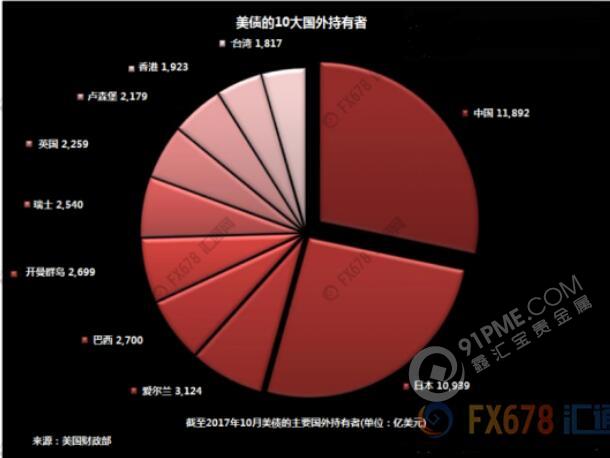

據美國財政部數據,中國外匯儲備規模為全球最高,約為3萬億(兆)美元,並且是美國公債的最大持有國,截至2017年10月持有1.19萬億美元的美國公債。

AmherstPierpont證券首席經濟學家斯蒂芬·斯坦利表示,即使中國繼續購買美國國債,對美國的貿易中斷也可能會減少對債券的需求。“如果遭遇貿易困難,那麼中國將會有更少的美元流入,從而減少將這些美元投資於美國國債的需求。”

債市疲弱引發市場不安,黃金市場或將迎來春天

在上述報導公佈後,主要政府公債收益率延續稍早的升勢。10年期美債收益率在歐洲交易時段觸及10個月高位2.59%。

一些分析師指稱,中國已減少美債持有規模,鑒於其需要穩定且有流動性的美元資產,在不損及其投資組合下,將無法更積極地降低美債持有規模。

凱投宏觀(CapitalEconomics)駐多倫多分析師PaulAshworth表示,可以放置這些錢的地方並不多。但Ashworth指出,此舉可能是一個預警,表明如果特朗普政府開始與中國產生貿易矛盾,可能迅速推高美國舉債成本。

OANDA在一份報告中稱,“如果報告屬實,中國不再認為美國國債是一個有吸引力的選擇,其影響可能是重大的,因為中國是美國債務最大的持有者之一。這些措施的收緊效果可能會對美聯儲今年加息的次數產生影響,這就是我們看到美元相應下跌的原因。”

這篇報導發表時,正值日本央行周二(1月9日)表示將減少購買日本公債,引發對日本今年縮減貨幣刺激舉措的臆測,之後市場愈發擔心債市疲弱。

BMOCapitalMarkets駐紐約的利率策略師AaronKohli表示,大家之前已經對美債感到緊張不安,並指出這一消息是“雪上加霜”。

有跡象顯示各國央行在實施多年的購債刺激後已開始回撤,全球債券市場遭遇拋售,那麼黃金市場或具有更強的吸引力。

本周焦點轉向美國CPI和零售銷售數據

本周投資者還將重點關注周五(1月12日)公佈的美國CPI和美國零售銷售數據。鑒於12月份涵蓋聖誕和新年大假,美國零售業迎來一年當中的旺季,但即便如此,先前出爐的非農薪資數據還是無法讓人真正對美國12月份零售業績和物價上行壓力報以大的厚望,如果12月份該指標無法在前值基礎更上一層樓,美聯儲3月加息概率或許會下滑。

根據最新的調查顯示,美國12月零售銷售預計增長將放緩,此前一個月曾增長0.8%,遠超預期,預示著經濟表現強勁。同時,12月CPI數據預計會從11月的0.4%降至0.2%,以每年2.2%的速度增長,與前一個月相同。與上年同期相比,去年12月核心CPI預計將小幅增長,此前11月份略有放緩。

策略師HusseinSayed表示,外匯交易員將對核心CPI更感興趣,該數據剔除了食品和能源等不穩定因素。通脹數據的任何意外驚喜都可能讓美元多頭重拾漲勢。

技術麵上,現貨金在每盎司1311-1329美元區間似乎呈現中性,若能突破該區間則會提供走勢方向。

該區間由9月8日高點1357.54美元至12月12日低點1235.92美元跌勢的61.8%和76.4%回檔位組成。

若升越1329美元,則可能進一步向1341美元攀升。但小時圖中,MACD的空頭背離顯示,短期似乎傾向下跌。

若跌破1311美元,則可能進一步向1297美元滑。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。