掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:黃金頭條2017-02-15 【字體:大中小】

決定黃金市場走勢三股力量正在起變化,這意味著2017年可能迎來更猛一波牛市。

黃金今年已經上漲了8%。SeekingAlpha專欄SimpleDigressions認為,這背後是投資基金力量推動,以及實際利率過低推動。

投機倉位觸及底部

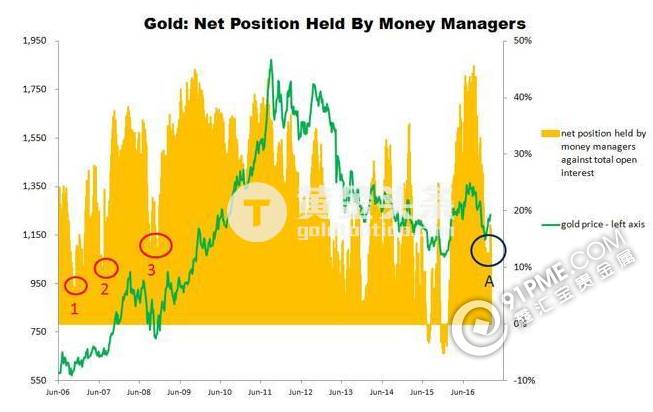

從美國證券交易委員會(CFTC)提供的黃金COT報告看,對沖基金黃金倉位可能已經觸及底部。

上圖顯示COT黃金淨多倉變化趨勢,你可以發現在2016年夏季,投機者持有的淨多倉占黃金總持倉比例達到曆史最高。當時,淨多倉占總倉位比例高達45.6%。

就在投機倉位見頂之後,金價從1,360美元跌至1,120美元。

而在1月初,投機淨多倉占比降至12.5%,觸及周期底部。

SimpleDigressions認為,COT倉位顯示,1月初的1,130美元是周期底部,而隨著淨多倉上升,黃金的底部將不斷上漲。

同樣的情況在2006年10月-2008年10月期間曾上演過。圖中1、2、3,分別是黃金上漲過程中的回調點,而它們對應了淨多倉相對低點。

所以12.5%對應的1,130美元可能是階段底部。

黃金ETF基金

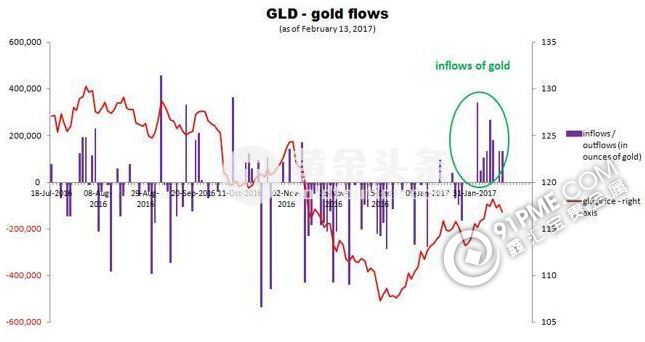

ETF基金倉位高低,代表了投資者是買入還是拋出黃金,它代表了市場對實物黃金需求。

全球最大的黃金ETF,SPDRGoldTrust(GLD)最近持續增倉,表明近期投資基金持續買入黃金。

上圖顯示,自2017年2月初,不到半個月內有130萬盎司黃金流入GLD金庫。

另一個大型黃金ETF,iSharesGoldTrust(IAU)同樣在囤積黃金。

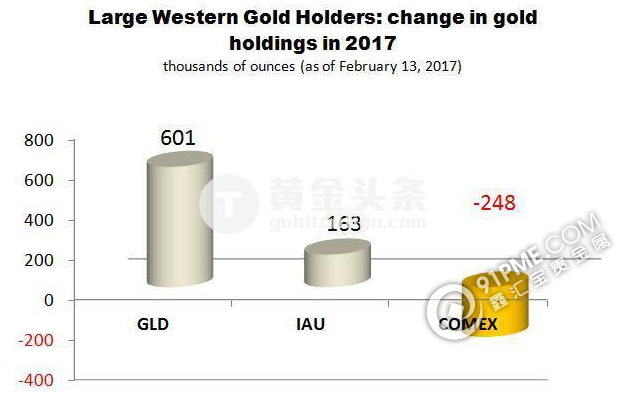

自從2017年年初,GLD和IAU分別增倉601,000和163,000盎司黃金。此外,黃金市場另一個主要參與者,摩根大通銀行(JPMorgan),也增倉166,000盎司黃金。

10年期美債收益率

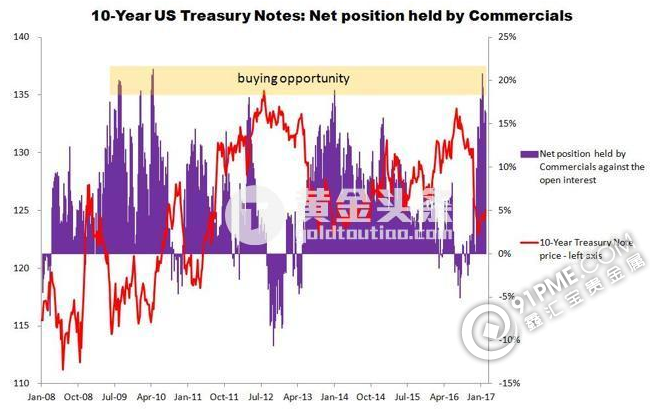

通常當美國實際利率下行時,黃金走高。

在2008年11月到2012年11月期間,美國實際利率從2.9%下跌至-0.8%。期間黃金從725美元/盎司,上漲至1,720美元/盎司。之後實際收益率開始走高,金價下行。

實際收益率,可以用10年期美債收益率減去通脹率計算。目前美國通脹為2%,而10年期美債收益率在2.44%,這意味著10年期實際利率為0.44%。

目前10年期美債期貨商業持倉處於曆史高位。從曆史看,當美債商業持倉高漲時,都是黃金買入機會,因為假設通脹增幅穩定,更低的10年期美債收益率意味著更低的10年期實際利率,而這將會支撐黃金走高。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。