掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2016-04-13 【字體:大中小】

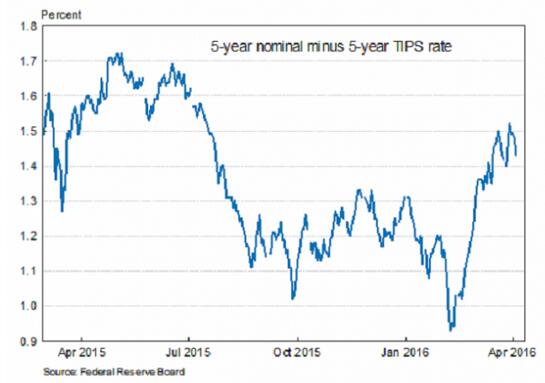

在美聯儲於2015年12月加息後的幾周裏,全球金融市場出現巨震,且以債券市場測度的通脹預期出現顯著下降。2月9日,未來5年基於市場的通脹預期水平降至僅為0.93%水平,錄得經濟大蕭條以來的最低水平。

通脹預期的下降導致市場呼籲暫停加息,且越來越多的經濟學家和市場參與者率先開始質疑美聯儲加息正確與否。

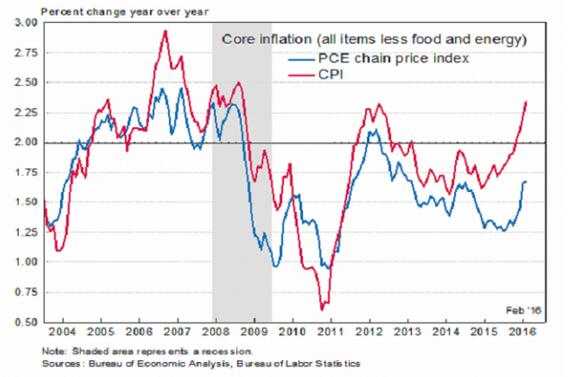

然而,迄今為止,實際通脹數據並不符合去年冬天的黯淡預期。美聯儲“偏愛”的兩大核心通脹指標:核心消費者價格指數(CPI)和核心個人消費支出平減指數(PCE)最近幾個月大幅加速上漲;12個月核心CPI以及核心PCE的增長率分別站上2.3%以及1.7%的水平。

但是真的非常奇怪,通貨膨脹率沒有維持在其2%的“限定水平”下方?我們不這麼認為。現在美國經濟的主要故事是其正逐漸遇到供應限製,這明顯意味著勞動力市場將麵臨價格壓力,且隨後將會輪到商品以及服務行業。

盡管能源和大宗商品價格正在下降,且由於美元強勁導致美國進口變得更加低廉,但是美國當前的通脹環境距美聯儲設定的2%的通脹目標不遠。美國大多數的消費支出來源於國內服務和住房,這些受原油價格和貨幣影響較小的行業。此外,美國醫療和住房價格在過去一年一直在加速上漲。順便說一句,住房和醫療在CPI中的占比高於其在PEC中的比重,這也就是為甚麼最近幾個月兩者背離如此之多的原因。

那麼,我們接下來應該如何理解最近幾個月市場通脹預期和實際觀察價格之間的偏差?以及數據向我們揭示了美國未來通貨膨脹的哪些事情?

首先,我們應對報道指出的“美國通脹率預期較低以及下降”持懷疑態度。定期債券和通脹指數債券之間的差距往往是由外部因素造成的,尤其是在市場動蕩的時期。“金融危機”就是一個很好的例證,2008年11月,美國5年期通脹預期降至-2.2%,這顯然遠低於現實水平。

這也就是說,隨著核心PCE指數可能繼續保持在2%以下(盡管核心CPI高於2%),美國通貨膨脹率很有可能在2016年會一直保持在低位。

這其中有幾個原因:首先,美國薪資增長剛剛開始提速,且其今年對通脹的影響有限。第二,石油和大宗商品價格下跌的“漣漪”仍將波及整個供應鏈,並給美國消費者價格帶來下行壓力。第三,美元的走強同樣也未完全反映在消費價格水平上。

然而,我們不應對美國的通脹風險感到“沾沾自喜”,因為近年來美國的通脹水平並沒有太多上漲。事實上,在今年晚些時候以及2017年,可能會是另一番情景。據世界大型企業聯合會(ConferenceBoard)預計,2017年美國經濟增速仍為2%左右,且勞動力成本將會轉嫁給消費者。與此同時,限製通脹上升的美元走強以及石油價格下跌等因素大多已消失。

很多分析師質疑美國需對其2%GDP增速下的通貨膨脹率表示擔憂。但是,我們認為,當為2017年做打算時,進一步的擔憂是完全合理的。2014年以來市場一直警告稱,美國經濟麵臨著一場完美的經濟風暴:“嬰兒潮”變成“退休潮”,且伴隨著美國勞動生產率的疲軟增長,將會使得美國供給側的經濟增長降至曆史低位。

在美國就業市場緩慢走向複蘇的情況下,這一切變得並不那麼明顯。但是隨著美國失業率接近其自然水平,美國供給側約束將變得更加凸顯。展望美國未來,沒有薪資的大幅增長以及通脹的最終上揚,美國當前的快節奏的就業增長將難以為繼。

市場可能已經意識到這一點。美國5年期通脹預期已經從2月9日的0.93%上漲至4月5日的1.43%。美國的通貨膨脹率,甚至是PCE很有可能會上升至令美聯儲頗感不適的水平,然而與此同時,美國的經濟增速卻仍然平淡無奇。事實上,不要因美聯儲對通脹過於擔憂而感到驚訝,也不要因其提前加息而感到詫異。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。