掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:中金網2017-03-17 【字體:大中小】

03月17日訊,美聯儲周四(3月16日)淩晨的利率決策會議一如預期加息25個基點,將聯邦基金基準利率由0.50-0.75%上調至0.75%-1.00%。加息後,市場的表現讓很多人措手不及,美元大跌、全球股市甚至出現了上漲的情況。

高盛(GoldmanSachs)首席經濟學家JanHatzius認為,市場正在過度解讀美聯儲的政策聲明和耶倫的記者會發言,美聯儲加息實際上起到了降息的作用。

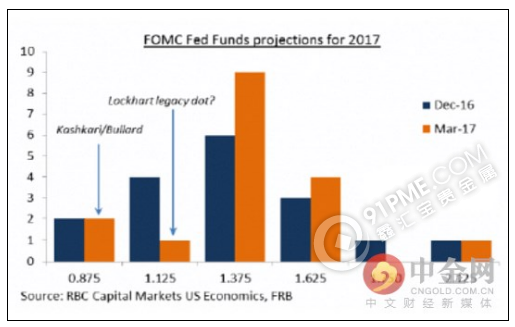

Hatzius指出,雖然FOMC如約加息25個基點,但由於經濟預測幾乎沒有調整,“根據不同資產價格的協動性來看,市場將本次FOMC會議定位為2000年以來、除金融危機期間以外第三鴿派的會議了”。

而且更令人吃驚的是,高盛稱其金融狀況指標(FCI)“大幅放緩,幾乎相當於聯邦基金利率降息一次”。這也就是說,本次美聯儲25個基點的加息,起到了降息25個基點的神效果。

高盛據此分析,市場認為,在充分就業和通脹接近目標後,金融狀況將會對2017年的經濟增長起到不小推動作用。考慮到經濟會因為特朗普財政政策而存在過熱的風險,因此市場的反應並不是耶倫想要的。

高盛警告稱:“FOMC或會因此進行更多次的加息,至少比債券市場預期的要多。”實際上,Hatzius同幾乎所有人類市場參與者一樣被市場的反應震驚了。雖然其承認市場的行為是有道理的,但是“規模讓我們大吃一驚”。

至於美聯儲是不是暗地裏就是想要這效果,Hatzius則認為,“不,幾乎不可能”。美聯儲可能擔心加息、尤其是這種市場三周前還沒有預料到的加息,會導致市場產生不良反應,希望通過鴿派的表態避免這種結果。

“但是肯定並不希望造成寬鬆的效果,畢竟加息的根本目標就是緊縮銀根;或許不是猛然間緊縮,但是至少是要逐步進行的,”Hatzius稱。

而且,Hatzius還指出,即使在本次加息之前,金融狀況指數已經是過去2年中最寬鬆的了,這可能也是為甚麼美聯儲在上次加息三個月後就加息的原因。

因此,高盛認為,無論是否是故意的,美聯儲達成的結果不僅與目標背道而馳,而且已經失去了對市場的控制。那麼美聯儲會如何反應呢?

高盛認為,金融狀況指數波動模型顯示2017年真實GDP會有0.5%的增長,因此進一步寬鬆意味著至少經濟過熱會有風險,反過來會提高今後衰退的風險,這很可能讓美聯儲更加傾向於收緊貨幣政策。

與此同時,高盛還預測今年美聯儲共會加息3次,其餘2次分別是6月和9月,具體來看是6月加息的可能性為60%、7月10%、9月是20%。此外,2018年和2019年還會有4次加息。

此外,高盛還預期,美聯儲將會於12月宣布逐步縮表。而如果沒有宣布縮表,那麼2017年出現4次加息的可能就提高了。

“然而,如果市場繼續這麼反應,那麼會簡單地把美聯儲加息當作寬鬆的信號,讓風險資產提高到新高度,”高盛最後強調稱

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。