掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:FX1682017-06-23 【字體:大中小】

本周外匯市場整體波動較為有限,央行官員講話成為主要交易線索。盡管本周多位美聯儲高官發表鷹派言論,但美元並未受到很大提振,從周線圖來看,美元指數仍在低位徘徊。分析師指出,盡管美聯儲官員仍傳遞進一步緊縮的信號,但值得注意的是,英國、加拿大央行官員都令人意外地發表相當鷹派的言論,而歐洲和日本的央行此前也透露出縮減貨幣刺激的信號。近期諸多國際大行紛紛發表看衰美元的觀點,周四巴克萊也加入其中,認為美元“超級周期”已經結束。

加拿大央行(BOC)高級副行長威爾金斯(CarolynWilkins)6月12日表示,隨著經濟繼續成長,央行將評估是否仍需所有貨幣刺激措施。該考量主要因近期經濟增長持續。這一言論曝光之後,加元短線急漲逾百點。

威爾金斯當時說道:“隨著經濟持續增長,在理想的情況下將進一步增長,管理委員會將評估現行的大規模貨幣政策刺激是否全有必要。”

意大利聯合信貸銀行(UniCredit)周四發布報告稱,近期加拿大央行發表了鷹派言論,加大了該行在7月12日會議上改變政策立場的可能性,因此美元/加元有進一步的下行空間。周四盤中美元/加元一度跌逾0.9%,創下6月12日以來最大跌幅。

英國央行(BOE)首席經濟學家霍爾丹(AndyHaldane)周三發表鷹派講話,與他一直被認為是持鴿派觀點的名聲相悖。霍爾丹表示,他可能在今年投票支持加息一次,這暗示央行距離結束10年來持續對英國經濟提供緊急支持的做法又更近一步。

霍爾丹周三在演說中表示:“假如數據仍在軌道上,那麼我真的認為,在進入下半年的時候,開始撤出部分去年8月擴大的刺激舉措是審慎做法,英國10年來的首次加息25個基點,似乎是重大一步。但以曆史標準來看,貨幣政策仍極為寬鬆。”

此外,據彭博報道,歐洲央行(ECB)在本月稍早的會議上排除進一步降息的可能性,而日本央行(BOJ)據悉正考慮如何就最終的政策變動與外界進行溝通——即便日本央行行長黑田東彥(HaruhikoKuroda)重申其無意很快結束貨幣刺激。

外匯交易員正押注,在今年上半年加息兩次之後,美聯儲(FED)隻會在今年剩餘時間內加息一次。與此同時,美聯儲公佈一些縮減資產負債表規模方麵細節的決定,可能會加劇外界對歐洲央行和日本央行會考慮削減資產購債的猜測。

周三美國國債收益率差趨平至近10年來最平水準,反映了交易商對美聯儲今年能否再次加息的疑慮。

匯豐證券日本公司(HSBCSecuritiesJapanLtd)駐東京宏觀經濟策略組主任ShujiShirota表示,歐洲央行可能在9月宣布明年的資產購買計劃,削減其月度購債目標。

摩根大通(JPMorganChase&Co.)駐東京的首席外匯策略師JunyaTanase表示,鑒於美聯儲早已進行政策正常化,有關歐洲央行和日本央行削減購債的言論將使貨幣政策走向一致,這會為歐元和日元兌美元走強鋪路。

(圖片來源:彭博、FX168財經網)

巴克萊銀行(Barclays)策略師周四(6月22日)在一份報告中稱,盡管美聯儲加息可能會在未來18個月推高美元,但美元自2012年以來的多年漲勢看來已經結束。

在2008年全球金融危機之後,美國銀行業者與美國經濟複蘇速度較快,在最近幾年推動美元走高。然而,美元兌歐元和兌日元漲勢已停滯很久,而且經濟數據疲軟以及對美國總統特朗普政府的經濟承諾的信心減弱,今年已打壓美元指數自14年高點回落。

巴克萊相信,過去五年的美元超級周期已經結束:這些年來幫助美元的周期性背離可能已經見頂,這不僅是因為歐洲經濟複蘇,同時也因為美國的景氣周期比歐洲更領先。

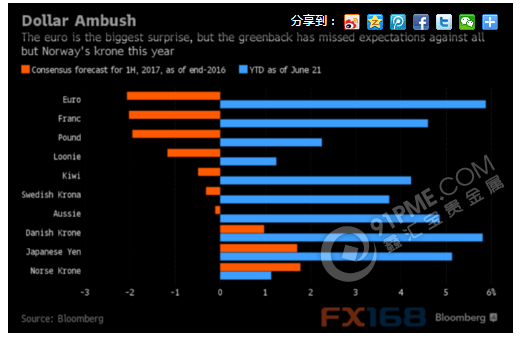

今年迄今美元兌其它所有G10貨幣均下滑,彭博美元即期指數(BloombergDollarSpotIndex)下挫5.3%。彭博報道稱,美國財政刺激和稅改缺乏進展,美債收益率下滑,以及歐洲和日本經濟增長改善,這些因素都令美元承壓。

巴克萊預計,歐元/美元明年初將跌至1.06,之後反彈至1.12,接近目前的水平。

(圖片來源:彭博、FX168財經網)

因美國國債收益率下跌,周四彭博美元即期匯率指數下跌約0.2%,為連續第二個交易日走低。ICE美元指數持平在97.57,周二曾觸及一個月高位97.87。

路透報道稱,盡管近期通脹回軟,但上周多位美聯儲官員對年底前再次加息表示支持,美元因此走強。不過,市場開始懷疑,目前美國經濟溫和擴張,是否可為進一步加息提供理據,令美元的漲勢減退。

BK資產管理(BKAssetManagement)外匯策略部門董事總經理BorisSchlossberg說:“市場對美聯儲官員鷹派的講話並不買賬,市場對美國下半年經濟增長存有疑慮。”

據彭博周三消息,外匯投資者也是認為,經過三年打破紀錄的強勁走勢後,美元最好的日子恐已成為過去。匯豐控股(HSBC)外匯策略主管DavidBloom在接受彭博電視采訪時說:“從美國大選之日起,每個人都看漲美元,從政治上看漲,從周期性上看漲。如今,這種樂觀情緒已經徹底反轉。”

摩根大通(JPMorganChase&Co.)駐東京的首席外匯策略師JunyaTanase周四說道:“關於今年後半年最明確的一點是,美元看上去是三個貨幣中最疲弱的貨幣。”Tanase預計,今年年底美元/日元料跌至105,而歐元/美元預計將攀升至1.15。

匯豐證券日本公司的Shirota說道:“市場尚未完全消化歐洲央行的退出政策,因此隨著市場逐步注意到這一點,歐元將走強。”他預計,到年底美元兌歐元將跌至1.20。

三菱東京UFJ銀行(BankofTokyo-MitsubishiUFJ)駐東京的全球市場研究主管MinoriUchida認為,即便日本央行預計將在一段時間內維持其政策利率在-0.1%,但月度債券購買量一直在以一種“隱蔽的”縮減方式放緩。

他說道:“這種秘密的削減購債行動一直有效地限製美元/日元升勢。”他預計,美元/日元到年底料跌至107,甚至可能會下挫至104。

加拿大帝國商業銀行全球市場(CIBCWorldMarkets)日本公司駐東京的金融解決方案小組負責人KoHaruki認為,在今年下半年全球貿易問題可能會受到更多的關注,這或許是令美元承壓的又一個因素。假如美國總統特朗普(DonaldTrump)在其剩餘經濟議程方麵進展緩慢,他可能會利用美元貶值來作為應對該國貿易赤字問題的“最便捷途徑”。

IGSecurities資深外匯策略師JunichiIshikawa表示,“國際油價下滑削弱通脹,進而阻止美債收益率上升。首先是美國通脹指標一直不夠強勁,如今油價下滑,將進一步削弱市場對美國能源業的信心,從而造成美元更大的下行壓力。”

法國興業銀行(SocieteGenerale)首席外匯策略師KitJuckes近期在一份致客戶的報告中寫道:“美元自後布雷頓森林時代以來的第三波反彈勢頭已經停滯,當前水平下,其被嚴重高估,從美國到歐洲的經濟增長相對動能和貨幣政策的轉變表明其不太可能會觸及新高。”

當然,美聯儲緊縮意味著美元的跌勢不會是直線式的。Juckes警告稱,在一切言論和行動塵埃落定之後,其將變得醜陋無比,“最好情形下,美元將跌跌撞撞但不會大幅下滑,但這並不是匯市真正的情形,在此前兩次觸頂之後,其大幅下滑,在1985年觸頂之後當年暴跌了15%,在2001年觸頂之後大跌了近5%。”

技術分析大師戴若·顧比(DarylGuppy)6月19日在美國全國廣播公司財經頻道(CNBC)網站上撰文稱,美元指數在97附近水平受到支撐,但預計這種情況難以持久,美元後市恐進一步下滑。

戴若·顧比寫道:“美元指數已經在97附近找到支撐。然而,這一支撐水平相當弱,因此投資者應為美元進一步下挫做準備。”

他指出,美元指數圖表由一個始於2015年3月的非常廣泛的盤整區間主導。該區間的上軌是位於100附近的阻力位,而下軌則是93附近的支撐位。美元指數周線圖的主要特征就是在93和100.50之間的巨大缺口。自2015年1月以來,這一交易區間一直主導美元指數的表現。突破100.50非常重要,因為這代表突破長達22個月的盤整交易形態。上述區間的中點位於97附近。

(美元指數周線圖圖片來源:CNBC、FX168財經網)

戴若·顧比表示,美元指數現在是一個波動性更大的市場,但趨勢卻不太持久。整體趨勢是向下,因此美元測試95附近支撐的可能性增加。美國政治不穩定意味著美元指數可能最低觸及接近93的交易區間下軌。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。