掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2023-07-28 【字體:大中小】

1、倫敦金

周五(7月28日)亞洲時段,現貨黃金震蕩微漲,隔夜金價大跌後,吸引了一些逢低買盤支撐金價。因為美國二季度GDP數據強於市場預期,勞動力市場也韌性十足,幫助美元指數周四錄得近四個月最大單日漲幅,美債收益率也大漲刷新近兩周高位,令金價隔夜一度承壓大跌。

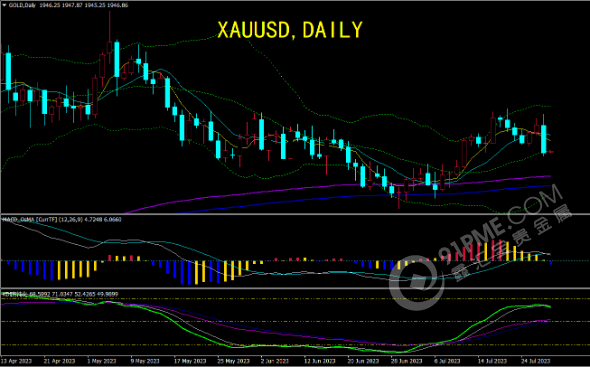

(倫敦金日線圖)

美元兌歐元周四走強,此前好於預期的美國經濟數據繼續打擊投資者對美聯儲相對鴿派貨幣政策的預期。最近一連串強勁的數據顯示,從目前情況看,美國將避免陷入經濟衰退,這增加了美聯儲在經濟數據繼續全麵強勁的情況下進一步加息的可能性。

美國第二季度經濟增長速度超過預期,原因是勞動力市場的韌性支撐了消費者支出,同時企業增加了設備投資,經濟衰退有可能得以避免。美國勞工部的報告顯示,截至7月22日當周,經季節性調整後初請失業金人數減少7000人,為22.1萬人,創2月以來最低。經濟學家此前預測為23.5萬人。

數據顯示,由於勞動力市場的韌性支撐了消費者支出,美國第二季度經濟增長速度超過預期;美國勞工部周四發布的另一份報告顯示,在截至7月22日的一周裏,初請失業金人數減少了7000人,經季節性因素調整後為221000人。

周四,美聯儲一如預期將利率上調25個基點。根據CME FedWatch工具,市場對美聯儲在今年餘下時間維持利率的可能性定價為57%。與此同時,歐洲中央銀行周四連續第九次提高利率,並為進一步收緊政策敞開大門。現貨白銀下跌2.8%,至每盎司24.20美元;鉑金下跌2.7%,至935.26美元;鈀金下跌1.4%,至1240.99美元。

市場普遍預計日本央行將維持其超寬鬆政策立場,但仍有可能對政策進行調整。Marino說:“市場的總體定位是,為日本央行可能采取相對鷹派的行動做好準備。”日本央行是本周舉行政策會議的三家央行中的最後一家,之前美聯儲和歐洲央行一如預期加息25個基點。美聯儲主席鮑威爾對9月份再次加息的可能性持開放態度,歐洲央行則對是否需要進一步加息來降低通脹持開放態度,儘管歐洲經濟放緩的證據越來越多。

數據顯示,由於勞動力市場的韌性支撐了消費者支出,美國第二季度經濟增長速度超過預期。美國勞工部周四發布的另一份報告顯示,在截至7月22日的一周裏,初請失業金人數減少了7000人,經季節性因素調整後為221000人。與此同時,歐洲央行周四連續第九次提高利率,並為進一步收緊政策敞開大門。這也增加持有黃金的機會成本。不過,歐洲央行鷹派程度不及市場預期,歐元仍大幅下跌,也給美元提供上漲動能。

本交易日市場將迎來美國6月份PCE數據,這是美聯儲重點監測的通脹數據,市場預計美國通脹增速將進一步放緩,可能會強化美聯儲將結束加息周期的預期。該預期有望給金價提供反彈機會,投資者需要重點關注。此外,投資者還需留意俄烏地緣局勢相關消息、德國7月CPI數據和歐元區景氣指數的表現。

美國第二季度經濟增長快於預期,原因是勞動力市場的韌性支撐了消費支出,同時企業增加了設備投資並建造了更多工廠,從而有可能使人們擔心的經濟衰退得以避免。儘管美國商務部周四公佈的經濟增長速度普遍加快,但上一季度的通脹卻明顯減弱,美聯儲為實現2%的通脹目標而追蹤的關鍵指標之一出現了兩年多來最緩慢的增長。經濟學家們認為,美聯儲自1980年代以來最快的加息周期已接近尾聲,儘管強勁的國內需求可能使其在更長時間內保持較高的借貸成本。其中一些人從2022年起就一直預測經濟將發生衰退。

政府公佈,美國第二季度國內生產總值(GDP)環比增長年率初值為2.4%。第一季度的經濟增速為2.0%。接受訪查的經濟學家曾預測,第二季度GDP增長1.8%。政府衡量經濟通脹的指標--國內采購總值價格指數--上升了1.9%,為三年來最慢增速。在此之前,第一季度的增長率為3.8%。更令人鼓舞的是,扣除食品和能源的個人消費支出(PCE)價格指數上升了3.8%。這是2021年第一季以來的最小增幅,與1-3月份4.9%的增速相比有所放緩。美聯儲關注PCE物價指數以制定貨幣政策。

占美國經濟活動三分之二以上的消費者支出在第二季度增長了1.6%。儘管與第一季度強勁的4.2%相比,增速有所放緩,但仍足以為國內生產總值增長貢獻一個百分點以上。扣除通脹因素後,家庭可支配收入在第一季度飆升8.5%後,又以2.5%的速度增長。儲蓄率從4.3%上升至4.4%。

勞工部的另一份報告顯示,在截至7月22日的一周內,初請失業金人數下降了7000人,經季節性調整後為221000人,為2月份以來的最低水平。經濟學家曾預測最近一周的申請人數為23.5萬。在截至7月15日的一周內,續領失業金人數下降了5.9萬人,至169.0萬人,為1月份以來的最低水平與此同時,數據顯示,6月除飛機的非國防耐用品訂單增長了0.2%,這是受到密切關注的企業支出計劃晴雨表。經濟學家此前預計核心資本財訂單下降0.1%。

美國國債收益率周四大漲,此前一係列強勁的數據顯示,儘管美聯儲在過去一年半的時間裏激進收緊貨幣政策,但世界最大經濟體的經濟基礎總體穩固,這提高了人們對其可能最終避免衰退的預期。由於整體經濟數據強勁,美國兩年期、七年期、10年期和30年期國債收益率均創下兩周新高。美國利率期貨定價顯示,9月加息25個基點的概率僅為22%,11月加息的概率為31%。美國兩年期國債收益率周四一度觸及兩周高點4.953%,尾盤上漲11.4個基點,收報4.939%。10年期收益率周四攀升至4.024%,創兩周新高,尾盤報4.014%,上漲16.5個基點。

在周四的數據公佈前一天,美聯儲將隔夜利率目標區間上調至5.25%-5.50%,聯儲在過去12次會議中有11次加息,在與利率決定同時發布的政策聲明中,聯儲也為再次加息敞開了大門,理由是通脹仍然高企。美聯儲主席鮑威爾在利率決議後的新聞發布會上表示,聯儲工作人員不再預測美國經濟會陷入衰退。

歐洲央行周四連續第九次加息,但由於頑固的高通脹和經濟衰退憂慮令決策者左右為難,下次政策會議暫停加息的可能性上升。自去年7月以來,歐洲央行已經將借貸成本累計提高了425個基點,以抵禦物價曆史性飆升。在周四加息25個基點後,歐洲央行的存款利率達到了3.75%,這是2000年以來的最高水平,當時歐元紙幣和硬幣還沒有開始流通。目前主要再融資利率定為4.25%。歐洲央行行長拉加德表示,儘管該央行決心“擊潰”通脹,但接下來會發生什麼尚無定論。歐洲央行因去年價格剛開始飆升時反應遲緩而廣受批評。在新聞發布會上,拉加德在回答大多數問題時表示,所有選項仍然存在,但在臨近結束時,她的鴿派表態讓歐元大跌。

整體來看,雖然仍有一些經濟衰退擔憂和地緣局勢擔憂,仍吸引投資者逢低買入金價,這在中線可能會給金價提供支撐,但短線而言,美元指數和美債收益率相對強勁,黃金技術麵看空信號也有所增強,短線金價仍有一定的下行風險,如果跌破布林線中軌1940附近支撐,後市甚至可能會重新試探1900關口附近支撐。日內重點關注美國6月份PCE數據的表現。

最近的一係列數據讓經濟學家和投資者燃起了希望,認為央行將實現“軟著陸”這一罕見壯舉,極有可能在不造成重大經濟損失的情況下控制好通脹。在周三第十一加息之後,聯儲主席鮑威爾就曾表示,我們將能夠實現通脹回落到我們的目標,而不會出現導致大量失業的真正的嚴重衰退。他還指出了風險:從邊際來看,隨著時間的推移,更強勁的增長可能會導致通脹上升,這需要貨幣政策采取適當的應對措施,因此我們將密切關注。這當中的潛台詞就是,美聯儲今後為控制通脹回到目標之內繼續加息的可能性仍難以排除。風雲跌宕之機,黃金繼續麵臨的區間震蕩走勢似乎也就在所難免了。

(個人觀點僅供參考,投資有風險入市需謹慎)

日線級別:震蕩;均線交織,MACD金叉,KDJ死叉,短線走勢變數較大,鑒於之前金價在逾兩個月高點附近的多重阻力位受阻後回落,5日均線有下穿10日均線的趨勢,在頂破上周五高點1973.67前,後市略微偏向震蕩下行,初步支撐參考55日均線,目前在1951.88附近,進一步支撐參考21日均線1942.23附近位置,若失守該支撐,則增加短線看空信號;6月23日高點支撐在1937.10附近。1973.67上方的進一步阻力參考1980關口,然後參考2079-1892的50%回撤位1986.07附近阻力,近兩個月高點阻力也在該位置附近,若能頂破該阻力,則增加短中線看漲信號,後市有望漲至2000關口上方。

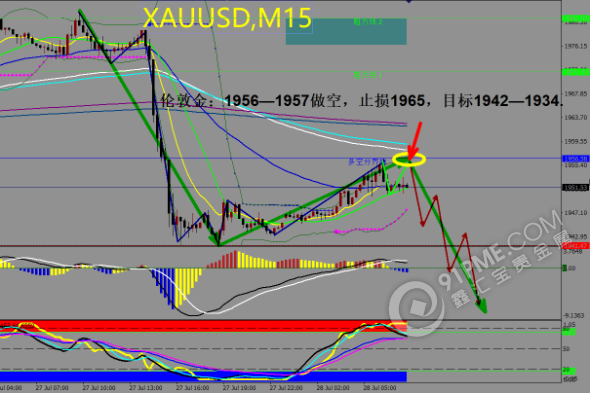

操作思路:

(1)關注1956—1957做空,止損1965,目標1942—1934。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

白銀市場昨日開盤在24.895的位置後行情先拉升,日線最高觸及到了25.142的位置後行情強勢回落,日線最低給到了24.012的位置後行情還早呢管理,日線最終收線在了24.128的位置後行情以一根上影線長於下影線的大陰線收線,而這樣的形態收尾後,日線一陰包雙陽,而這樣的形態收尾後,今日短線保持短線高空的思路。

操作思路:

(1) 關注24.55附近做空,止損24.75,目標24.00—23.80。

今日(7月28日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。