掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2023-08-11 【字體:大中小】

1、倫敦金

周五(8月11日)亞洲時段,現貨黃金低位徘徊,,隔夜出爐的美國7月CPI小幅上漲,增速低於市場預期,鞏固了美聯儲加息周期即將結束的預期,金價一度回升至1930關口附近,但隨後回吐漲幅,因為同時出爐的初請失業金人數低於市場預期,暗示美國仍將較長時間維持高利率水平,美債收益率反彈走高,令金價承壓。

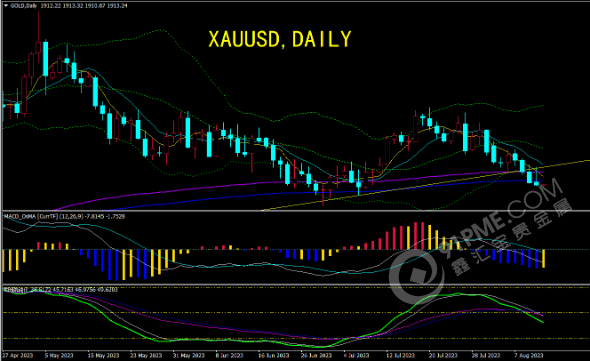

(倫敦金日線圖)

美國7月CPI溫和上漲,但總體趨勢走在下行軌道上 ;因包括二手汽車在內的商品成本下降,美國7月CPI僅溫和上升,這一趨勢可能會說服美聯儲下個月維持利率不變。富國銀行資深分析師Sam Bullard稱,總體而言,通脹趨勢較年初更加堅定地走在下行道路上。雖然總體通脹率已經迅速回到了個位數的低位,但到今年年底,同比通脹率可能會停留在3%左右。這將使持續回歸美聯儲的目標變得遙不可及。

美國上周初請失業金人數激增,但還不足以引起市場對美國持續強勁的就業市場的擔憂。美國勞工部周四公佈,截至8月5日當周,美國初請失業金人數增加2.1萬人,達到24.8萬人,高於前一周的22.7萬人。這是五周以來初請人數最多的一次。儘管如此,就業市場仍然非常強勁。除了今年早些時候科技行業的一係列裁員外,大多公司都在保留員工。經濟學家表示,考慮到過去兩年招工的困難,企業可能會盡可能長時間地留住他們,即使經濟走弱。總體而言,截至7月29日當周,續請失業金人數為168.4萬人,比前一周減少了約8,000人。

隨著核心CPI的下降,美聯儲的實際政策利率進一步轉為正值。美聯儲威廉姆斯曾表示,如果通脹率持續下降,央行可能需要在2024年或2025年降息,以確保實際利率不會進一步上升。隨著美聯儲的緊縮周期接近尾聲,美聯儲似乎已經在考慮下一階段的政策軌跡。當然,風險在於,事實證明,當前的通脹回落趨勢是暫時的,美聯儲可能會過早地宣布勝利。

美聯儲戴利在周四表示,儘管通脹和就業增長正如預期般下降,但平衡經濟仍有更多工作要做,她希望在決定是否進一步加息之前有更多證據。她認為,雖然通貨膨脹正在下降,但仍然太高,今日公佈的CPI報告與美聯儲預測的逐漸放緩相符。她看到了經濟在放緩,但還沒有到達他們想要的地步,此外,企業仍很難找到工人。她表示,美聯儲還有“更多工作要做”,她還沒有決定是否支持下個月再次加息,也沒有決定如何完成她的經濟預測。她還暗示,美聯儲可能會在更長時間內將利率維持在峰值水平,明年之前不會有降息的討論。

周四,美國勞工部公佈了備受期待的消費者價格指數,該指數繼6月份上漲0.2%之後,上月上漲0.2%,與預期相符。然而,通脹年率提供了一幅更微妙的消費價格圖景。報告稱,過去12個月,通脹率上升3.2%,結束了連續12個月回落的勢頭,高於6月份的3%。剔除波動較大的食品和能源價格,該報告稱,繼6月份增長0.2%之後,7月份核心CPI上漲0.2%。然而,今年的核心CPI上升了4.7%,低於預期的4.8%。一些分析人士說,由於核心通脹率仍遠高於2%的目標,美聯儲短期內無法承受降息的代價。

有北美首席經濟學家表示,7月份這些數據應該會讓美聯儲在今年剩餘時間裏保持觀望。舊金山聯儲主席戴利(具有投票權的票委)周四說,儘管周四早些時候公佈的7月份消費者通脹數據疲軟,但現在宣布通脹取得勝利還為時過早。“還有更多的工作要做,”戴利在接受雅虎財經采訪時說。戴利表示,現在說她是否會在9月會議上推動再次加息還為時過早。“從現在到9月還有很長一段時間,”她說。因此,9月利率會議是否會繼續加息仍在雲霧中。

9月利率會議前尚有一組通脹數據要公佈,如果進一步證明通脹率是持續在向核心通脹目標靠攏。那麼將會大大降低9月繼續加息的預期概率。屆時,黃金所承受的壓力將會得到舒緩。目前來看,黃金仍處弱勢下行態勢之中。

根據芝商所(CME)的FedWatch工具 ,美聯儲在9月會議上維持利率不變的概率從數據公佈前的約86.5%上升至90.5%。在周四公佈的另一份報告中,美國勞工部表示,在截至8月5日的一周裏,初請失業金人數增加2.1萬人,經季節性調整後為24.8萬人。

相對而言,技術麵來看,金價短線仍有進一步下探風險,關注布林線下軌1907附近支撐,隨著美聯儲加息周期即將結束的預期強化,預計金價的短線下行空間將受到限製,200日均線支撐目前正好在1900關口附近,在跌破該位置前,需要提防多頭重拾漲勢的可能性。

本交易日需關注美國7月份PPI數據,預計會進一步強化美國未來通脹將繼續放緩的預期,進而強化美聯儲結束加息周期的預期,偏向利空美元並支撐金價走勢;留意美聯儲官員講話和地緣局勢相關消息。

在周四的另一份報告中,美國勞工部稱,截至8月5日的一周內,初請失業金人數增加2.1萬人,經季節性調整後為24.8萬人,超出了經濟學家預期的23萬人。失業金報告還顯示,在截至7月29日的一周內,衡量招聘情況的續請失業金人數減少,000人,降至168.4萬人。部分下崗人員的失業期很短。

交易員周四押注,美聯儲政策制定者不太可能在2023年再次加息,而可能會在明年初開始降息,此前美國政府的一份報告顯示,上個月消費者物價僅溫和上漲。與美聯儲政策利率掛鉤的期貨交易商現在認為,美聯儲在9月19-20日的政策會議上將指標隔夜利率從目前的5.25%-5.50%區間上調的可能性不到10%。而此前他們認為下個月加息的可能性約為14%。

交易員們認為11月加息的可能性為28%,低於CPI報告發布前的30%,而12月加息的可能性則更低,認為美聯儲首次降息的時間是2024年3月。自2022年3月以來,美聯儲已將政策利率上調了5.25個百分點,以使通脹率回落至2%的目標。分析師們表示,7月份消費者價格同比增幅略有擴大--這是13個月來的首次--隻是去年CPI達到9%的40年峰值時的數字效應,並不表明潛在趨勢正在惡化。

美聯儲政策制定者對出現這種情況的原因有不同的解釋,有的認為是一些企業在“囤積勞動力”,因為在疫情期間經曆的招人難困境令它們心有餘悸;有的認為通脹可能主要是由供應鏈中的問題導致的,但這些問題已經慢慢得到糾正。還有一些人認為,經濟對高利率的適應仍然緩慢,在聯儲結束抗通脹行動之前,失業率最終會上升。

美聯儲官員如何分析這些細微差別,將決定他們是在今年某個時候再次加息,還是決定目前5.25%-5.5%的目標利率區間已經足夠,聯儲在6月會議後發布的點陣圖顯示,大多數決策者預計今年可能還會再加息兩次,到年底利率將達到5.25%-5.5%。決策者一直不願做出承諾。7月會議與下次9月19-20日會議之間的間隔時間達到超長的八周,這使得他們有整整兩個月的數據可以考慮。

截至6月,一項備受關注的物價指標--剔除食品和能源的個人消費支出(PCE)物價指數--仍是美聯儲2%目標的兩倍多。迄今為止,只有兩位官員公開表示,他們認為無需進一步上調利率,其他官員則表示,他們希望在做出決定之前掌握“全部”數據。鑒於情況特殊,裏奇蒙聯邦儲備銀行的研究人員指出風險是兩個方向的。

美國國債收益率周四上升,此前數據顯示,7月物價僅溫和上升,符合經濟學家的預期,而且美國財政部標售30年期國債獲疲軟需求。財政部周二標售420億美元三年期國債,周三標售380億美元10年期國債,市場需求強勁。10年期國債收益率周四上漲8個基點,至4.082%。兩年期國債周四上漲2個基點,至4.821%,已從7月6日創下的2007年6月以來最高5.120%下降。

(個人觀點僅供參考,投資有風險入市需謹慎)

日線級別:震蕩下跌;MACD死叉,KDJ死叉,短期均線空頭排列,短線金價仍有進一步下行風險,初步支撐在布林線下軌1907.08附近,進一步支撐參考1900整數關口,200日均線支撐也在該位置附近,然後是6月29日低點1892.85附近支撐,如果跌破該支撐,則增加中線看空信號。從5月下旬以來,金價一直處於1892-1987區間運行,目前KDJ也發出了短線超賣信號,預計金價短線跌破200日均線1897.18附近支撐的可能性不大,如果能守住該位置,則需要提防後市金價震蕩回升的可能性。上方初步阻力目前在8月4日低點1925.43附近,5日均線阻力在1930.52附近,55日均線阻力在1943.87附近,7月27日低點阻力也在該位置附近,若能收復該位置,則削弱後市看空信號。

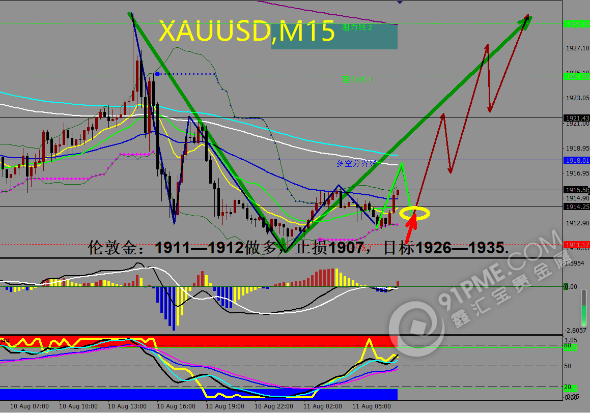

操作思路:

(1)關注1911—1912做多,止損1907,目標1926—1935。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

昨日白銀市場早盤開盤在22.641的位置後行情先拉升日線最高觸及到了22.996的位置後行情快速回落,日線最低給到了22.605的位置後行情整理,日線最終收線在了22.684的位置後行情以一根上影線極長的射擊之星形態收線,而這樣的形態收尾後,日短線保持短線低多的思路。

操作思路:

(1) 關注22.65附近做多,止損22.40,目標23.00—23.30。

今日(8月11日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。