掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2023-09-13 【字體:大中小】

1、倫敦金

周三(9月13日)亞歐時段,美元指數維持日內反彈走勢,現貨黃金維持回調走勢,金價目前位於1919美元/盎司左右。黃金價格從21日移動均線反彈,但50日移動均線構成強勁阻力。在市場情緒惡化和美國國債收益率上升的背景下,美元開始複蘇,黃金價格正在失去上行動力。黃金價格正在等待美國消費者物價指數(CPI)數據,以尋找新的方向性走勢。

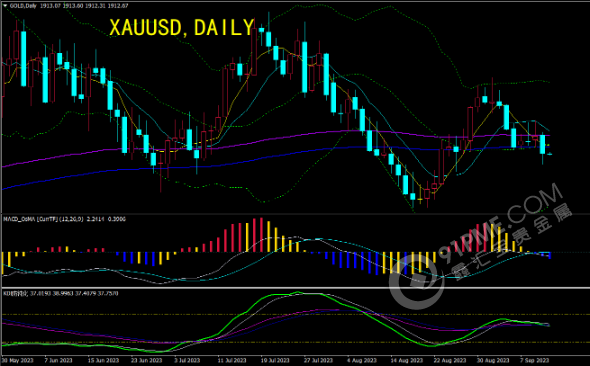

(倫敦金日線圖)

納斯達克100指數表現不佳,下跌1.1%。推出iPhone 15和其他新產品的蘋果公司股價下跌近 2%。由於雲銷售放緩,甲骨文公司股價跌幅創2002年以來最大。在美國上市的英國石油公司股價下跌,原因是該公司首席執行官辭職。原油價格上漲推動能源股走高,並加劇了人們對通脹壓力的擔憂。銀行股在巴克萊全球金融服務會議上的演講中也上漲。

周二美國午盤黃金價格小幅下跌並觸及三周低點。在看跌的技術麵中,基於圖表的拋售成為主軸。金屬交易商正在焦急地等待周三上午的美國通脹報告。12月黃金最後下跌9.90美元,至1,937.50美元,12月白銀下跌0.002美元,至23.38美元。

在至關重要的美國CPI數據將於周三公佈之前,黃金交易員避免進行新的押注。該數據將對美聯儲的利率前景產生重大影響,有助於在下周美聯儲宣布政策之前塑造更廣泛的市場情緒。美國8月CPI市場預期方麵,美國8月CPI同比料上升3.6%,此前7月為上升3.2%;美國8月核心CPI同比增幅預計將從上月的4.7%下滑至4.3%。美國8月CPI環比料上升0.6%,升幅高於7月的0.2%;美國8月核心CPI環比升幅料維持在0.2%。

由於市場預計美國8月核心通脹增速會小幅回升,這幫助美元小幅反彈,令金價承壓。另外,金價多次上衝55日均線受阻後,空頭信心有所增加,需要提防金價的短線下行風險。全球最大的黃金支持交易所交易基金SPDR Gold Trust 數據顯示,周一其黃金持有量從上周五的886.64噸下降到884.89噸,降幅為0.20%,也反映了市場情緒的變化。

本周歐洲央行將召開貨幣政策會議,此外,美國將發布CPI和零售銷售等重磅經濟數據,在這些歐美大事之前,對沖基金對歐元的看跌程度達到年初以來的最高水平。美國商品期貨交易委員會(CFTC)的最新數據顯示,投機交易商上周持有6421份合約的歐元淨空頭頭寸,與此前一周的淨多頭頭寸形成鮮明對比。市場對歐洲央行再次加息的可能性仍存在分歧。在對歐元區經濟增長前景日益惡化的擔憂不斷加劇之際,儘管通脹仍然頑固地處於高位,但對歐洲央行暫停加息的押注(目前為60%)一直在增加。自去年7月開啟加息進程以來,歐洲央行已連續加息9次,共計加息425個基點。

圍繞歐元的情緒在整個夏天都在惡化。事實上,歐元/美元已經連續8周下跌,較7月份峰值回調逾4%。根據美國彭博社統計,8月份,對沖基金削減了近90%的歐元淨多頭頭寸。歐元區經濟前景正在迅速變得黯淡。歐盟委員會周一下調了對該地區的增長預測,目前預計2023年歐元區的產出將增長0.8%,而此前的預測為增長1.1%。明年的預測下調同樣幅度,至1.3%。歐洲央行日前公佈數據顯示,7月歐元區貨幣供應自2010年以來首次萎縮。

美國銀行9月全球基金經理調查顯示,共有60%的受訪基金經理預計美聯儲不會再加息,高於8月調查的47%和7月調查的9%。調查發現,38%的基金經理預計美聯儲將在2024年下半年首次降息,36%的基金經理預計將在第二季度降息。共有33%的人認為美聯儲“尚未完成”加息,低於上個月的47%。

周二公佈的一項月度調查顯示,由於對通脹的擔憂揮之不去和難以找到優質的勞動力,美國8月小型企業信心出現自4月以來的首次下滑。全美獨立企業聯盟(NFIB)8月小型企業樂觀指數從7月創下的八個月高點91.9下降至91.3,連續第20個月低於98的49年平均值。在勞動力市場緊張和通脹情況下,難以招聘到熟練工人是企業主最緊迫的問題。NFIB首席經濟學家Bill Dunkelberg表示。“通貨膨脹和缺工仍然是‘主街’(代表小型企業、零售商、餐飲業和其他本地經濟活動的中心地帶)的最大難題。”儘管如此,8月有40%的企業主表示無法填補空缺職位,這一比例是兩年半來的最低水平,表明勞動力市場吃緊的情況可能正在趨軟。

將於本周三公佈的美國8月份消費者價格指數(CPI)數據將成為焦點。預計8月份CPI將環比上漲0.5%,而核心CPI預計將環比上漲0.2%。市場預計美聯儲不會在9月份提高政策利率,通脹數據也不太可能改變這種看法。CPI可能會讓交易員調整他們對美聯儲是否進一步加息的押注。如果月度數據強於預期,可能會提升市場對美聯儲的鷹派押注,並給黃金帶來壓力,而疲軟的數據可能會對黃金的走勢產生相反的影響,並幫助其實現反彈。

對美聯儲即將采取的行動更為敏感的兩年期國債收益率突破了5%。周二,美國十年期國債拍賣創下了自2007年以來的最高收益率。同樣,前一天的三年期國債拍賣也吸引了自2007年以來的最高收益率,這表明投資者要求更高的收益率,以應對通貨膨脹水平上升和美國政府債務供應增加的風險。隨著經濟擺脫悲觀情緒且能源價格上漲,周三的消費者價格指數預計將顯示通脹壓力有所上升。掉期交易商目前押注美聯儲將在下周的政策會議上按兵不動,並預計11月加息的可能性約為50%。

美國國債收益率陷於窄幅區間,兩年期公債收益率小幅升穿5%的門檻,投資者等待本周稍晚出爐的關鍵通脹數據,市場認為這些數據將阻止美聯儲在下周加息。10年期公債收益率下跌2個基點,至4.268%,仍低於8月22日觸及的15年高位4.366%。30年期公債收益率下跌2.8個基點,報4.349%。

(個人觀點僅供參考,投資有風險入市需謹慎)

日線級別:震蕩;均線交織,短線走勢變數較大,不過MACD紅色柱萎縮殆盡且有死叉趨勢,KDJ死叉,儘管之前金價受到200日均線和21日均線支撐後反彈,但多次試探收復55日均線都已失敗告終,短線下行風險顯著增加,如果失守21日均線1916.59附近支撐,則可能會進一步跌向1900關口附近,甚至是近期低點1884.70附近位置。短線的話,6月29日低點1892.86附近也還存在一定的支撐。上方繼續關注55日均線1930.50附近阻力,若能頂破該阻力,則增加短線看漲信號;進一步阻力參考1940關口,100日均線阻力在1949.01附近,若能強勢頂破該阻力,則增加中線看漲信號。

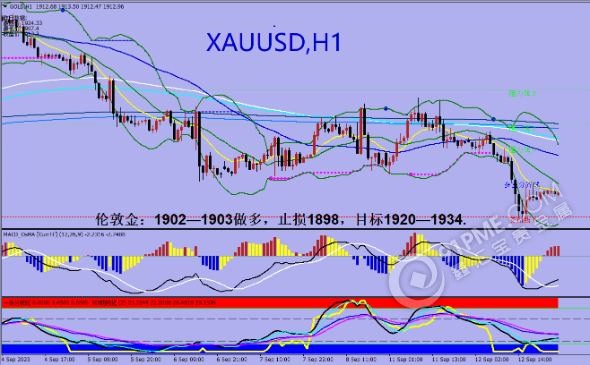

操作思路:

(1)關注1902—1903做多,止損1898,目標1920—1934。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

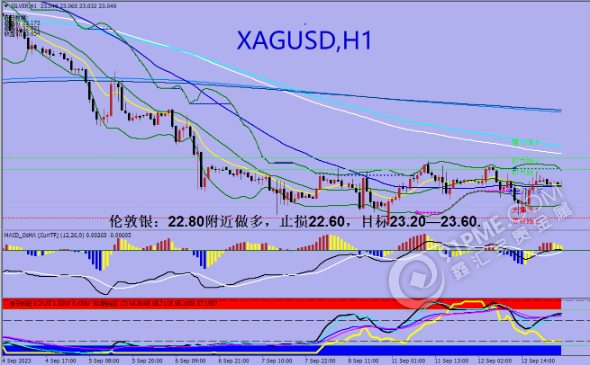

昨日白銀市場早盤開盤在23.061的位置後行情小幅拉升給出23.177的位置後行情震蕩回落,日線最低,到了22.818的位置後行情尾盤拉升,日線最終收線在了23.051的位置後行情以一根下影線極長的啟明星形態收線,而這樣的形態收尾後,日線初步支撐信號,而這樣的形態收尾後,日內短線保持短線低多的思路。

操作思路:

(1) 關注22.80附近做多,止損22.60,目標23.20—23.60。

今日(9月13日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。