掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2020-07-29 【字體:大中小】

市場迎來本周的焦點事件,美聯儲將會公佈7月份的貨幣政策決議;2:30,美聯儲主席鮑威爾還會召開新聞發布會。投資者需要密切關注美聯儲官員們對於經濟前景的最新觀點。

分析人士指出,本周美聯儲官員們料將討論如何為經濟提供更多刺激,不過他們已經暗示,在進一步了解新冠疫情對美國經濟的影響前,可以接受維持現有政策不變。

此前,多位美聯儲官員在講話中表示,疫情反複加劇了他們對前景的擔憂。舊金山聯儲最近的一項研究表明,到2022年底,美國失業率可能會下降到6%,依然遠高於疫情暴發前的3.5%。美聯儲理事布雷納德表示,經濟不確定性將繼續增加,未來複蘇可能麵臨著經濟活動減少、消費者和企業收入受損等不利因素。美聯儲應將其前瞻指引和資產購買的重點轉向提供長期的政策寬鬆。費城聯儲主席哈克也對經濟形勢比較悲觀,他預計未來經濟低迷可能持續較長時間,相對而言,美聯儲在支持經濟方麵的能力有限。

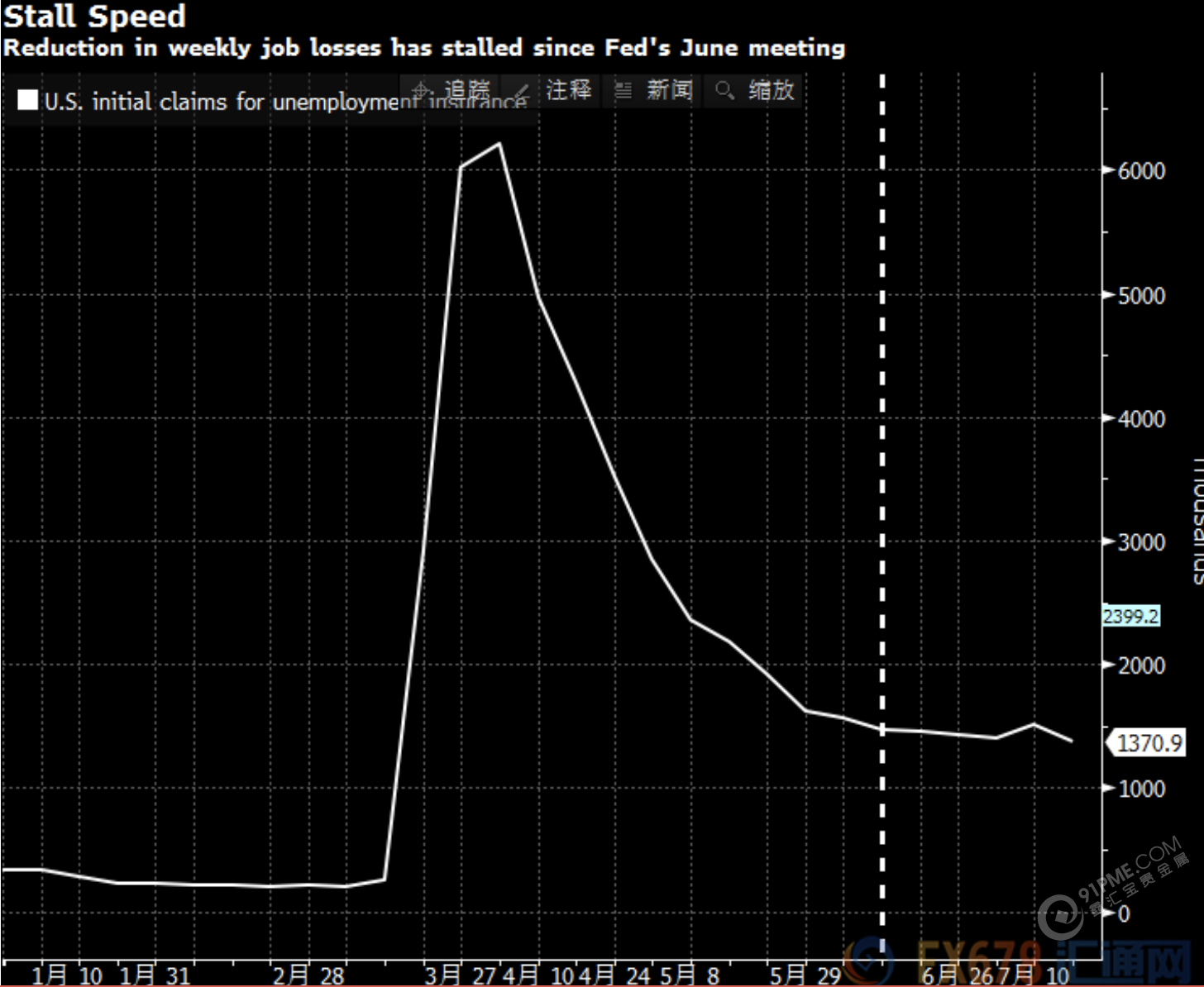

分析人士指出,從近期的數據看,經濟複蘇的步伐在延續,零售銷售和工業產出數據表現不錯,二季度美國經濟表現或許比之前要樂觀一些。不過,嚴峻的疫情形勢讓多地暫停和撤回了商業重啟計劃,這讓下半年經濟活動強勁反彈的預期蒙上陰影。

另外,消費者需要一些時間重新評估疫情可能對個人財務和整體經濟造成的影響。令人擔心的是,隨著病毒的傳播,未來造成持續經濟危害的可能性正在變大,如果消費者信心像今年3月、4月那樣再次大幅下滑,經濟衰退將持續更長時間。居高不下的新增病例嚴重衝擊了美國各州在前兩個月重新開放經濟的努力,限製措施正在阻礙零售業、餐飲業等重要服務行業的複蘇,這將威脅數百萬工作崗位。

除了貨幣政策因素,目前市場關注的還有美國的財政政策刺激。美國國會當前正就新一輪財政刺激計劃展開談判,可能將涉及對州和地方政府的援助以及失業救濟金等關鍵問題。機構普遍認為,美國政府必須延長緊急失業救濟金並增加其他援助規模,以防止形勢惡化。

美聯儲前瞻指引料將在9月底前發布,並與通脹率掛鉤

接受調查的經濟學家認為,美聯儲有關未來利率路徑的前瞻指引最有可能會和通脹率掛鉤,並且會在9月底前發布。委員會在這次會議上不會有大動作的一個原因是:國會正在討論下一項財政刺激方案。

德銀證券高級美國經濟學家Brett Ryan在調查回復中寫道,“在美聯儲考慮長期貨幣寬鬆程度時,即將出台的財政計劃細節將成為重要的考慮因素。”

美聯儲官員已經承諾會把利率保持在近零水平,直到他們確信經濟“已經度過了最近的事件,有望實現最大就業和價格穩定的目標”。

在7月17-22日進行的調查中,近三分之二的受訪者預計FOMC將把最終提高聯邦基金目標範圍與實現或略超出央行2%的通脹目標掛鉤。在那組調查參與者中,有7人表示前瞻指引還將參考失業率。只有3名受訪者表示指引僅會參考失業率。

相對於6月初進行的類似調查,這項調查還顯示,人們對於美聯儲采用收益率曲線控制政策的預期有所下降,有此預期的經濟學家比例從6月份的54%下降至43%,並且有許多人把實施時間的預期延後到了明年。

ING Financial Markets首席國際經濟學家James Knightley寫道,“由於市場運作良好,而且長期收益率保持在如此低的水平,美聯儲現階段幾乎不需要調整其措辭或立場。如果在未來的幾個月中,債券收益率由於發行規模而承受上升壓力,那麼收益率曲線控制實施的可能性會上升,但目前不是我們的基本預測。”

關於前瞻指引和收益率曲線控制的調查結果反映了7月1日發布的6月9-10日FOMC會議紀要披露的政策制定者的偏好。市場希望,美聯儲就自身意願釋放的強烈信號能在不久的未來限製長期利率,放鬆金融市場的借貸條件,進而促進經濟增長。

波切利稱,但美國最近幾周經濟增長放緩,這意味著美聯儲官員有更多的時間制定戰略細節,因為沒人預測美聯儲會很快實行加息。鮑威爾甚至也在6月份表示,美聯儲並未“甚至沒有考慮過”加息。

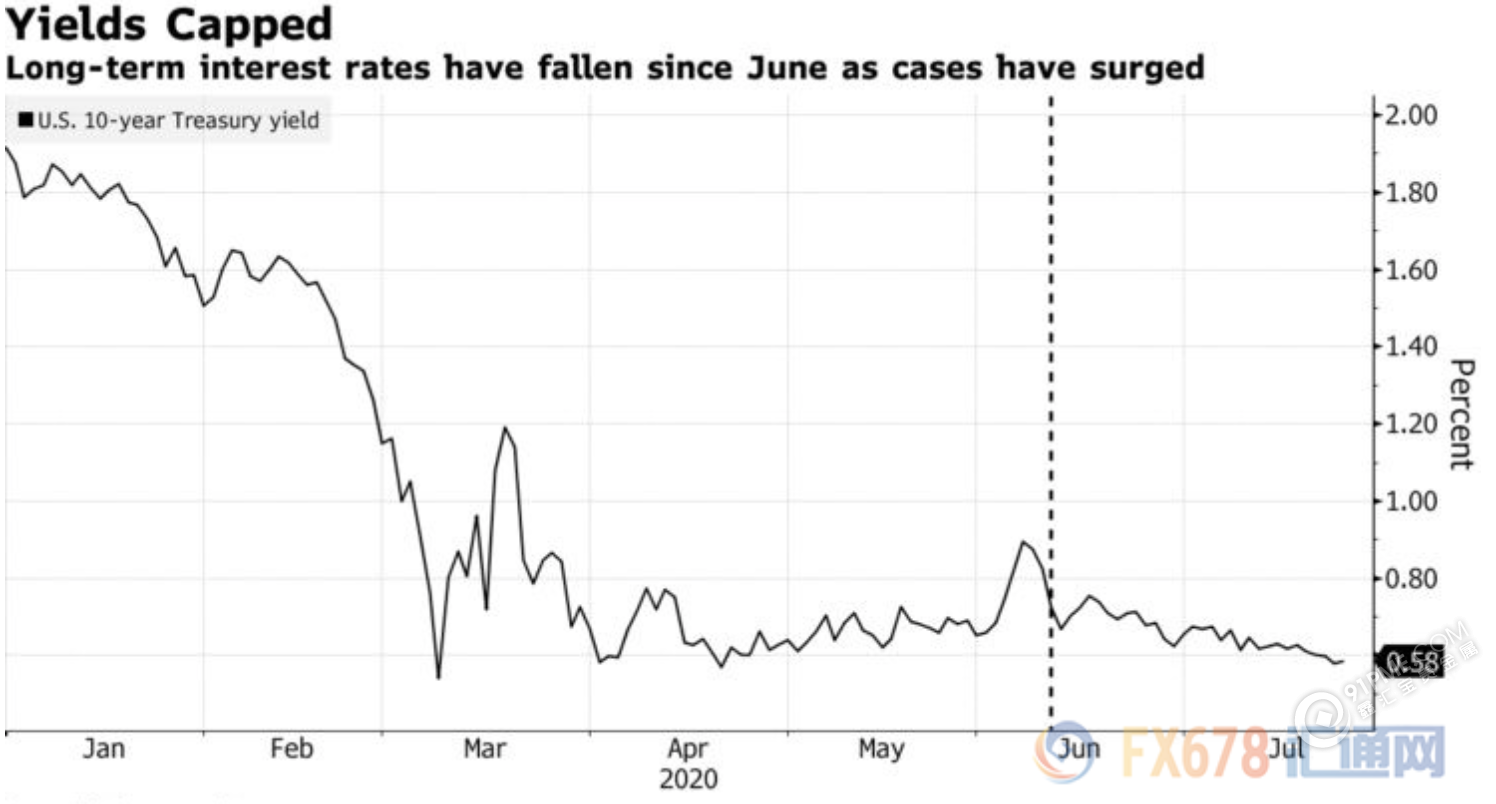

下圖顯示了美國10年期國債收益率,可以看到從6月美聯儲會議以後就出現下滑。

在目前關頭,對美國經濟而言更重要的是,國會議員針對家庭和企業將制定另一套財政救助方案--除了目前為止已批準的約3萬億美元援助外。新方案目前正在辯論中,且預期將於8月初完成。

增加失業金是議程的重中之重,這是國會在3月份通過的一攬子計劃中的一環,自那以來對保持家庭收入穩定增長至關重要。緊隨其後的是對州和地方政府的援助。在疫情蔓延期間,美國的稅收暴跌,結果導致第二季度被迫解雇了約150萬工人。

市場研究公司Renaissance Macro Research的經濟學家杜塔(Neil Dutta)稱,鮑威爾和其他美聯儲官員一再強調,政府支出對經濟完全擺脫疫情的重要性,同時避免就援助引發黨派辯論。他們可能本周再次討論這些問題。鮑威爾稱:“我們可以處理流動性,市場運作,緩解財務狀況等問題。但是償付能力,經濟增長和公共衛生問題是必須通過財政政策解決的問題。”

杜塔補充稱:“鮑威爾可以說,因為州和地方政府處於抗疫的最前線,應該將他們單獨挑出來給予支持。對我來說,這是一種不會引起太多混亂的的辦法。”

料就黯淡前景展開討論

美國抗疫工作遭遇挫折,將使美聯儲主席鮑威爾增強美國利率將長期保持在低位的鴿派信息。不過,美聯儲在7月28日至29日召開政策會議時,即便會對經濟前景有何變化做出評估,但可能也不會改變策略。

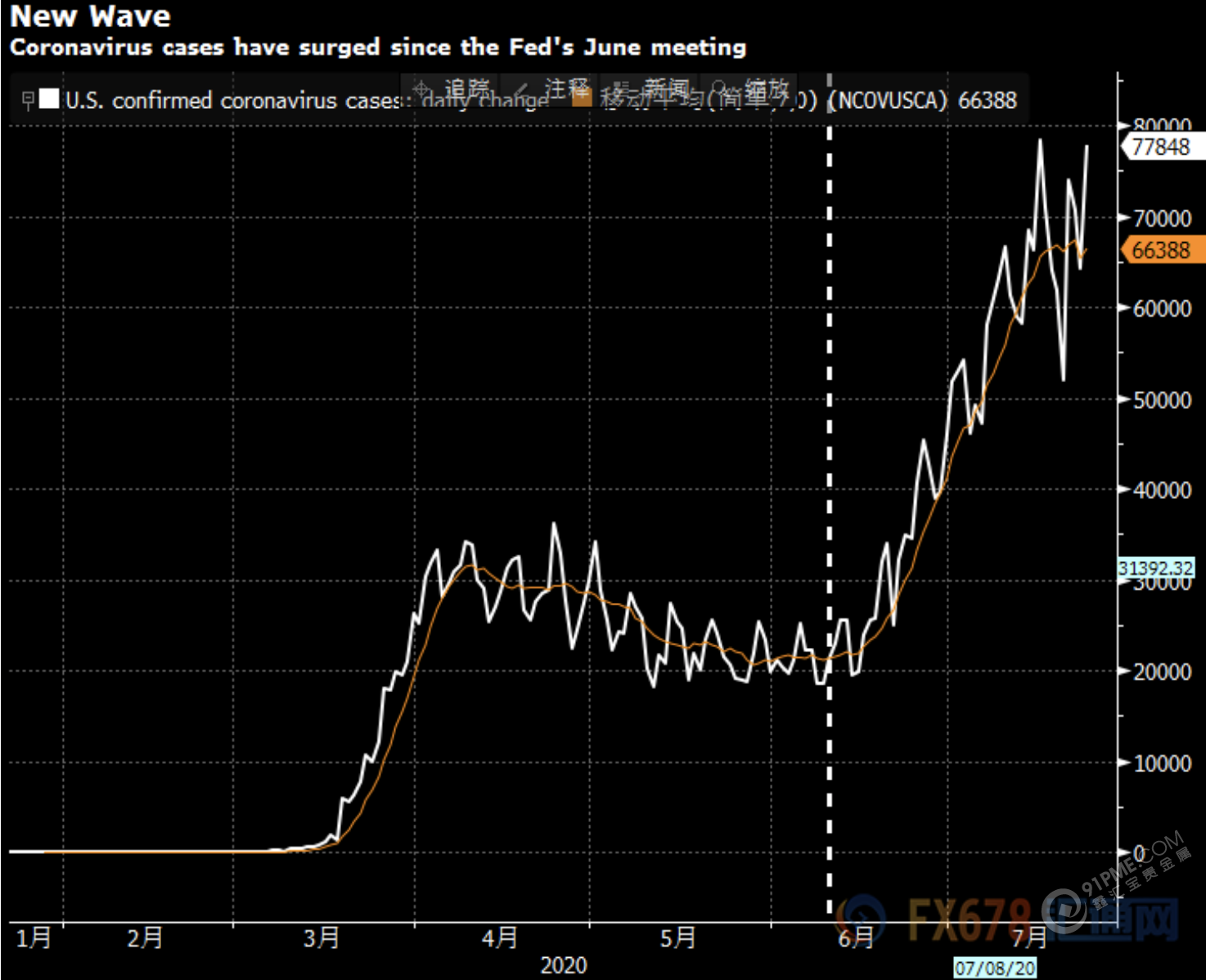

美聯儲6月初召開上次會議時,當時美國單日新增新冠病例已經企穩,紐約州和新澤西等州的新增病例呈下降趨勢,而德克薩斯州、佛羅裏達州和加利福尼亞州等尚未出現病例激增,此後卻深受疫情困擾。

即便如此,鮑威爾及其同僚當時向公眾展示的經濟前景黯淡。雖預計第三季度會出現強勁反彈,但這遠不足以使未來幾年失業率從衰退水平下降。

現如今,美國疫情卷土重來,第三季度能否強勁反彈也令人懷疑。高頻經濟指標指向放緩,隨著美聯儲本周再次開會時,鴿派指引預計因此還會加強。

RBC Capital Markets駐紐約的首席美國經濟學家Tom Porcelli表示,“本來進入第三季度勢頭還不錯,但現在大部分趨勢已經減弱。就在病例真正開始增加時,經濟發展勢頭開始放緩,美聯儲也會敏銳地意識到所發生之事。”

從4月份和6月份的政策會議上可以看到,美聯儲官員最近幾個月主要在研究兩件事情。

首先,美國經濟在第二季度急劇萎縮後,是否會在2020年剩餘時間逐步複蘇,或者第二波疫情來襲是否會讓經濟反彈停滯不前。美聯儲經濟學家建議決策者,考慮到不確定性極其之高,發生這兩種情境的可能性不相上下。

這一問題對第二個問題尤為重要,即美聯儲如何確保不會重蹈覆轍,在實現國會要求的充分就業和穩定價格的目標之前,不要收回低利率對經濟的支持。

美聯儲觀察人士預計,決策者們將繼續在本周的會議上進行討論,並在9月份的會議上確定新策略,屆時料將承諾會繼續保持目前接近於零的基準利率水平,直到通貨膨脹和失業率達到一定門檻水平為止。

美聯儲將多數緊急貸款計劃延長三個月至12月31日

美聯儲將大部分緊急貸款計劃延長三個月至2020年末,以幫助仍在新冠疫情中艱難掙紮的經濟。

美聯儲周二發布聲明稱:“延長三個月,將便利這些工具的潛在參與者進行規劃,並使人確定這些工具將繼續用來幫助經濟從新冠疫情衝擊中複蘇。”

自3月中以來,美聯儲啟動了九項緊急計劃,旨在為短期信貸市場注入流動性,並向受疫情打擊嚴重的企業和地方政府提供信貸支持。

美國財政部長姆努欽在另一份聲明中稱,他已批準延長三個月的決定。消息公佈後,美元保持穩定,美國國債收益率和美國股市基本保持跌勢。

這些工具可能動用的資金量達到數萬億美元計,但目前為止只有大約1000億美元未償還貸款,部分原因是傳統資金拆出方重返短期市場,降低了對美聯儲流動性的需求。

此次期限延長的是七項緊急計劃,除此之外,市政流動性工具原本到期時間就是12月31日,商業票據融資工具的到期時間為2021年3月17日。

未來幾年美聯儲資產負債表將爆炸式增長

就在一周前,德意誌銀行的信貸策略師Jim Reid承認自己是黃金大多頭。他還認為,從長期看,法定貨幣美元的魅力將消退。對於大多數金融專業人士來說,他的這番言論令人震驚。這些專業人士一直相信美元作為法定貨幣和儲備貨幣的主導地位。

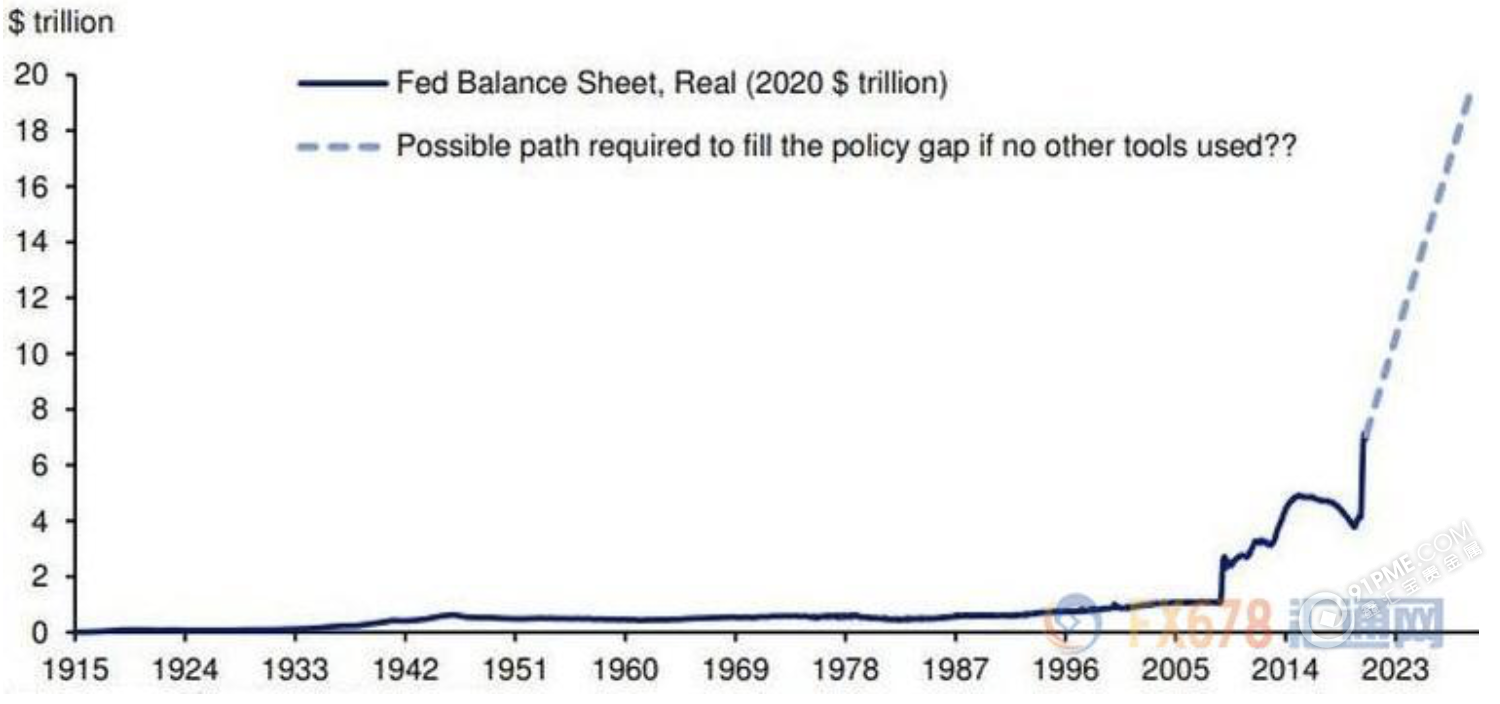

無論如何,Reid提出這樣的觀點還隻是剛剛開始。在上周五,他提醒自己的長期讀者,在未來十年甚至更久的時間裏,美聯儲的資產負債表將呈爆炸式增長。

為了鞏固自己的這一觀點,他還提到德意誌銀行首席美國經濟學家Matt Luzzetti最新的一份報告。Luzzetti暗示,美聯儲可能需要在未來幾年將資產負債表擴大12萬億美元。

Luzzetti在報告中指出:“我們發現,美聯儲將需要提供大量的寬鬆政策——大致相當於聯邦基金利率處於-5%——而量化寬鬆和前瞻性指引可能還不夠。假設前瞻性指引的影響有限,我們估計美聯儲的資產負債表需要再擴大5萬億至12萬億美元 ,我們首選的幅度為上限12萬億美元。”

這位經濟學家指出,對貨幣政策前景的教訓有些令人沮喪。美國的經濟前景沒有明顯改善,因此有必要推出更激進的量化寬鬆政策。

下圖顯示了100多年來美聯儲的資產負債表變動情況。其中實線代表截止2020年的實際負債表規模,虛線代表沒有其他工具情況下,資產負債表將如何變動,才能彌補政策缺口。

儘管如此,德意誌銀行的分析師警告稱,這不是一種預測,但如果隻想通過資產負債表這條路實現目標,上圖顯示了應該擴大多少幅度。若決定加大量化寬鬆並使用其他工具,比如收益率曲線控制(YCC)政策,以及更多的銀行或信貸導向政策,將會減少資產負債表增加的額度。

Luzetti還引用了紐約聯儲主席威廉姆斯最近的一句話:“需求是發明之母”。他補充稱,在美聯儲傳統工具可能有限的環境下,若想達到調和的狀態,從長期看可能導致人們對替代工具進行更認真的探索。

是的,所有這些都意味著,美聯儲將需要催化另一場市場崩潰,以迎來下一輪大規模刺激。

美聯儲決議料暫時讓美國股債同步的扭曲現象持續下去

美聯儲為阻止經濟危機不惜一切代價的做法,讓利率維持在近零水準,也協助推動美國股市回到疫情前的紀錄高位,但同時也削弱了美債與股市之間的傳統動態關係。美聯儲本周召開政策會議時,股債相同方向漲跌,可能會是官員思考的市場扭曲現象之一,不過預料美聯儲將讓既有的抗疫振興緊急措施繼續影響金融體係。

在不確定性較高的時期,美債往往因為投資人尋求避險而價格攀升。美債價格近期上揚,與美股的牛氣衝天顯得矛盾。上周美股標普500指數距離2月創下的紀錄高位隻差3.5%。標普500指數與10年期美債價格通常呈相反走向,例如在市場信心強勁及追逐風險時,股價上揚,債券價格下跌,債券收益率走高。

分析師先前表示,傳統上股市和債市的反向連動,反映的是債券有效對沖股市拋盤風險的程度,例如2008年全球金融危機時發生的狀況。但這一連動關係在疫情期間已經打破。舉例來說,自6月中旬以來,美國指標10年期公債收益率下跌超過20個基點,但這段期間標普500指數上漲約5%。

道明證券資深利率策略師Gennadiy Goldberg表示,國會采取的刺激措施以及美聯儲的量化寬鬆可以解釋兩個市場之間關係的異常情況。“美聯儲和政府已宣示將持續支撐經濟,從而推動風險資產走高。在此同時,美聯儲打算壓低利率以維持刺激效果,同時避免金融條件收緊。”

美聯儲3月將聯邦及基金利率調降至近零水平,並啟動貸款和史無前例的債券購買計劃,以提振流動性並穩定金融市場。

BMO Capital Markets駐紐約利率策略師Ben Jeffery說,“美聯儲能夠買如此多債券這一事實,以及維持利率在低水準的承諾,顯然對股市起到積極作用,但同時也消除了利率市場的波動性。”

聯邦公開市場委員會(FOMC)將召開為期兩天的會議,分析師預計不會有重大聲明發布,但可能為9月或第四季采取進一步行動做好鋪墊。美聯儲官員們反對負利率,他們曾經討論過以收益率曲線控制為手段,標定某些年期的公債收益率,這樣做應該會將利率維持在超低水準,從而以刺激支出,提振經濟。

收益率曲線是由不同年期債券的收益率水平連線而成。當長期債券收益率上升的速度超過短期債券時,曲線趨陡,大多暗示經濟前景更加光明。在收益率曲線控制下,美聯儲將會通過譬如購買兩年期或三年期公債,把收益率限製在收益率曲線的某個點位上,從而強化對利率不會很快上升的指引。

Nuveen的固定收益策略Tony Rodriguez說,“我們認為在9月美聯儲或會更多地討論以哪種收益率曲線控制手法作為可能的前瞻指引指標的影響。”

美聯儲決策者可能接近制定一個關於未來措施的政策框架。

紐約Bannockburn Global Forex的首席市場策略師Marc Chandler說,“3月,美聯儲買入750億美元公債,以幫助穩定美國經濟。但現在他們也許在考慮幫助刺激經濟的措施,而這將會是新的量化寬鬆措施。”

有分析師指出,那應該會對美債收益率形成更大的壓制,並進一步提振股市,再次破壞股債之間本該經得起時間考驗的連動關係。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。