掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2023-08-21 【字體:大中小】

1、倫敦金

周一(8月21日)亞洲時段,現貨黃金在小幅震蕩,美元周五持平,但連續第五周周線上漲,創下15個月來最長連漲紀錄,因對經濟的擔憂和對美國利率將保持高位的押注推動了對更安全資產的需求,金價周線連續第三周下跌。

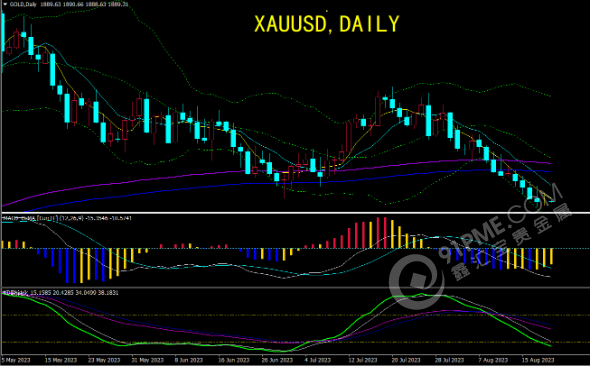

(倫敦金日線圖)

美元周五持平,但將連續第五周周線上漲,創下15個月來最長連漲紀錄,因對經濟的擔憂和對美國利率將保持高位的押注推動了對更安全資產的需求。衡量美元兌六種主要貨幣匯率的美元指數下跌0.01%,報103.380點,稍早觸及兩個月新高103.680點。本周美元將上漲0.5%。

美聯儲7月政策會議紀要為進一步加息敞開了大門,而且本周的數據顯示美國經濟具有韌性,強化了利率將在一段時間內保持高位的觀點。經濟學家已經調降了對今年美國經濟出現衰退的預測,並愈發傾向於認為美聯儲可以引導經濟實現軟著陸。

美元指數本周料錄得周線五連漲,創下15個月來的最長連漲紀錄,因美國經濟展現韌性,因此有理由在更長時間內維持高利率。投資者期待美聯儲主席鮑威爾下周在傑克森霍爾央行年會上的發言可能會為貨幣政策前景提供更多線索。

美聯儲公佈的7月政策會議紀要顯示,大多數政策制定者繼續認為“通脹麵臨巨大的上行風險”,這表明美聯儲傾向於進一步加息。本周美國公佈的強勁經濟數據,尤其是零售銷售數據,已經為進一步收緊政策提供了支撐。這些因素推動10年期美債收益率升至10月份以來的最高水平4.328%。

大多數經濟學家認為,鑒於近期通脹趨緩,美聯儲加息周期很可能已經結束,但不排除在10月31日-11月1日的政策會議上加息的可能。美聯儲主席鮑威爾下周在傑克森霍爾經濟研討會上的發言可能會為貨幣政策前景提供更多線索。

確實,一些主要的價格指標長時間呈現出頑固性。剔除食品和能源的個人消費支出價格指數依然超過4%——遠高於2%目標。一些政策制定者將這一事實視為通脹目標回歸速度緩慢的證據。但到目前為止,通脹並未對就業市場或經濟產出造成明顯損害。越來越多的經濟學家——包括美聯儲自己的工作人員——預測美國將擺脫衰退。

然而,似乎更多的與會者開始謹慎看待持續貨幣緊縮。“一些與會者”指出,利率過高會給經濟帶來風險。這表明,隨著政策制定者權衡通脹正在下降的證據並判斷潛在損害,美聯儲內部的意見分歧已經擴大。如果利率提高到高於必要水平,就會影響就業和經濟增長。雖然與會者“強調”去通脹需要繼續取得進展,以適應回到美聯儲2%的目標,但他們也“列舉了一些初步跡象,從住房通脹放緩到通脹預期降低,表明通脹壓力可能正在減弱”。

總的來說,美聯儲政策制定者一致認為,不確定性水平仍然很高,未來的利率決定將取決於“未來幾個月”公佈的“總體”數據,以“幫助澄清通貨緊縮過程正在繼續的不確定性程度。”這可能表明,對借貸成本的進一步上升采取了更加耐心的態度。鑒於美聯儲在降低通脹方麵已經取得的進展,並且失業率沒有顯著上升,他們確實處在“史無前例”的階段,但這對於希望能夠在不讓工人付出沉重代價的情況下,將通脹拉回2%目標的官員來說是個好消息。

(個人觀點僅供參考,投資有風險入市需謹慎)

日線級別:震蕩下跌;MACD死叉,短期均線空頭排列,布林線輕微開口,關注6月29日低點1892.85附近支撐,若跌破該支撐,則金價後市或將沿布林線下軌加速下跌,目標可能看向3月6日高點1858.13附近,短線的話,3月15日低點1885.66和1880關口也還分別存在一些支撐,3月10日高點支撐在1870關口附近。由於KDJ發出超買信號後初步結成金叉,而且金價暫時守住了1892.85附近支撐,並回升至1900關口上方,需要提防金價後市重新漲向布林線上軌的可能性;初步阻力在5日均線1907.93附近,10日均線阻力在1919.22附近,若能收復該位置,則削弱後市看空信號;進一步阻力參考1930關口,8月10日高點阻力也在該位置附近,55日均線和21日均線雙重阻力在1940關口附近,若能頂破該阻力,則增加後市看漲信號。

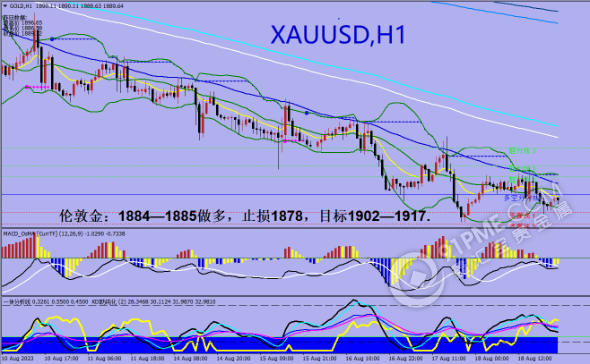

操作思路:

(1)關注1884—1885做多,止損1878,目標1902—1917。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

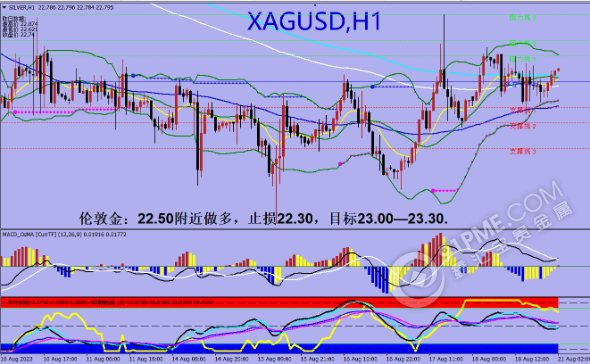

昨日白銀市場早盤開盤在22.398的位置後行情先回落給出22.334的位置後行情強勢拉升,日線最高觸及到了23.009的位置後行情承壓回落日線最終收線在了22.673的位置後行情以一根上影線極長的中陽線收線,而這樣的形態收尾後,日短線保持短線低多的思路。

操作思路:

(1) 關注22.50附近做多,止損22.20,目標23.00—23.30。

今日(8月21日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。