掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2024-01-09 【字體:大中小】

1、倫敦金

周二(1月9日)亞市盤中,現貨金銀震蕩上漲,上周超強的美國非農就業數據,導致對美聯儲降息時點延後,美債收益率回升,令美元年初以來恢復些許強勢,從而施壓黃金下行。目前投資者正在等待周四公佈的美國CPI報告,以了解美聯儲降息速度和規模的進一步方向。如果本周CPI呈現出明顯繼續下降的結果,勢必重燃美聯儲盡早進入降息的預期,屆時或會對黃金重新構成支撐,有望推動黃金回升。

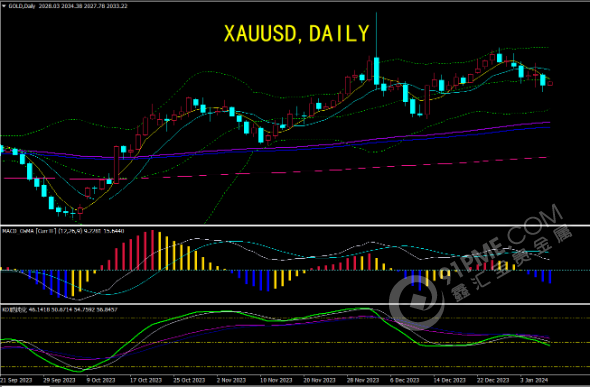

(倫敦金日線圖)

美國11月份消費者借款飆升,遠高於經濟學家預期,原因是信用卡餘額激增。美聯儲周一公佈的數據顯示,前一個月修正為增加58億美元之後,11月份消費者信貸總計增加238億美元。包含信用卡在內的循環信貸11月份增加191億美元,創2022年3月以來最大增長規模。車貸和學費等非循環信貸增加46億美元。這些數據未經通脹調整。11月的個人貸款和新車貸款利率高於第三季度。隨著借貸成本上升和信用卡餘額增加,消費者未來幾個月有可能會減少可自由支配支出。到目前為止,穩定的招聘、工資增長和儲蓄讓美國消費者有信心繼續消費並加大信用卡負債。

美國紐約聯儲的調查顯示,消費者對未來一年的通脹預期在12月份從前一個月的3.36%降至3.01%。平均失業率預期下降1.4個百分點,至37.0%。家庭收入增幅預期中值下降0.1百分點,至3.0%,高於2020年2月新冠疫情前2.7%的水平。消費者預計未來一年汽油價格將上漲4.5%,食品價格將上漲5.03%,醫療費用將上漲9.08%,大學教育費用將上漲6.3%,房租將上漲7.35%。

美聯儲理事鮑曼周一在為南卡羅來納州銀行家協會2024年社區銀行家會議準備的講話中表示,美聯儲的貨幣政策似乎“具有足夠的限製性”,可以將通脹降至美聯儲2%的目標。鮑曼還表示隨著通脹下降,她願意支持最終的降息。這標誌著她改變了長期以來的觀點,即可能有必要進一步收緊政策以控制通脹。鮑曼指出:“我的觀點已經發生了變化,考慮到如果政策利率在一段時間內保持在目前的水平,通脹率可能會進一步下降。”“如果隨著時間的推移,通脹繼續降至接近我們2%的目標,那麼最終將需要啟動降息的進程,以防止政策變得過於限製性。”

美聯儲理事沃勒在北京時間昨日深夜表示,若降低通脹的工作繼續取得進展,再持續幾個月就可開始降息。芝加哥聯儲一把手古爾斯比在今晨同樣暗示需降息,其稱將利率維持在高位太久是一個令人擔憂的問題。值得注意的是,此前美聯儲官員對降息問題的一致口徑基本都是“沒有討論”和“不考慮”。鮑威爾在本月初曾表示,美聯儲目前完全沒有考慮降息。

結束量化緊縮政策可為美債提供支持,但時機把握不容易;投資者表示,美聯儲今年可能結束縮減資產負債表的措施,這將支持公債延續2023年的漲勢,不過也有不少人認為財政擔憂等因素可能會抵消漲勢。上周早些時候公佈的美聯儲12月12-13日政策會議記錄顯示,一些官員已經在討論該央行結束削減現金和債券持有量(量化緊縮)的條件。

在量化緊縮期間,美聯儲資產負債表每月收縮近1000億美元,其擁有的公債和抵押支持債券可到期而不被替換。在此過程中,美聯儲的資產負債表規模共縮減了1萬億美元多一點,到12月27日降至7.764萬億美元,與美聯儲2022年初開始的大舉加息行動相輔相成。美聯儲在緊縮周期中調升利率525個基點後,預計將在2024年降息。而一些市場參與者表示,量化緊縮政策即將結束的看法,可能是另一個利好債券市場的因素。

10年期國債收益率已經因降息預期而從10月創下的16年高點大幅回落100多個基點。這一逆轉使債券市場躲過了出現史無前例的連續第三年下跌的命運。儘管如此,市場人士表示,財政赤字不斷擴大(預計未來10年將達到20萬億美元),以及外國大買家對美國公債的需求可能下降等因素,都可能阻止債券價格上漲過多。

量化緊縮政策結束的時機可能很難把握,因為它未必與降息同時發生。德意誌銀行分析師上周四表示,如果美聯儲開始降息以應對經濟衰退風險,那麼其最早可能在6月結束量化緊縮。該行稱,另一方麵,如果經濟出現所謂的軟著陸,即通脹降溫而增長保持韌性,那麼美聯儲可能會將量化緊縮政策延續至明年。一級交易商的觀點更為保守。華爾街大銀行在美聯儲12月12-13日會議前接受調查時預測,決策者將在2024年12月結束縮減資產負債表,晚於他們之前的預測

美股將迎來通脹數據和財報季,市場厚望麵臨的風險升高;2024年伊始,投資者對股市寄予厚望,如果某些預期落空,美國股市可能會經曆一段震蕩。儘管今年開局不穩,但標普500指數僅比紀錄新高低約2%。從美國經濟和企業獲利到美聯儲的貨幣政策路徑,大多數投資者都保持著樂觀看法。例如,美國經濟增長強勁,通脹逐漸降溫,這種觀點已成為投資者的共識。去年這些因素助力標普500指數上漲24%。

美國周四將公佈消費者物價指數(CPI)數據,投資者樂觀情緒將麵臨考驗。該數據可能會顯示近期對通脹降溫的押注是否為時過早。周五公佈的就業數據顯示,美國12月新增就業崗位超過預期,薪資也在穩步增長,這令金融市場對美聯儲將從3月開始降息的預期受到了一些質疑。

標普500指數過去一周下跌1.54%,創10月末以來最大單周跌幅。包括摩根大通、花旗在內的各大銀行將在接下來的一周拉開財報季的序幕,這將考驗對企業利潤的上升預期。倫敦證券交易所集團(LSEG)數據顯示,分析師預計標普500指數2024年獲利將增長11%, 2023年僅增長3%。

上周超強的美國非農就業數據,導致對美聯儲降息時點延後,美債收益率回升,令美元年初以來恢復些許強勢,從而施壓黃金下行。目前投資者正在等待周四公佈的美國消費者物價指數(CPI)報告,以了解美聯儲降息速度和規模的進一步方向。

彭博指出,剔除食品和燃料的12月份核心CPI預計較上年同期增長3.8%。經濟學家認為該指數能更好地反映潛在通脹,因此青睞該指數。這將是自2021年5月以來的最小年度漲幅,並表明美聯儲在抑製通脹方麵取得了進展。2022年,通脹達到了40年來的最快速度。儘管物價增長仍高於央行的目標,但去年12月官員會議的最新聲明顯示,政策制定者承認利率可能已經見頂,並願意在今年降低借貸成本。

與此同時,根據會議紀要,美聯儲官員似乎越來越相信通脹正在得到控制,“上行風險”減弱,他們越來越擔心“過度限製性”的貨幣政策可能會損害經濟。彭博經濟學家指出:“我們預計核心商品價格的通縮將繼續施壓整體和核心商品價格,但如果企業能夠成功地去庫存化,這種反通脹的來源將在未來幾個月減弱。

周四公佈的政府CPI報告之後,次日緊隨的是生產者價格指數。市場預計不包括食品和能源在內的批發通脹指數預計也在逐年降溫。如果本周反映通脹的數據呈現出明顯繼續下降的結果,勢必重燃美聯儲盡早進入降息的預期,屆時或會對黃金重新構成支撐,有望推動黃金回升。

(個人觀點僅供參考,投資有風險入市需謹慎)

技術層麵上,日線級別圖上,2024年以來,金價一直在走低。金價目前低於20日簡單移動均線和之前的水平支撐位2032美元/盎司;下一個支撐位預計在2014美元/盎司(50天簡單移動均線),再下一個支撐位在之前的波動高點2009美元/盎司。如果行情要恢復走高,能否上破2043美元/盎司(20天簡單移動均線和先前的水平阻力)成為關鍵點。

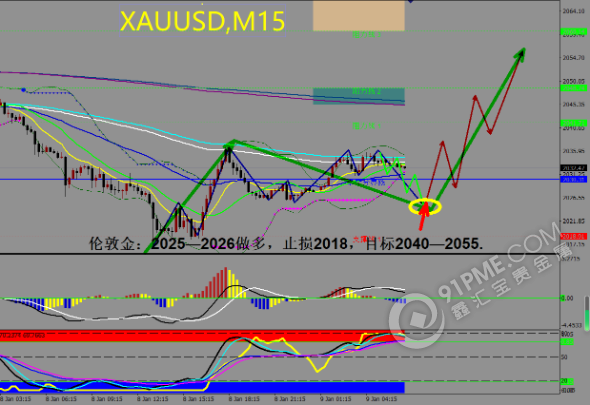

操作思路:

(1)關注2025—2026做多,止損2018,目標2040—2055。

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

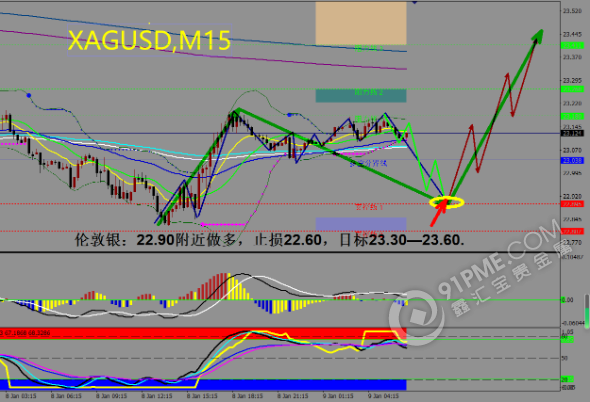

白銀市場昨日探底拉升,早盤小幅低開在23.117的位置後行情小幅拉升給出23.188的位置後行情強勢回落,日線最低到了22.824的位置後行情強勢拉升,周線最高觸及到了23.202的位置後行情整理,日線最終收線在了23.099的位置後行情以一根下影線極長的啟明星形態收線而這樣的形態收尾後,日內短線保持低多的思路。

操作思路:

(1)關注22.90附近做多,止損22.60,目標23.30—23.60。

今日(1月9日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。