掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2022-12-06 【字體:大中小】

1、倫敦金

北京時間周二(12月6日),美元交投於105.20附近;美元周一上漲, 好於預期的經濟數據增加美聯儲進一步加息的可能性,受美元上漲影響,澳元兌美元自三個月高位回落,澳洲聯儲將在日內發布利率決議,市場預計加息25個基點;金價周一自近5個月高位回落,回落近2%,市場仍相信美聯儲不會在2023年降息。

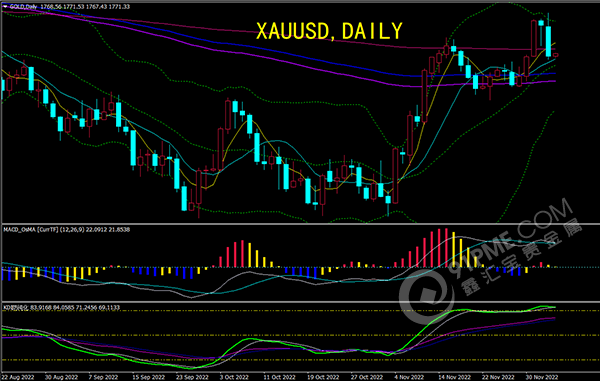

(倫敦金日線圖)

美元周一上漲, 好於預期的經濟數據增加美聯儲加息的可能性,美國11月ISM非製造業PMI上升至56.5(市場預期為53.5)、商業活動指數從55.7升至64.7,這一切都在提醒人們,美聯儲的工作還沒有完成,尤其是在邊際通脹壓力可能來自服務業的情況下(或者更準確地說,目前通脹壓力消退最緩慢的領域就是服務業)。在一個追求風險的世界裏,在最近的價格波動之後,這自然會導致對美聯儲的鷹派押注增加,但尚不清楚在最初的價格差距之後,投資者是否會有很大的意願出售資產。

美國股市周一收跌,美國服務業數據好於預期令人頗感意外,投資者重新評估美聯儲是否將在更長時間內繼續加息,同時特斯拉因有關減產的報道而下跌。稍早公佈的數據顯示,美國服務業活動在11月意外回升,就業反彈,在預計明年經濟將陷入衰退之際,提供了更多經濟潛在動力的證據。這給主要股指造成打擊。再加上上周公佈的數據顯示,美國11月就業和薪資增長強於預期。這挑戰了人們對美聯儲在最近通脹減弱的跡象下可能放緩加息步伐和幅度的希望。

負責制定利率的聯邦公開市場委員會(FOMC)將於12月13-14日舉行會議,這將是動蕩的一年中的最後一次會議,美聯儲試圖通過創紀錄的加息來遏製處於數十年高位的通脹。激進的政策緊縮也引發了對經濟衰退的擔憂,摩根大通、花旗集團和貝萊德等機構均認為2023年可能出現經濟衰退。本周公佈的其他經濟數據中,投資者還將關注上周初請失業金人數、生產者物價指數(PPI)和密西根大學消費者信心指數,以尋找有關美國經濟健康狀況的更多線索。

市場認為美聯儲似乎準備再加息兩次,每次加息50個基點至5%,並在一段時間內保持這一水平。這與2006年6月至2007年9月期間的情況類似,當時美聯儲完成了一個緊縮周期,將利率維持在高位。隨之而來的是房市過熱導致的風險資產崩盤。

加息與就業幾乎沒有關係,為什麼現在要如此強調呢?執著於就業數據可能導致美聯儲將利率推得太高,以至於經濟衰退不可避免。可以肯定的是,與2008年住房危機爆發前的幾年相比,貸款機構現在更加謹慎了,但隨著通脹增速超過工資增速,以及疫情導致的房價飆升,經濟硬著陸的風險確實存在,風險資產的損失也會加劇。

(個人觀點僅供參考,投資有風險入市需謹慎)

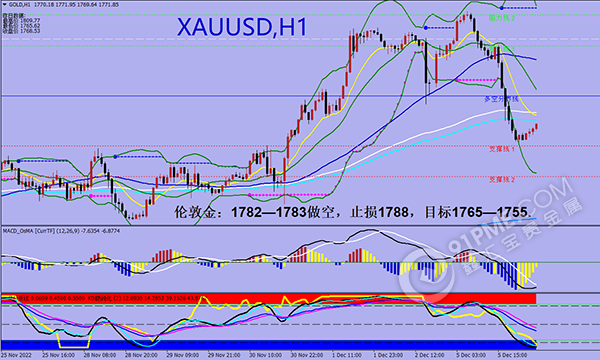

昨日黃金市場早盤小幅低開在1795.2的位置後行情先拉升,日線給出階段性的高點1810的位置後行情受到日線級別不論上軌壓力和基本面美聯儲加息預期的背景下行情展開回落過程,日線跌破1787的支撐後行情快速下行,最低給到了1765.5的位置後行情整理,日線最終收線在了1768.6的位置後行情以一根上影線極長的大陰線收線,而這樣的形態收尾後,日線構建短期獲利了結信號,今日短線保持高空為主的區間思路。

操作思路:

(1)關注1782—1783做空,止損1788,目標1765—1755。

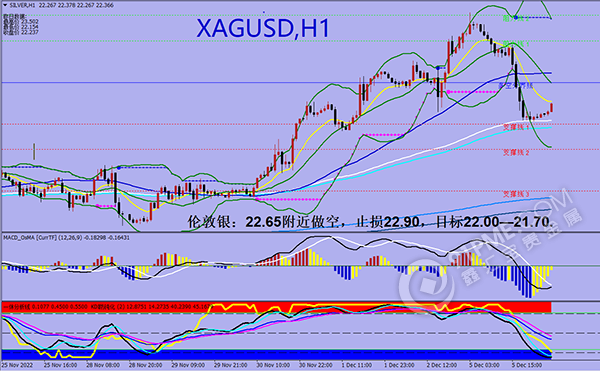

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

白銀市場昨日開盤在23.107的位置後行情先拉升給出階段性高點23.509的位置後行情展開回落,日線最低到了22.148的位置後行情整理,日線最終收線在了22.238的位置後行情以一根上影線很長的大陰線收線,而這樣的日線陰包陽信號出現後,今日短線保持高空為主的思路。

操作思路:

(1) 關注22.65附近做空,止損22.90,目標22.00—21.70。

今日(12月6日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。